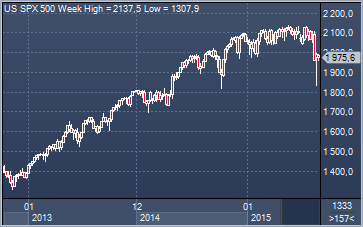

Wall Street вступил на медвежью территорию

Фондовый рынок

Инвесторы сейчас задаются вопросом — как расценивать обвал и последующий резкий рост на Wall Street на прошлой неделе, некоторые уверяют, что этот рост — лишь прелюдия к еще одному шторму. Пять месяцев назад The Wall Street Journal написала о мнении трех управляющих о будущем шестилетнего бычьего рынка. Никто из них не ждал сиюминутных проблем, но двое допустили проблемы в ближайшие месяцы. Теперь эти два эксперта говорят, что рынок акций вступил на медвежью территорию, чего они и опасались, а последний отскок стоит расценивать как классическое резкое ралли на медвежьем рынке, которое создает возможность для новых продаж и обновления минимумов. Третий участник опроса все еще оптимистичен, но опасается новых масштабных колебания. Три эксперта, конечно, не могут отражать мнения всего рынка, однако их опасения показывают сохраняющийся у многих профессиональных инвесторов дискомфорт.

"Думаю, что рынок нестабилен и уязвим для новостных потоков. Волатильность сохранится", – отмечает оптимист Дэвид Коток, 72-летний председатель совета директоров Cumberland Advisors, управляющей активами на 2,5 млрд долларов и находящейся в Сарасоте, штат Флорида. Он думает, что фондовый рынок может снова упасть после заседания ФРС США 16-17 сентября, если инвесторы останутся не удовлетворены планами по процентной ставке. Сам он думает, что экономика достаточно сильна, чтобы ФРС могла повысить ставки в сентябре и уже покончить с этим вопросом. Даже при всплеске волатильности, он уверен, что низкая инфляция, все еще низкие процентные ставки и стабильный экономический рост удержат акции от скатывания на медвежью территорию, которая традиционно определяется как падение с максимумов на 20% и более.

Даг Рамси, инвестиционный директор Leuthold Group из Миннеаполиса, управляющий 1,6 млрд долларов, и Ричард Диксон, старший рыночной аналитик Lowry Research Corp., базирующейся во Флориде, были пессимистами в указанном опросе. Оба заявили, что ралли в конце прошлой неделе носило технический и временный характер, поэтому они советуют клиентам продавать акции на этом отскоке. Они заявляют о начале медвежьего рынка, возможно, не столь глубокого, как в кризисы 2000 и 2008 годов, но достаточно сильного, чтобы акции могли упасть более чем на 20%.

Рамси, опираясь на 130 рыночных индикаторов, увидел сигнал к продаже в начале лета и начал сокращать позиции бумагах в июле, как раз до ухудшения ситуации на рынке. 10 августа, то есть перед самым обвалом, он урезал позиции в акциях в своем портфеле до 38%, а в ходе падения - до 33%. На данный момент он не видит причин для покупки. Рынки сильно нуждались в притоке новых денег в 2014 году после того, как ФРС завершила программу покупки активов ежемесячно на 85 млрд долларов. Значительная часть этих денег поступала на фондовый рынок, что привело к росту цен на акции, по мнению Рамси, до заоблачных уровней. По его подсчетам, в пятницу индекс S&P 500 все еще торговался с коэффициентом в 20 к средней годовой прибыли компаний, входящих в его состав, что гораздо выше уровня 17 по долгосрочной медиане данного индикатора.

Отсутствие новой ликвидности со стороны ФРС, падение прибылей транснациональных компаний из крепкого доллара и падающих цен на нефть перекрыли дыхание рынку акций. Начали проявляться классические сигналы, предупреждающие о грядущем медвежьем рынке. Рамси обратил внимание на то, что первыми начали падать наиболее слабые группы акций, в частности бумаги транспортных, коммунальных и промышленных компаний. Они часто являясь предвестником проблем общих индексов.

Однако, в отличие от медвежьих рынков 2000 и 2008 годов, которые были спровоцированы сильными экономическими и рыночными, вновь наступивший "выглядит как банальный циклический медвежий рынок", который обычно приводит к падению акций на 20%-25%, убежден Рамси. Тот факт, что в ходе отката лишь немногие акции служили спасительным убежищем, можно рассматривать как свидетельство того, что грядут новые проблемы. Это часто сигнализирует, что ралли будут носить лишь временный характер, уверен он.

Диксон из Lowry в течение нескольких месяцев обращал внимание клиентов на то, что рыночные условия ухудшаются, но тогда проблемы были заметны лишь в акциях компаний с низкой капитализацией. Тревожные сигналы для него прозвучали всего неделю назад, когда он обнаружил, что бумаги компаний с крупной капитализацией, в том числе акции промышленных компаний в составе индекса Dow, несут серьезные потери. Он призвал клиентов выходить из бумаг.

Диксон проанализировал каждый период медвежьего рынка с 1929 года, и выяснил, что всегда кроме двух случаев на рынке акций отмечалось сильное ралли вслед за начальным падением. После этого рынок уходил на новые минимумы. Восстановление на прошлой неделе "больше напоминает коррекцию перед началом полноценного медвежьего рынка", считает он.

Коток из Cumberland Advisors не продавал свои акции. В обвале рынка он винит неразбериху с планами ФРС и считает, что экономика сейчас находится в очень благоприятном положении, чтобы новая волна продаж смогла выйти из-под контроля. "Я уверен: у нас не было и нет медвежьего рынка", - заявил он. С учетом низкой инфляции и роста рынка жилья и сектора капитальных товаров, я не наблюдаю ограничений кредита и не отмечаю рецессии. "Думаю, что экономическое восстановление в этой стране продолжится, и полагаю, что фондовый рынок повысится к концу года и продолжит расти после этого", - говорит он. Источник: ProFinance.Ru - Новости рынка Forex

Последние новости:

| 31.08.15 16:12 | BofA-ML ухудшил прогнозы по России | 31.08.15 19:31 | Нефть инсайд: горячие новости |

- Новости рынка

-