|

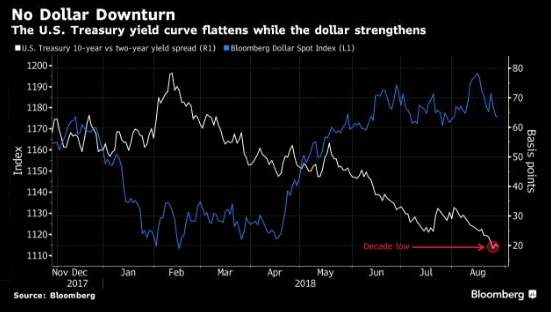

Одно из исключений в этой тенденции произошло в 1966-1967 гг. Этот период имеет некоторое сходство с текущей ситуацией, согласно исследованию инверсии кривой Royal Bank of Canada. Другие инверсии сопровождались гораздо более быстрыми темпами подъема процентных ставок и, как правило, более высокой инфляцией, при этом именно передний конец кривой имеет решающее значение для прогноза курса валюты, пояснили в RBC.

«Простые правила торговли показывают явное влияние на валюту именно краткосрочных, а не долгосрочных процентных ставок, даже когда происходит инверсия кривых», - написала Эльза Лигнос, руководитель отдела стратегии на рынке иностранных валют RBC, в записке для клиентов банка.

Сглаживание кривых, вызванное ростом краткосрочных доходностей, не ограничивается США. В Канаде спред доходности 10-и 2-летних облигаций составляет около 15 базисных пунктов, и аналогичная плоскость кривых наблюдается в Великобритании, Австралии и Азии.

«Если это будет глобальным явлением и если вы думаете, что нас ждет общемировая рецессия, все это не обязательно станет негативным фоном для доллара», - сказала Лигнос в интервью Bloomberg TV во вторник.

В то время как недавние тарифные войны, инициированные США, ряд экономических данных, не дотягивающих до среднего прогноза, и сглаживание кривых доходности могут привести к тому, что рынки станут более медвежьими по отношению к доллару, Линьос видит прекрасную долгосрочную перспективу роста доллара, особенно против иены.

Кривая доходности США сглаживается около пяти лет, и, если текущая тенденция не прервется, она может инвертироваться примерно в первом квартале 2019 года, прогнозируют стратеги канадского банка. Но, в действительности, на это могут уйти годы, прежде чем случится инверсия, и есть шанс, что этого может и вовсе не произойти, предупредили они.

«Любой, кто хочет продать доллар с учетом сказанного, столкнется с самыми высокими отрицательными расходами на керри-трейд в группе 10 самых ликвидных валют», - сказал Лингос.

По теме: О том, как Центробанк России инверсию кривой доходности одолел

Источник: ProFinance.Ru - Новости рынка Форекс.

Подпишитесь на ProFinance.ru в Яндекс-Новостях