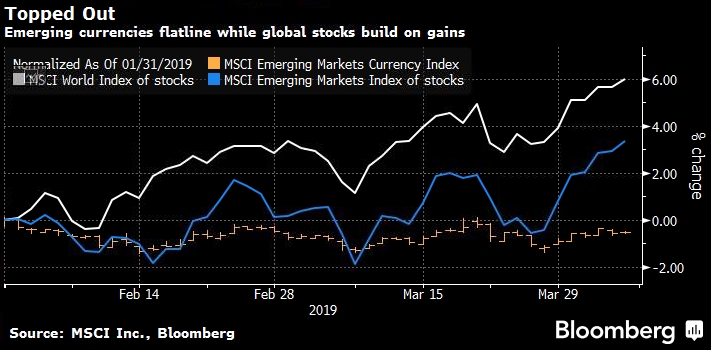

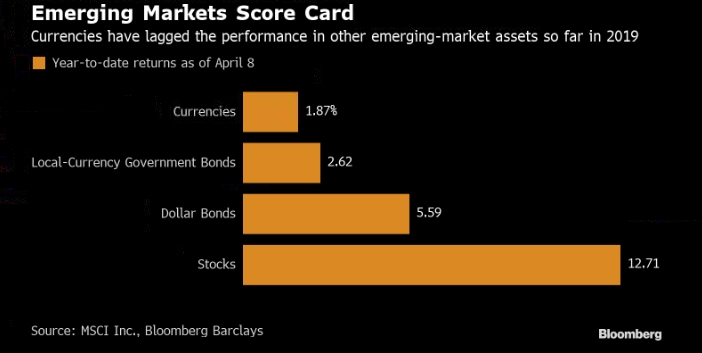

До настоящего момента 2019 год был очень удачным для рисковых активов, от акций до кредитных инструментов, и активы развивающихся рынков (ЕМ) присоединились к общей волне, за исключением ЕМ-валют, которые в последнее время снижались. Среди замечаний, высказанных в ходе расширяющихся прений по данному вопросу, некоторые руководители фондов подчеркнули свою растущую обеспокоенность риском глобального замедления. Тот факт, что с конца января курсы ЕМ-валют пошли на спад, говорит о том, что опасения сохраняются, несмотря на то, что мировые акции выросли в первом квартале.

С другой стороны, любое повышение курсов валют развивающихся стран могло быть стать хорошим признаком того, что глобальный аппетит к риску действительно вернулся в бычий режим.

«Я вижу две проблемы для валют EM», — сказал Пьер-Ив Баро, глава отдела долговых обязательств развивающихся стран в JPMorgan Asset Management в Лондоне. «Во-первых, доллар США все еще довольно сильный. Во-вторых, рынок должен увидеть признаки дальнейшего роста (мировой экономики), чтобы купить отстававшие от общего роста в 2018 году активы, такие как валюты развивающихся стран».

Ниже приводятся различные точки зрения на причины отсутствия ралли валют развивающихся стран:

Проблема роста

В то время как облигации и акции смогли достойно принять отход центральных банков от нормализации монетарной политики, валютному рынку понадобятся фактические доказательства ускорения экономического роста, прежде чем произойдет какая-либо реакция. Так думает Брайан Картер, руководитель подразделения инструментов с фиксированной доходностью на развивающихся рынках в BNP Paribas Asset Management в Лондоне. В конце концов, причиной самого поворота ФРС стали вялые экономические данные и усилившийся риск «шока роста», сказал Картер. «Мы не увидим роста валютных курсов до тех пор, пока данные по Европе и развивающимся рынкам не продемонстрируют убедительный рост, и инвесторы не поверят снова в экономический рост в будущем».

Дирк Виллер, глава отдела стратегии инструментов с фиксированной доходностью развивающихся рынков в Citigroup Global Markets в Нью-Йорке возлагает особую вину на еврозону, говоря, что слабый евро сдерживает ралли в ряде других валют по отношению к доллару. Это, в свою очередь, частично обусловлено замедлением темпов экономического роста в Китае, регионе, на который Европа все больше полагается. С улучшением индексов менеджеров по закупкам в Китае «мы также можем рассчитывать на улучшение данных еврозоны. Пессимизм вокруг евро может начать исчезать, устраняя препятствия для EM FX», — сказал он.

Уже достаточно

После десятилетия дешевых денег, полученных от центральных банков богатейших стран мира, управляющие фондами развитых стран, возможно, в значительной степени насытились валютами развивающихся стран. Это явление, которое аналитики Института международных финансов, в том числе главный экономист Робин Брукс, называют «навес позиционирования EM». Вот почему «голубиная опора» ФРС в этом году, которая помогла подстегнуть рост во всех активах, от акций до корпоративных облигаций, не оказывает такого большого влияния на некоторые обменные курсы, утверждают они.

Отслеживание движения портфельного капитала с помощью данных МВФ показывает, что «с каждым смягчением риторики ФРС объем инвестиций в развивающиеся рынки на протяжении многих лет неуклонно снижался по сравнению с предыдущим смягчением риторики», — заявила группа в прошлом месяце.

Слабые притоки

Киран Коушик из UniCredit Bank AG сказал, что он и его коллеги «на самом деле не убеждены» в теории «навеса». Вместо этого он подчеркнул в примечании от 2 апреля, что приток прямых иностранных инвестиций на развивающиеся рынки «застыл на более слабых уровнях». Он отметил, что динамика капитальных инвестиций и динамика движения средств по счету текущих операций не имеют тенденций к быстрому изменению в зависимости от изменения политики центральных банков или глобальной склонности к риску. Более серьезная проблема заключается в том, что в последние годы темпы роста развивающихся рынков претерпели структурное замедление, что дает мало стимулов для инвесторов из развитых стран. Еще одна динамика, на которую следует обратить внимание: шаги, предпринятые некоторыми странами с дефицитом текущего счета платежного баланса, для уменьшения их уязвимости вот внешней конъюнктуры после знаменитой истерики рынков из-за объявления Бернанке о тейперинге в 2013 году.

«Обжегся на молоке дую на воду»

В некой параллельной гипотезе валютные стратеги Morgan Stanley во главе с Хансом Редекером из Лондона обнаруживают удивление среди инвесторов, которые ожидали более сильной реакции доллара на отказ ФРС от планов дальнейшего повышения процентных ставок в этом году. Для справки, эта группа ожидает, что ситуация изменится, если показатели экономического роста за пределами США, и в частности в Китае, продолжат улучшаться.

«Несмотря на растущие признаки того, что EM FX вырастет, а доллар ослабнет, инвесторы выглядят осторожными, не имея сильной убежденности», — написал Редекер и его коллеги 4 апреля. «Похоже, что они обожглись на молоке и теперь дуют на воду». В конце концов, фальстарты случались и раньше, и удивительная стабильность на валютном рынке заставила инвесторов ждать более четких сигналов».

Без постороннего влияния

Кроме того, некоторые аналитики подчеркивают, что этот шаг не оказал такого большого влияния на валютный рынок, потому что другие центральные банки тоже изменили риторику, в том числе на развивающихся рынках. Индия на прошлой неделе понизила свою базовую ставку во второй раз в этом году. ФРС сделала большой разворот, но все остальные после этого очень быстро также обернулись в «голубей», сказал Ник Эйзингер, который является со-руководителем глобальными активных фондами, работающими с инструментами с фиксированной доходностью, в Vanguard Asset Management размером 10 миллиардов долларов в Лондоне. «Есть потенциал, что развивающиеся валюты могут стать более интересной сделкой во втором квартале», — сказал он, указывая, как команда Morgan Stanley, на улучшение данных по Китаю.

Политическая волатильность

«Потенциал роста EM-валют кажется ограниченным из-за волатильности в таких неспокойных странах, как, например, Турция», — сказала Патриция Перес-Коуттс, управляющая капиталом в Westwood Management Corp. в Торонто. Президент Турции Реджеп Тайип Эрдоган «недавно выступил с идеей урезать финансирование тем, кто хочет застраховаться от рисков. Это вызвало шок на многих рынках EM, таких как Бразилия, чья валюта резко упала в реакции на турецкие новости». Сама Бразилия «была шаткой в последнее время. На пути принятия новой фискальной реформы есть препятствия», — сказала она.

Еще один потенциальный фактор, влияющий на валюты развивающихся стран, это количество выборов, которые состоятся в этом году, сказал Джамиль Ахмад, кипрский руководитель отдела валютной стратегии и маркетинговых исследований на FXTM. Голосования уже прошли в Турции, Нигерии и Таиланде. Далее выборы состоятся в таких странах, как Филиппины, Индонезия и Южная Африка.

Дифференцированный подход

Многие участники рынка считают ошибкой рассматривать развивающиеся валюты как единый блок. Баро из JPMorgan Asset сказал, что потоки капитала и платежный баланс будут отличать валюты отстающих от лидеров, и что азиатские активы оказываются в хорошем положении. Аналогичным образом, Коушик из UniCredit отдает предпочтение валютам стран с сильными комбинированными позициями по текущим операциям и прямым инвестициям. Российский рубль «выглядит относительно устойчивым», написал он.

По материалам Bloomberg

По теме:

Смягчение денежной политики в мире может спровоцировать экономический кризис в развивающихся странах

Развивающиеся рынки заходят на новый цикл

Morgan Stanley рекомендует покупать рубль против доллара

Bank of America: ставка на развивающиеся страны является очень опасной

В январе бонды развивающихся стран привлекли больше денег, чем за 8 месяцев прошлого года

Волатильность на развивающихся рынках играет на руку любителям спекулятивной стратегии

BlackRock предостерегает покупателей рынка EM от излишнего оптимизма