Волатильность форекса и рынка облигаций

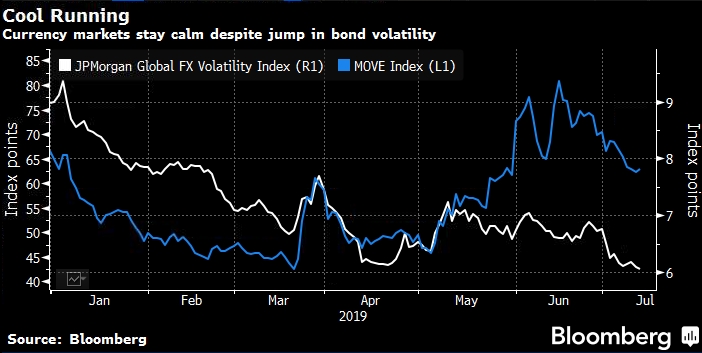

Рынок иностранных валют с оборотом торгов в 5 триллионов долларов в день сегодня спокойный. Возможно, слишком спокойный. В эпоху беспрецедентно низкой волатильности валют появляется все больше свидетельств того, что трейдеры все меньше хотят страховаться от сильных движений. Это несет с собой риск больших потерь, если рынок обернется против них, и, возможно, грозит каскадным эффектом для других классов активов, если инвестиции не захеджированы. Хеджирование — последний повод для беспокойства на рынке мировых валют, где в этом году не наблюдается сильных колебаний котировок, несмотря на рост волатильности на рынке процентных ставок. Большое беспокойство вызывает то, что предполагаемый структурный характер падения волатильности может породить самоуспокоенность.

«Когда волатильность низкая, рынки становятся более уязвимыми, так как участники рынка склонны брать на себя больший риск», — сказал Николаос Панигирцоглу, стратег JPMorgan Chase & Co. «Мы видим это прямо сейчас в подразумеваемой волатильности, заключающей в себе очень небольшую премию по сравнению с реализованной волатильностью».

По данным Панигирцоглу, глобальный индекс волатильности валютных курсов JPMorgan находится на рекордно низком уровне, а отношение ожидаемых колебаний цены к тем, которые фактически происходят — прокси для хеджирования, — значительно ниже его исторического среднего значения. Другими словами: поскольку движение цен стало настолько подавленным, трейдеры чувствуют меньшую потребность в защите от будущей турбулентности.

Это справедливо и для самой торгуемой валютной пары в мире. Предполагаемое отношение волатильности евро по отношению к доллару значительно ниже среднего показателя за пять лет. Мера ожидаемых колебаний цен в течение следующих 12 месяцев упала до рекордно низкого уровня на этой неделе.

Трехмесячная волатильность евро/доллара

Высокие расходы на хеджирование являются еще одной частью уравнения. Несмотря на недавние изменения ставок, краткосрочные процентные ставки, которые определяют цену валютных фьючерсных контрактов или форвардных контрактов, в США намного выше, чем в Европе и Японии. Это повышает стоимость короткой позиции по доллару, ключевого элемент для хеджирования долларовых активов.

Доказательства анекдотичны, но убедительны. В частности, японские страховщики открыто заявляют о сокращении хеджирования. До начала этого финансового года Nippon Life Insurance Co. заявляла, что планирует увеличить покупки иностранных облигаций без хеджирования риска изменения валютного курсаиз-за высокой стоимости страховки.

Мертвый штиль

Нет конца теориям, объясняющим исчезновение волатильности валют. Главным объяснение является конкурирующая политика центральных банков, которые хотят контролировать валютные курсы в условиях слабого экономического роста и прохладной инфляции. Когда в этом году Федеральный резерв стал «голубем» и доллар начал ослабевать по отношению к своим основным конкурентам, это произошло незадолго до того, как монетарная политика поменяла направление в таких местах, как Франкфурт, Сидней и Токио.

«Всякий раз, когдачто-то начинает двигаться,кто-то другой противоборствует», — сказал Томас Столпер, бывший главный валютныйстратег-аналитик Goldman Sachs Group Inc., ныне глава собственной фирмы Embankment Currency Research. «Есть очень, очень редкие моменты, когда валюты действительно движутся с некоторым постоянством».

Столпер также ссылается на отсутствие значительных изменений в распределении активов в последние годы. Это означает, что фундаментальных потоков, которые, по его словам, могли бы сдвинуть курсы валют, сейчас все меньше. Для других, таких как Панигирцоглу, недостаток больших сюрпризов является основной причиной спокойствия.

Независимо от причины, спад волатильности не означает, что рынок теперь избавлен от риска, о чем свидетельствует серияфлэш-крешей. В январе японская иена выросла почти на 4% по отношению к доллару в течение нескольких минут. С этим движением были тесно связаны позиции в лире Турции, валюте развивающегося рынка, печально известной своими неожиданными крупными движениями.

Волновой эффект

Тем не менее, такие вещи не обескуражили даже трейдеров активами развивающихся стран, которые также отказались от хеджирования. Филиппос Касиматис, сооснователь Maven Global, лондонской консалтинговой компании, помогающей хеджировать риски, сказал, что трейдеры, которые раньше защищали себя от движений валют, таких как мексиканский песо или бразильский реал, больше не делают этого.

В прошлом колебания валют отголоском прокатывались по всем мировым рынкам и, как правило, происходили вследствие непредвиденных событий. Это произошло дважды в 2015 году, когда Швейцария решила отказаться от своего валютного потолка в январе, а затем в Китае случилась девальвация юаня в августе. Азиатский валютный кризис конца 1990-х годов поразил экономики во всем мире, в результате чего глава ФРС Алан Гринспен откладывал запланированное повышение процентных ставок, чем спровоцировал падение доходности казначейских облигаций, поскольку инвесторы спешили укрыться в защитных активах.

Вероятно, самая большая угроза для валютных трейдеров в настоящее время — это перспективы мировой экономики в связи с продолжающейся торговой войной. Резкое ухудшение перспектив роста может быть причиной скачка волатильности, считает Чарльз Дибель, руководитель отдела облигаций в Mediolanum Asset Management.

«Сейчас все говорят об экономическом замедлении, а не о полном коллапсе. Сейчас не так просто, чтобы волатильность оставалась повышенной», — сказал Дибель. «Если ожидается реальный коллапс, это может создать больше расхождений и затронуть все типы классов активов».

Анхель Ворачате в Лондоне, Лиз Капо Маккормик в Нью-Йорке, Bloomberg

Перевод: Дмитрий Полин

По теме:

Волатильность — ваш друг, если есть опцион

Курс доллара повсеместно рухнул после заявлений Пауэлла