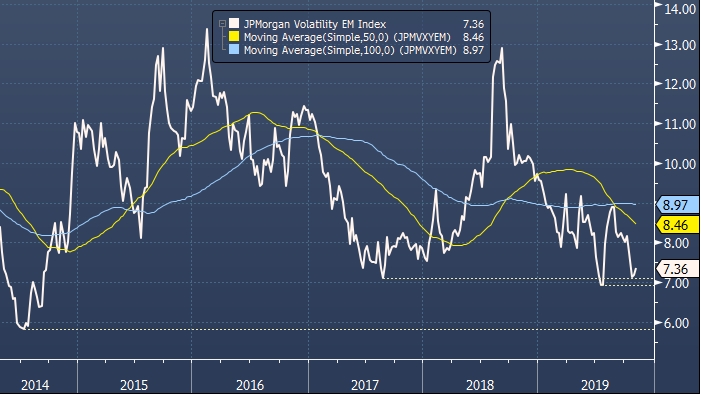

Индекс подразумеваемой волатильности валют развивающихся стран, который рассчитывает банк JPMorgan & Chase, упал до минимума с начала августа на прошлой неделе. Снижению волатильности способствовало решение ФРС США сократить ставку по федеральным фондам на 25 базисных пунктов, повышение вероятности заключения промежуточного торгового соглашения между США и Китаем (в ноябре), а также сокращение риска выхода Великобритании из ЕС без сделки.

Снижение волатильности подогревает интерес инвесторов к операциям carry trade, пишут журналисты Bloomberg, которые пообщались с экспертами в торговле активами развивающихся рынков. Стратегия carry trade подразумевает, что инвестор занимает средства в стране с более низкими процентными ставками и вкладывает их в активы стран с более высокими ставками. Как известно, прибыль такой стратегии может нивелироваться высокими колебаниями валютного курса. Поэтому снижение изменчивости (волатильности) курсов способствует повышению интереса к такой стратегии.

Эксперт по развивающимся рынкам Credit Agricole Гийом Треска рекомендует против евро покупать польский злотый. Помимо этой валюты к покупке против доллара США эксперты считают привлекательными колумбийский и мексиканский песо, а также бразильский реал.

Портфельный менеджер Nikko Asset Management (активы в управлении оцениваются в $224 млрд) Эдвард Нг считает привлекательными азиатские валюты, на фоне стимулирующей политики ФРС и низкой инфляции. Снизив на прошлой неделе ставки, Федрезерв дал понять, что в будущем сокращение также возможно. При этом ФРС практически свела к нулю возможность повышения ставок в обозримом будущем.

Аналитик Citigroup Inc. Гаурав Гарг среди азиатских валют считает наиболее привлекательными для carry trade индийскую и индонезийскую рупии. Последняя является фаворитом экспертов Australia & New Zealand Banking Group, которые обращают внимание на приверженность президента Индонезии экономическим реформам.

Инвесторов сейчас привлекают стратегии, связанные именно с валютой, поскольку в глобальном масштабе доходность облигаций является очень низкой, а реализованный фондовыми рынками рост вызывает опасения в отношении большой перекупленности акций.

Объем торговли активами развивающихся рынков в текущем квартале, по данным Bloomberg, может стать максимальным в этом году. с конца сентября лучшую доходность в рамках carry trade инвесторам предоставила южнокорейская вона (3.3%). За ней следует филиппинский песо (2.9%).

С начала года лучшую carry trade доходность в стане валют развивающихся стран предложил российский рубль — 14.63% с учетом использования доллара США в качестве валюты финансирования.