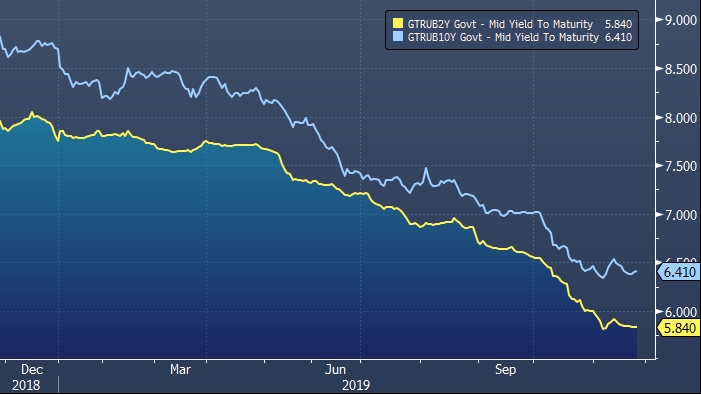

Доходность 10-летних облигаций федерального займа опустилась до 6.34% (Mid Yield to Maturity) в начале ноября, что является минимальным значением с 2008 года. В настоящий момент показатель не далеко отошел от указанной отметки и по состоянию на 26 ноября составляет порядка 6.40%. Покупка рублевых гособлигаций на текущих уровнях перестала быть привлекательной для ряда инвесторов.

Аналитики банка Нордеа отмечают перегрев на рынке ОФЗ. По мнению экспертов, текущая доходность 2-летних рублевых облигаций на уровне 5.84% предполагает, что ключевая ставка Банка России в течение ближайших двух лет будет ниже 6%. Сейчас ключевая ставка Банка России находится на уровне 6.50% годовых. Рынок прогнозирует снижение показателя до 6.00%.

При этом не исключено, что Центробанк будет вынужден снизить ставку более глубоко, чтобы добиться выполнения инфляционной цели на уровне 4% годовых. По итогам октября индекс потребительских цен опустился до 3.8%, при этом предполагается дальнейшее снижение потребительской инфляции.

В этом контексте внимание инвесторов может более заметно переключиться на корпоративный долг. По мнению исполнительного директора банка Уралсиб Ивана Фоменко, спрэд доходности корпоративных облигаций к ОФЗ может сузиться до 60–70 базисных пунктов. В настоящий момент спрэд составляет порядка 80 базисных пунктов.

Со второй половины декабря до конца января компании приостанавливают выпуск облигаций, что является фактором, который говорит в пользу реализации ожиданий сужения спрэдов.

Уралсиб считает привлекательным облигации таких компаний, как «Детский мир», Европлан, Ресо-Лизинг, АФК Система, а также Тинькофф Банк. В портфеле уже находятся корпоративные облигации Камаза.

В первой половине года спрос на корпоративные облигации вырос, когда Минфин России выполнил свой план по размещению ОФЗ, что сформировало локальный дефицит предложения на рынке инструментов с фиксированной доходностью.

В компании «Сбербанк Управление активами» подтверждают, что после того, как доходность 10-летних ОФЗ упала ниже 6.5%, спрос на корпоративные облигации стал более заметным.

В среду, 27 ноября, Минфин предложит на аукционе выпуск ОФЗ-ПД 26223 с погашением в феврале 2024 года. Аукцион безлимитный, но доступный к размещению остаток по этому выпуску составляет 23.5 млрд рублей. Предыдущий раз ведомство предлагало к покупке этот выпуск 27 февраля.

Также Минфин выплатит купонный доход по трем выпускам на общую сумму почти 21.2 млрд рублей. Поэтому у инвесторов появятся свободные средства для реинвестирования.