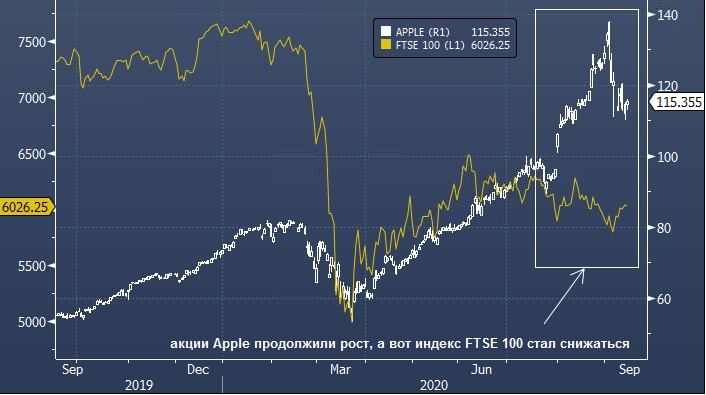

На этой иллюстрации приведен график британского индекса FTSE 100, наложенный на график акций Apple

Ярким показателем того, насколько увлечены инвесторы горсткой быстрорастущих технологических компаний, является тот факт, что Apple Inc. стоит столько же, сколько весь индекс британского фондового рынка.

Производитель iPhone является аналогом четвертого по величине фондового рынка в мире, уступая только США, Японии и Китаю и значительно опережая Канаду. Но инвесторам не стоит рассчитывать, что эта, очевидно, абсурдная ситуация в ближайшее время устранится, считает Роберт Бакленд, глобальный стратег Citigroup.

Потребуются более широкие экономические сдвиги, в частности, отход от минимальных процентных ставок, чтобы инвесторы предпочли широкий ассортимент циклических акций, а не быстрорастущих суперзвезд, таких как Apple.

Время ротации из технологических акций в циклические еще не наступило и не наступит, пока глобальный цикл процентных ставок не изменится. До этого момента может быть еще далеко считает Роберт Бакленд.

Последние несколько месяцев были особенно болезненными для инвестирующих в циклические бумаги. Они наблюдали, как их любимые бумаги дешевеют, в то время как несколько звезд рвутся ввысь.

В январе, например, капитализация Apple составляла половину рыночной капитализации индекса FTSE 100, который включает в состав 100 крупнейших компаний на Лондонской фондовой бирже. Сегодня Apple и FTSE 100 стоят примерно одинаково — около 2 трлн долларов.

Однако оценки двух инвестиций очень разные

Значительный рост стоимости акций Apple с начала года привел к тому, что компания теперь смотрится чрезвычайно дорого. Сейчас она торгуется с коэффициентом 29х — понадобиться 30 лет, чтобы отбить прибыль. Это вдвое больше, чем у розничных торговцев, банков, горнодобывающих и энергетических компаний, входящих в индекс FTSE 100.

Apple также выплачивает гораздо более низкие дивиденды — 0,8% по сравнению с 4,3% для FTSE. Согласно расчетам эксперта Citi? даже если вы сделаете поправку на гораздо более высокие темпы роста технологического гиганта, FTSE по-прежнему выглядит значительно более дешевым вариантом.

Однако, несмотря на этот разрыв в оценке, он утверждает, что нет особых причин ожидать, что британские акции — или стоимость инвестиций в целом — наберут скорость до тех пор, пока не произойдут более фундаментальные изменения.

По его словам, индекс FTSE 100 и другие ценные бумаги «начнут стабильно опережать результаты только тогда, когда начнется рост реальной доходности». «Это может произойти, если мировая экономика ускорится, инфляционные ожидания увеличатся, а рыночные цены будут более высокими».

В такой среде продажи и рост прибыли станут обычным явлением для широкого круга компаний, что снизит мотивацию инвесторов платить заоблачные цены за горстку высокотехнологичных компаний, подобно Apple.

Между тем более высокая реальная доходность по облигациям будет конкурировать за любовь инвесторов и сделает этих инвесторов менее терпимыми к быстрорастущим акциям, которые обычно приносят лишь скудные дивиденды.

Более высокая доходность также увеличит прибыль банков за счет увеличения маржи по предоставляемым займам. Поскольку в наши дни акции банков составляют значительную часть многих стоимостных портфелей, это даст дополнительный импульс для стоимостных инвесторов.

Проблема для стоимостных инвесторов заключается в том, что до этой обетованной земли с более высокой доходностью еще далеко. Хотя в ближайшие месяцы экономический рост и инфляционные ожидания могут ускориться, центральные банки ясно дали понять, что не будут повышать ставки, пока восстановление не начнется полным ходом.

По словам Бакленда, пока инвесторы могут захотеть подстраховаться. Учитывая политические тучи над головой — включая споры вокруг возможного Брексита без сделки в конце года и президентских выборов в США, которые могут привести к усилению контроля над технологическими компаниями, — имеет смысл хорошо диверсифицироваться. Роберт Бакленд предполагает, что если вы не можете выбрать между потенциалом роста Apple и привлекательной дешевизной британских акций, то лучшим вариантом будет владение обоими.

По теме:

Крупнейший нефтепроизводитель США Exxon Mobil вышел из состава индекса Dow Jones из-за Apple