На фоне беспокойства, охватившего финансовые рынки в последние дни, доллар укрепился, подтвердив статус убежища в период ухудшения рыночных настроений. Но этот подъем может оказаться кратковременным, учитывая долгосрочные факторы давления на мировую резервную валюту.

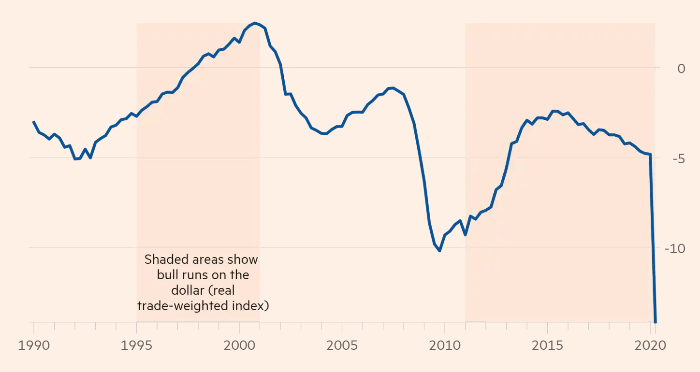

Достигнув максимума с 2002 года после вспышки пандемии в начале этого года, взвешенный по торговле индекс доллара устремился вниз из-за дефицитов, а также ожиданий по поводу того, что сверхнизкие процентные ставки сохранятся в США в течение длительного времени. Минувшая неделя закончилась для мировых рынков акций самым катастрофическим падением со времен мартовских событий, что помогло доллару немного укрепиться. Несмотря на это он все еще на 9% ниже предыдущего пика.

Индекс доллара (ФРС)

Источник: The Financial Times

Более слабая американская валюта выступает в качестве своеобразного предохранителя в глобальной финансовой системе, которая сильно зависит от долларового долга и торговых потоков, особенно на развивающихся рынках. Кроме того, падающий доллар поддерживает деловую активность в США после того, как процентные ставки оказались на нуле.

Доллар снова может ослабнуть, учитывая проблемы, с которыми столкнулась американская экономика, даже после рекордного восстановления роста в третьем квартале. Некоторые экономисты считают, что возврат к докоронавирусному объему производства возможен не раньше конца 2021. На фоне роста заболеваемости коронавирусом, поразившим сферу услуг и омрачившим перспективы занятости, власти, скорее всего, введут дополнительных стимулах после президентских и парламентских выборов в США.

«Цикл снижения доллара уже запущен, и неважно, кто победит на выборах, — отметил Марк Чандлер, главный стратег Bannockburn Global Forex. Снова возвращается старый мем о двойном дефиците. За счет своего ослабления доллар служит амортизатором для экономики».

По официальным данным, пандемия уже привела к резкому увеличению торгового дефицита в этом году. Что касается государственных расходов, то бюджетное управление Конгресса прогнозирует дефицит бюджета на 2020 год в размере $3.3 трлн, что составляет 16% от валового внутреннего продукта, а это крупнейший объем заимствований с 1945 года. В 2021 финансовом году Комитет ожидает, что дефицит составит 8.6% ВВП.

Дефицит бюджета, % от ВВП

Источник: The Financial Times

Рост дефицита пока не смог значительно повысить долгосрочные процентные ставки в США. Это отражает ожидания в отношении длительного процесса восстановления американской экономики и рынка труда, а также готовность Федеральной резервной системы расширить баланс и купить гораздо больше казначейских облигаций.

Пекин может нанести удар

Расширение баланса американского центрального банка может стать еще более актуальным, учитывая важный аспект глобальной пандемии — восстановление китайской экономики и ее валюты.

За этот год юань вырос примерно на 4% и достиг уровня, который в последний раз наблюдался в июле 2018 года, чему способствовал резкий рост экспорта и включение китайских облигаций в важные глобальные индексы. Пекин смирился с недавним укреплением юаня, что говорит о его готовности открыть китайскую экономику для иностранных финансовых потоков в течение ближайшего десятилетия.

Этот долгосрочный сдвиг может также повлечь за собой отказ Пекина от долларовых активов, которые помогали бороться с дефицитом американского текущего счета. Алан Раскин, стратег Deutsche Bank, называет такие альтернативы, как золото, евро, японская иена и австралийский доллар в случае отказа Китая от прежней готовности «развивать взаимовыгодные отношения с США».

Это действительно повышает вероятность того, что дальнейшее ослабление доллара и оживление глобальной экономики в итоге могут спровоцировать резкий отток иностранных инвестиций с Уолл-Стрит. После почти десятилетнего ралли доллара у глобальных инвесторов оказалось слишком много американских акций, которые кажутся переоцененными по сравнению с остальным миром.

Потенциал для восстановления

Теперь споры в основном ведутся о перспективах доллара и о том, как это скажется на мировой экономике и международных фондовых рынках. Медвежий сценарий отражает давление со стороны двойного дефицита и расширяющегося баланса ФРС. Даже при умеренном экономическом подъеме США потребляют больше импорта, стимулируя рост других экономик и валют.

Альтернативный сценарий предусматривает гораздо более высокий, чем ожидалось, внутренний рост в США за счет дополнительных фискальных стимулов и восстановления отложенных расходов потребителей. В таких условиях может последовать более масштабное ралли акций в США во главе с более мелкими и циклическими компаниями. Также, вероятно, сократится поддержка со стороны ФРС.

Крис Уотлинг из Longview Economics утверждает, что доллар может преподнести медведям сюрприз, учитывая размер избыточных сбережений американских домохозяйств. По оценкам компании, во время изоляции этот показатель вырос более чем на $1 трлн.

«У США есть потенциал для устойчивого восстановления, как только пандемия закончится или появится вакцина. Вместо того, чтобы беспокоиться о двойном дефиците, более мощным фактором роста доллара является сочетание устойчивого роста и более высокой доходности», — считает он.

Подготовлено Profinance.ru по материалам издания The Financial Times

По теме:

Доллар стоит дороже 80 рублей впервые с марта

Опрос Coalition Greenwich: доллар подешевеет при Байдене, укрепится при Трампе

Юань укрепляется после объявления нового плана экономического развития Китая