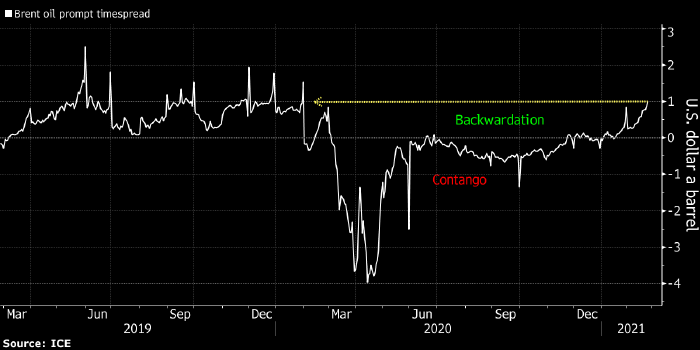

График контанго/бэквордации в нефти Brent (ближайший фьючерс минус следующий, в долларах за баррель). Источник: Bloomberg

Бэквордация* в ближайших фьючерсах на нефть Brent достигла $1, что является рекордным значением с января 2020 года. Это указывает на силу рынка: Morgan Stanley прогнозирует, что первый квартал может стать наилучшим для нефти как минимум с 2000 года (с точки зрения баланса спроса и предложения), а Goldman Sachs предупреждает о возможном росте котировок выше $70 за баррель.

*ProFinance.ru: бэквордация — это рыночная ситуация, при которой ближний фьючерс стоит дороже дальнего. Обратная ситуация, при которой ближний фьючерс стоит дешевле дальнего, называется контанго.

В конце февраля 2020 года 6-месячный спред во фьючерсах на нефть Brent находился в нулях, однако уже через месяц контанго взлетело почти до $15 из-за обвала мирового спроса, резкого роста мировых запасов и ценовой войны между Россией и Саудовской Аравией. Спустя несколько дней оно опустилось ниже $5, но после заключения новой сделки ОПЕК+ в апреле вернулось в область $7, что породило опасения того, что участникам соглашения не удастся стабилизировать рынок.

Эти опасения оказались напрасными, и в середине июня нефть Brent впервые с марта ушла в бэквордацию.

Напомним, что борьба с контанго была основной целью самой первой сделки ОПЕК+, заключенной в конце 2016 года. Большое контанго затрудняет ликвидацию избытков запасов нефти, так как позволяет трейдерам покупать относительно дешевую нефть, закачивать ее в хранилища, продавать дальние фьючерсы и ждать поставки.

Бэквордация же делает хранение нефти убыточным.

8 января 2021 года цена ближайшего, февральского, фьючерсного контракта на нефть WTI превысила цену мартовского контракта, и таким образом рынок впервые с мая ушел в бэквордацию. Через несколько дней однолетний спред фьючерсов на нефть Brent (март 2021 года минус март 2022 года) достиг годового максимума и тем самым вернулся в область уровней прошлого января.

Усиление бэквордации было обусловлено решением Саудовской Аравии добровольно снизить добычу нефти на 1 млн б/д в феврале и марте, что спровоцировало опасения дефицита черного золота.

Несмотря на весь позитив, стремительный рост цен на нефть создает риски не менее стремительной коррекции. С начала года смесь Brent подорожала примерно на 25% и вернулась к докризисным уровням. Однако столь стремительный рост ухудшил техническую картину и создал предпосылки для нисходящей коррекции. В частности, 14-дневный RSI не только вошел в область перекупленности, но и достиг отметки 85, что является рекордным значением с 1997 года, написала на прошлой неделе аналитик Bloomberg Софи Каронелло.

Автор: Сыроваткин Олег

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Нефтехранилища пустеют по всей Америке

Похолодание в Техасе превращается в глобальный нефтяной кризис

Нефть по $100 за баррель: эксперты прогнозируют новый суперцикл черного золота