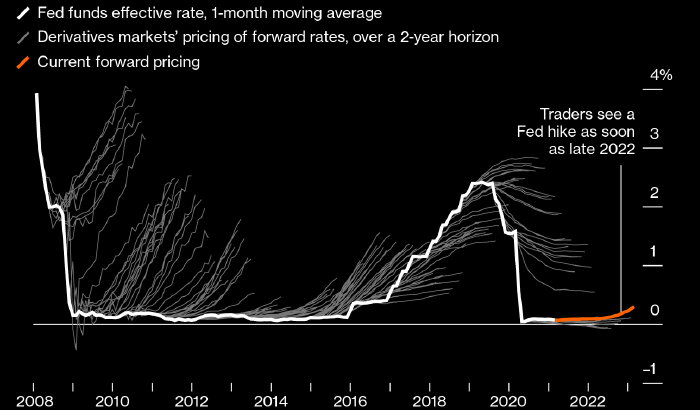

Эффективная ставка по федеральным фондам (жирная белая линия), ожидания участников рынка производных инструментов по ее динамике на ближайшие два года (тонкие белые линии) и аналогичные текущие ожидания (оранжевым). Источник: JPMorgan, Bloomberg

В 2008 американский регулятор агрессивно снижал ставки, и к концу года они опустились в область нуля. И тогда же участники рынка производных инструментов начали агрессивно ставить на их повышение в ближайшие два года.

Сказать, что они сильно ошиблись, значит не сказать ничего: впервые ФРС повысила ставки лишь в конце 2015 года.

Сегодня на рынке происходит нечто подобное, когда умнейшие из инвесторов смотрят на стимулы объемом в триллионы долларов, а также на идущую полным ходом кампанию по вакцинации и заключают, что ставки не могут долго оставаться низкими без того, чтобы инфляция не вышла из-под контроля.

В настоящий момент процентные свопы и фьючерсы на ставку по федеральным фондам учитывают в ценах ее повышение почти на 0,25% к концу 2022 года и на 0,75% к концу 2023 года.

«У рынка свой прайсинг и свои представления, которые могут отличаться от реальности. И в прошлом такое уже бывало». - отмечает главный стратег JPMorgan по ставкам Алекс Ревер. - «Рынок проверял ФРС, пытаясь приблизить время первого повышения ставок, но безрезультатно».

JPMorgan и Morgan Stanley прогонзируют, что ФРС приступит к повышению ставок не раньше 2024 года, и полагают, что излишне агрессивным и нетерпеливым участникам рынка рано или поздно придется отказаться от своих взглядов.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Крупнейшие инвесторы спорят о том, что произойдет с инфляцией и рыночными ставками дальше

Доллар резко подешевел: ФРС не планирует повышать ставки до конца 2023 года