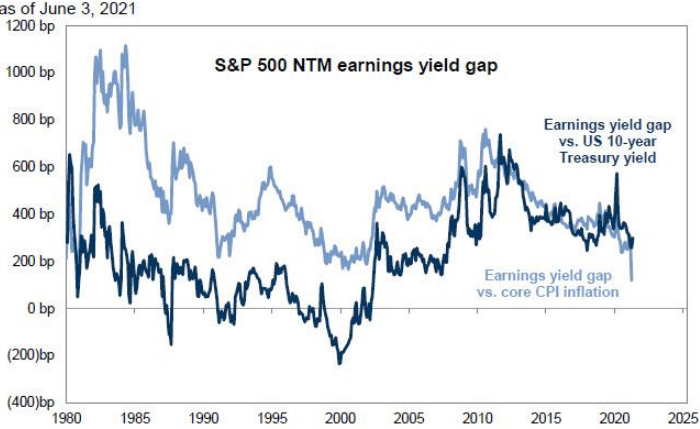

Доходность по прибыли* S&P 500 обычно превышает инфляцию: доходность по прибыли S&P 500 минус доходность 10-летних трежерис (синим) и доходность по прибыли S&P 500 минус базовая инфляцию (голубым). Источник: Goldman Sachs

*ProFinance.ru: (earnings yield) выраженное в процентах отношение прибыли компании на акцию к текущей рыночной стоимости одной акции. Аналогично коэффициенту P/E, только выражается в процентах

Инфляцию сложно назвать однозначным позитивным факторов для компаний, так как обычно она ведет к росту продаж и снижению рентабельности, пишет главный стратег Goldman Sachs по рынку акций США Дэвид Костин.

«Но в целом увеличение номинальных продаж на фоне роста цен обычно с лихвой компенсирует инфляционное снижение рентабельности», - отмечает эксперт.

Главными бенефициарами инфляции становятся компании, связанные с сырьем (вроде энергетических), или с финансами (банки).

При этом динамика рынка акций ухудшается, если ускорение инфляции провоцирует усиление ожиданий ужесточения монетарной политики и рост реальных ставок, пишет стратег. Периоды замедления инфляции и снижения реальных ставок характеризуются ростом мультипликаторов рынка акций, а периоды усиления ценового давления — их сокращением.

Иными словами, рынок акций США показывает лучшую динамику в периоды низкой инфляции, чем в периоды высокой. За период с 1962 года по настоящее время медианный месячный рост S&P 500 в годовом выражении составил 15% в периоды низкой инфляции и 9% в периоды высокой.

Однако рынок акций США показывал разную динамику в периоды высокой и растущей инфляции и в периоды высокой, но снижающейся инфляции. В первом случае медианный месячный рост S&P 500 в годовом выражении составил всего 2% против 15% во втором случае.

Акции стоимости показывали лучшую динамику в периоды высокой и растущей инфляции, чем в периоды высокой, но снижающейся инфляции.

Акции компаний из секторов энергетики и здравоохранения показывали динамику лучше рынка в периоды высокой инфляции, но наиболее быстро они росли во время растущей, нежели снижающейся, инфляции, пишет Костин.

Экономисты Goldman Sachs ждут увеличения наклона кривой доходности трежерис в 2021 и 2022 годах, несмотря на то, что ставка по федеральным фондам останется неизменной.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

UBS назвал «болевой порог» инфляции для разных типов акций

Последний раз рынок так сильно боялся инфляции 22 года назад

У S&P 500 есть куда расти, но инфляция может ослабить настроения - опрос Reuters

Реальная инфляция в США приближается к пиковым значениям конца 1970-х годов

JPMorgan: большинство инвесторов не готовы к инфляционному шоку