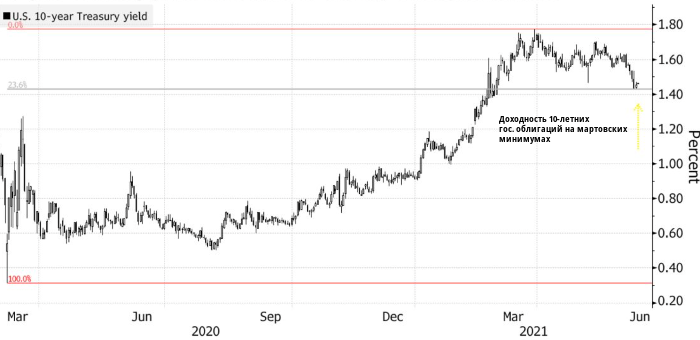

Источник: Bloomberg

Стратеги JPMorgan Chase & Co. уверены, что рынки сейчас учитывают в ценах слишком мягкий прогноз по повышению ставок, поэтому 10-летние казначейские облигаций будут дешеветь в преддверии запланированного на среду заседания ФРС. Их коллеги из Morgan Stanley готовятся к жесткому сюрпризу со стороны центрального банка США, а команда TD Securities призывает открыть «тактические короткие» позиции по этим облигациям.

«Учитывая высокую рыночную оценку и умеренные подразумеваемые темпы ужесточения, мы прогнозируем падение 10-летних казначейских облигаций, — написала команда JPMorgan, включая Джея Барри. — В этом квартале ситуация изменилась: очень дешевые казначейские облигации сильно подорожали».

В последние недели инвесторы на рынке облигаций отказываются от коротких позиций. Они считают, что Федрезерв подтвердит, что не собирается в ближайшем будущем отказываться от стимулирующей политики: ЦБ продолижт скупать казначейские и ипотечные бумаги в прежних объемах. Тем не менее, по мнению экономистов, опрошенных Bloomberg, чиновники могут спрогнозировать повышение процентных ставок в 2023 году на фоне разгона инфляции и роста экономики. Рынок свопов закладывают в цену первое повышение в апреле следующего года.

В минувшую пятницу доходность десятилетних облигаций упала к минимальным уровням с марта, однако в понедельник показатель восстановился до 1,46%.

Катализатор для ФРС

Хотя рынок предполагает более жесткий настрой ФРС в отношении повышения ставок по сравнению с собственным прогнозом ЦБ, стратеги JPMorgan считают, что свопы учитывают ужесточение менее чем в 100 базисных пунктов в течение следующих четырех лет. По их мнению, это говорит о том, что рынки рассчитывают на относительно низкие темпы нормализации.

Аналитики TD Securities видят потенциал для дальнейшего роста медианной «точки» ЦБ в 2023 году — показатель его ожиданий в отношении ставок на этот год. Это, скорее всего, удивит рынок, который ожидает более мягкой позиции от ФРС, отметили стратеги, прогнозируя возврат доходности бенчмарка к уровню 1.70%.

Падение доходности казначейских облигаций после выхода данных по потребительским ценам в США на прошлой неделе свидетельствует о том, что рынки полностью игнорируют инфляцию, считая ее временной, написал в пятницу главный стратег по ставкам Morgan Stanley Гунит Дхингра.

«Учитывая сдвиг в структуре инфляции и переход от временной инфляции к устойчивой, риск ужесточения со стороны FOMC увеличился, поэтому рынок ставок вполне может ожидать жесткий сюрприз», — добавил он.

Подготовлено Profinance.ru по материалам агентства Bloomberg

Реальная доходность 10-летних трежерис опустилась до минимального значения с 1980 года

Модель Бернанке предполагает рост инфляции в США до 5% уже этим летом

Трежерис ведут себя совсем не так, как ждут стратеги Wall Street