Мировые фондовые индексы преодолеют недавнюю полосу слабости и будут расти в течение следующих 12 месяцев, но более умеренными темпами, чем ралли в этом году, показал опрос аналитиков Reuters, которые также заявили, что коррекция вероятна в ближайшие шесть месяцев.

Неопределенность в отношении опасности варианта коронавируса омикрон и его способности уклоняться от вакцинной защиты привела к редкой распродаже на финансовых рынках в прошлую пятницу.

Но некоторые аналитики считают, что бегство к безопасным активам и повышенная волатильность предполагают, что в краткосрочной перспективе рынки могут оказаться в более трудном положении.

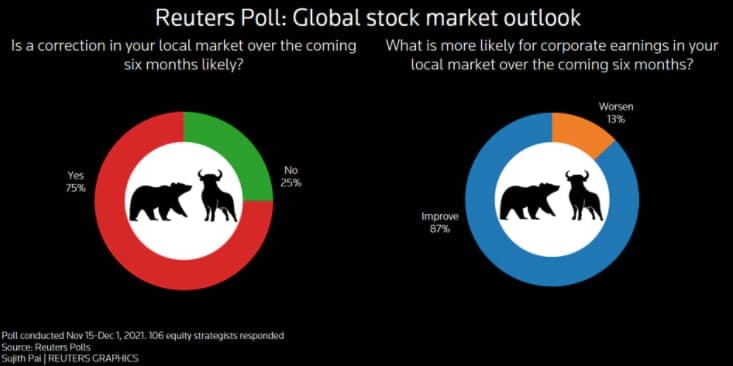

Действительно, когда их спросили, вероятна ли коррекция на местном рынке акций, около трех четвертей респондентов - 79 из 106 - в глобальном опросе, охватывающем основные индексы из более чем дюжины стран, ответили "Да".

Замечания председателя Федеральной резервной системы Джерома Пауэлла во вторник о том, что центральный банк США обсудит, следует ли ускорить свертывание программы покупки активов, только усугубили положение рисковых активов.

"Заглядывая в будущее, мы по-прежнему видим рост рынка, хотя и более умеренный, за счет более высокого, чем ожидалось, роста прибыли при ослаблении шоков предложения", - сказал Дубравко Лакос-Буджас, главный стратег по акциям в США и глобальный руководитель количественных исследований JPMorgan Securities.

"Ключевым риском для нашего прогноза является ястребиный сдвиг в политике центрального банка, особенно если постпандемические неурядицы сохранятся".

График опроса Reuters о прогнозах мирового фондового рынка

Более широкий опрос более 150 аналитиков фондового рынка по всему миру, проведенный с 15 ноября по 1 декабря, показал, что большинство индексов достигнут новых максимумов к концу 2022 года.

Из 17 основных индексов 10, как ожидается, превзойдут свои исторические максимумы в течение следующих 12 месяцев, причем пять достигнут этого рубежа уже в середине 2022 года.

Движимый прибылью и экономическим ростом, базовый индекс S&P 500 продлит ралли в этом году и увеличится на 7,5 % в период до конца 2022 года, достигнув отметки 4910.

Общеевропейский индекс STOXX 600, по прогнозам, вырастет на 7 % и достигнет 500 пунктов к июлю, что на 10 пунктов выш абсолютного пика, достигнутого 17 ноября.

Ожидалось, что индекс BSE Sensex в Индии в ближайшей перспективе снизится, но отыграет свои текущие потери и достигнет максимума в 63 000 к концу следующего года.

Несмотря на ожидание новых пиков, большинство из 17 глобальных индексов, по прогнозам, не повторят и не превзойдут высокие показатели этого года в следующем году.

Подкрепленный солидным корпоративным прогнозом, средний индекс акций Nikkei в Японии , как ожидается, достигнет 31 000 к июню 2022 года, что примерно на 11 % больше по сравнению с закрытием во вторник.

Когда их попросили высказать свое мнение о доходах корпораций на местных рынках в ближайшие шесть месяцев, более 85 % опрошенных стратегов, 79 из 91, заявили, что ожидают улучшения доходов.

"Мы ожидаем, что прибыль станет ключевым фактором глобальной доходности акций в 2022 году. В соответствии с нашими ожиданиями по прибыли, мы ожидаем высокую доходность акций с однозначными цифрами в 2022 году по сравнению с доходностью с двузначными цифрами в 2021 году", - сказал Филипп Лисибах, главный глобальный стратег Credit Suisse.

"Другие попутные ветры для этого класса активов в будущем включают продолжающееся восстановление экономики и аргумент "альтернативы нет" (TINA) для акций".

Хари Кишан, Индрадип Гош © 2021Thomson Reuters

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Мировые акции и нефть резко отскочили в надежде на мягкость Омикрона

Черный лебедь в Черную пятницу: мировые акции давно уже так не падали