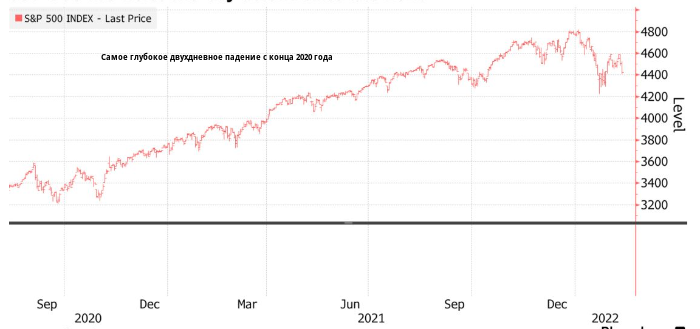

Это стало очевидно в пятницу, когда после недели постоянно ухудшающихся новостей основные индексы все же прервали недельный рост и резко ушли в минус. Давление со стороны Федеральной резервной системы подорвало решимость, а геополитическая напряженность обрушила S&P 500 на 75 пунктов, став апогеем крупнейшего двухдневного падения за 16 месяцев.

В конце концов, рынок, который на этой неделе торговался в пределах 5% от рекордного значения, столкнулся со слишком сильным давлением. Чиновники ФРС ужесточили риторику на фоне сильнейшей инфляции за последние сорок лет. В пятницу советник по национальной безопасности Джейк Салливан заявил, что, по мнению США, Россия может начать наступление или разжечь конфликт внутри Украины уже на следующей неделе.

Это похоже на «комбинацию ударов, которые вырубили боксера-тяжеловеса, — считает Сэм Стовалл, главный инвестиционный стратег CFRA. — У вас есть более высокий индекс потребительских цен, ястребиные комментарии члена ФРС с правом голоса в сочетании с повышенной геополитической напряженностью, и эти три фактора отправили быков в нокаут».

Продажи в четверг и пятницу обернулись сильнейшим провалом после двухнедельного отскока, во время которого иногда казалось, что инвесторы смогут смириться с разворотом в цикле повышения ставок ФРС. Даже с учетом падения равновзвешенная версия S&P 500 завершила неделю снижением всего на 0.2%, что свидетельствует об оживлении рынка по сравнению с худшим январем с 2009 года.

Падение прервало двухнедельный рост, причем давление на быков оказывали совсем другие силы. В четверг произошла массовая распродажа казначейских облигаций, что привело к росту ставок после максимального повышения потребительских цен в США с 1982 года, а председатель ФРБ Сент-Луиса Джеймс Буллард призвал согласовать темпы ужесточения политики. Пятничный обвал заставил инвесторов отказаться от более рискованных активов и вложиться в безопасные облигации.

S&P 500 возобновил падение

Источник: Bloomberg

S&P 500 упал на 1.8% за пять дней, а высокотехнологичный Nasdaq 100 потерял 3%. Cboe Volatility Index, показатель стоимости опционов S&P 500, также известный как VIX, подскочил почти на 5 пунктов до 28.

Проблемы инвесторов

В пятницу Салливан заявил, что конфликт вокруг Украины «может начаться во время Олимпийских игр, несмотря на множество предположений о том, что это может произойти только после» их завершения. Россия неоднократно отвергала обвинения по поводу вторжения на Украину, но США не верят, что президент Владимир Путин «принял окончательное решение».

Это оказалось очень не вовремя для быков, которые только что вложились в акции. Как свидетельствуют глобальные данные EPFR, собранные Bank of America Corp., за неделю до 9 февраля американские фонды с крупной капитализацией привлекли $34.1 млрд, что является самым высоким показателем за всю историю. Приток средств обусловлен изъятием средств из фондов с фиксированной доходностью и денежных продуктов.

С другой стороны, это дало передышку медведям по хедж-фондам, которые делали ставки на снижение самыми быстрыми темпами более чем за десятилетие. Хотя огромный шорт-сквиз во вторник и среду спровоцировал рост их излюбленных целей почти на 7%, падение в конце недели вознаградило тех, кто остался в этих позициях.

Устойчивый спрос на фонды акций, вероятно, стал отражением проблем среди инвесторов в бумаги с фиксированным доходом. Американские казначейские облигации, которые в 2022 году уже упали почти на 4%, вполне могут снова завершить год в минусе такими темпами.

По мнению Рича Вайса, директора фонда смешанных инвестиций в American Century Investments, приток капитала говорит об излишней самонадеянности инвесторов. Учитывая повышение ставок на фоне прогнозируемого замедления роста прибыли в этом году, нынешние условия также не кажутся продуктивными для акций.

«Я не думаю, что акции являются безопасным убежищем по сравнению с облигациями в условиях роста процентных ставок, — отметил он. — Возможно, растущие ставки не выгодны облигациям, но, вероятно, они еще менее выгодны для акций».

Рынок остается стабильным

Несмотря на все опасения по поводу повышения ставок, на фондовом рынке мало признаков потрясений. Например, Goldman Sachs Group Inc., корзина акций компаний со слабыми балансами опережает более сильного конкурента девятую неделю из двенадцати.

Акции компаний, которые могут выиграть от возвращения к нормальной жизни — от авиаперевозчиков до круизных компаний, — растут по мере того, как различные штаты от Нью-Йорка до Нью-Джерси снимают ограничения на ношение масок. Корзина акций, которые выигрывают от снятия ограничений, за неделю подскочила на 1.8%.

Хотя более высокие ставки снижают оценки, большинство верят в то, что сильная экономика поддержит бычий рынок. Среди компаний S&P 500, отчитавшихся о квартальных результатах, 76% превысили прогнозы аналитиков по прибыли.

«Бычий рынок демонстрирует устойчивость, поскольку нас ждет сильный экономический рост и достойный рост доходов, — заявил Дэвид Донабедян, директор по инвестициям CIBC Private Wealth Management. — Уровни процентных ставок в ближайшие пару лет не содержат явных намеков на наступление медвежьего рынка».

Тем не менее рынку приходится прилагать немало усилий, чтобы вернуть утраченные позиции. Бенчмарк дважды за месяц пытался пробить 100-дневную скользящую среднюю, и оба раза ему не удавалось удержаться.

Возможно, беспокойство по поводу действий ФРС, немного снизилось, однако волатильность рынка на этой неделе «свидетельствует о том, что она не исчезла, — считает Джейсон Прайд, директор по инвестициям в Glenmede. — Рынок не совсем уверен в этом вопросе».

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

В понедельник ФРС проведет внеплановое закрытое заседание в ускоренном порядке

Goldman понизил прогноз по S&P 500 на конец года до 4 900

США предупредили о риске нападения России на Украину в ближайший вторник

Повышение ставок обрушит экономику США, а закончится все гиперинфляцией и депрессией — экономист