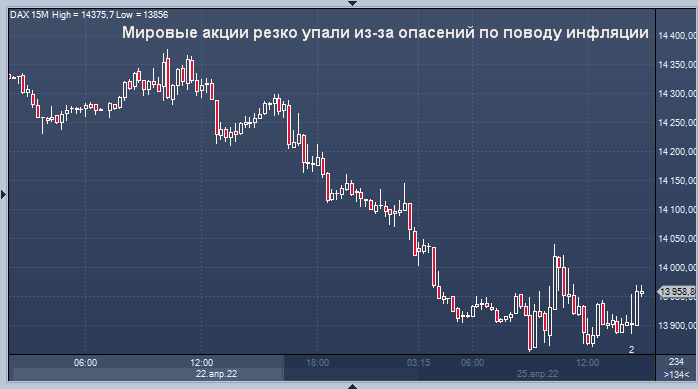

График немецкого фондового индекса Xetra Dax интервалами в 15 минут

Мировые акции резко упали, а доллар США и казначейские облигации выросли, поскольку новые ограничения в Китае, опасения агрессивного повышения процентных ставок и замедления экономического роста подтолкнули инвесторов к поиску защитных активов.

Снижение последовало за резким падением в пятницу, вызванным слабыми экономическими данными и ястребиными сигналами ФРС о повышении ставок в следующем месяце.

Лондонский FTSE 100, французский CAC 40 и немецкий Xetra Dax заметно снизились. Европейский индекс Stoxx 600 упал на 2,1% на утренних торгах, что привело к худшему дневному падению регионального индикатора с начала марта, поскольку трейдеры отмахнулись от решающей победы на выборах президента Франции Эммануэля Макрона.

Торговля фьючерсами предполагала, что индекс акций S&P на 500 Уолл-стрит упадет еще на 0,9% в начале торгов в Нью-Йорке. Нефть марки Brent, эталон нефти, упала на 4,3% до 102 долларов за баррель.

«Как и в прошлые разы, когда рынки давали трещины, возникает множество встречных ветров, — сказал Нил Биррелл, главный инвестиционный директор Premier Miton Investors, — хотя ситуация в Китае сегодня выглядит большим катализатором». «Трудно где-либо найти хорошие новости, и я могу найти веские причины быть негативно настроенным почти по каждому классу активов», — добавил он.

Индекс акций материкового Китая CSI 300 закрылся снижением на 4,9%, поскольку панические покупки охватили Пекин, жители которого готовятся к жестким социальным ограничениям, аналогичным тем, которые введены в Шанхае. Юань упал на 1% по отношению к доллару. Японский фондовый индекс Nikkei 225 упал на 1,9%.

«Неделя начинается с резко негативного тона на мировых рынках», — прокомментировали стратеги ING в записке для клиентов, ссылаясь на ужесточение денежно-кредитной политики центральными банками, «уход России и Украины от дипломатического решения» и «кризис Covid в Китае».

На прошлой неделе председатель ФРС Джей Пауэлл заявил, что повышение процентной ставки на 0,5 процентного пункта «обсуждается» в целях борьбы с растущей инфляцией.

Стратег Citi по глобальным рынкам Мэтт Кинг также сослался на план ФРС по сокращению своего баланса в размере 9 трлн долларов, который увеличился во время кризиса Covid, поскольку центральный банк США проводил неограниченные покупки облигаций для вливания ликвидности в финансовую систему, как причину «внезапной слабости на рынках».

Кинг добавил: «К сожалению, трудно сказать, полностью ли учтено в цене это сокращение ликвидности».

Индекс доллара, который измеряет валюту США по отношению к шести другим валютам, включая евро и иену, вырос на 0,4% до самого высокого уровня с конца марта 2020 года. Евро снизился на 0,6% по отношению к доллару до 1,07 доллара. Стерлинг потерял 0,9% до 1,27 доллара.

Несмотря на рост инфляции и ожидания повышения ставок, в понедельник были активные покупки казначейских облигаций США, поскольку трейдеры скупали активы с низким уровнем риска в ожидании экономического спада.

Доходность эталонных 10-летних казначейских облигаций упала на 0,08 процентных пункта до 2,82 процента, поскольку цена долгового инструмента выросла, в то время как доходность двухлетних казначейских облигаций, зависящих от политики, упала более чем на 0,1 процентного пункта до всего 2,61 процента.

Ожидается, что в четверг министерство торговли сообщит, что экономика США росла в годовом исчислении на 1% в первом квартале, что является самым слабым ростом после рецессии, вызванной Covid-19, в 2020 году.

Американские крупные технологические группы Amazon, владелец Facebook Meta и Apple также публикуют квартальные доходы на этой неделе после того, как стриминговая группа Netflix шокировала инвесторов , сообщив, что впервые за десятилетие она теряет подписчиков.

По материалам The Financial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Буллард говорит, что ФРС должна затормозить экономическую активность