Динамика покупок (голубым), коротких продаж (красным) и чистой позиции (черным) хедж-фондов в акциях американских энергетических компаний. Источник: Goldman Sachs Prime Brokerage

В течение двух недель после 24 февраля, когда Россия начала специальную военную операцию на территории Украины, нефть WTI взлетела с $95 за баррель в область $130 за баррель. На неделе до 8 марта, когда и были достигнуты эти 14-лентие максимумы, крупные спекулянты, такие как хедж-фонды, продали фьючерсов и опционов в шести самых активных контрактах на WTI, бензин, дизель и газойль на 142 млн баррелей, что было близко к рекордным за всю историю значениям.

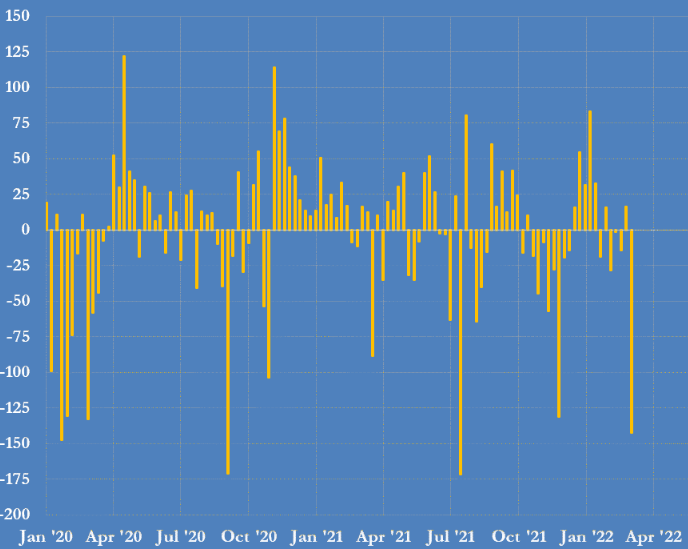

Изменение чистой позиции хедж-фондов во фьючерсах и опционах на WTI, бензин, дизель и газойль в млн баррелей. Данные: CFTC, источник: JKempEnergy

Сегодня котировки черного золота уже значительно превышают тот уровень, когда Джо Байден объявил о выпуске нефти из стратегического резерва США. И теперь акции энергетических компаний остаются единственным местом, где можно спрятаться от обвала S&P 500, полагает глава отдела по работе с хедж-фондами в Goldman Sachs Тони Паскуйерилло. По его словам, хедж-фонды, наконец, капитулировали, перестав ожидать снижения цен на нефть, и превратились в полноправных быков.

Согласно последнему еженедельному отчету Goldman Sachs Prime Brokerage, энергетический сектор оказался единственным сектором на рынке акций США, который показал положительную динамику на прошлой неделе, опередив индекс S&P 500 на 7,7% (рекордное значение за 8 недель). Что еще более важно, акции энергетических компаний оказались в числе секторов с самым большим объемом чистых покупок в долларовом эквиваленте.

В частности, объем покупок этих бумаг хедж-фондами достиг максимального значения с 20 марта на фоне сильной динамики цен на нефть. По данным GS Prime, отношение покупок к коротким продажам составило здесь 4:1.

Кроме того, хедж-фонды выступали чистыми покупателями акций компаний энергетического сектора США на протяжении четырех из последних пяти недель, и среднее отношение покупок к коротким продажам составило за этот период 3:1. Это — самый высокий показатель за любой 4-недельный период с 20 марта.

«Тем не менее, прежде чем мы начнем говорить о том, что раз хедж-фонды покупают, то пора уже продавать, стоит взглянуть на контекст», — пишет Тони Паскуйерилло. — «Сегодня бумаги компаний энергетического сектора занимают ничтожные 4,4% в портфелях инвесторов на рынке акций США. И хотя это самый высокий уровень с августа 2019 года, он находится всего лишь в 37-м процентиле последних 5–10 лет».

Насколько большим может быть вращение в энергию в ближайшие недели и месяцы? Что ж, если мы собираемся испытать возврат к среднему значению, это может быть много, потому что, хотя товарный спотовый индекс Bloomberg явно торгуется на всех временных максимумах…

MarketSnapshot — Новости ProFinance. Ru и события рынка в Telegram

По теме:

В мае с рынка исчезнут 2 млн баррелей русской нефти — глава BP

Цены на природный газ в США растут, поскольку Европа отказывается от российских энергоносителей

Российская нефть в Китае вытесняет иранскую за счет беспрецедентных скидок

Конфликт вокруг Украины опаснее для мировой экономики, чем повышение ставок — JPMorgan