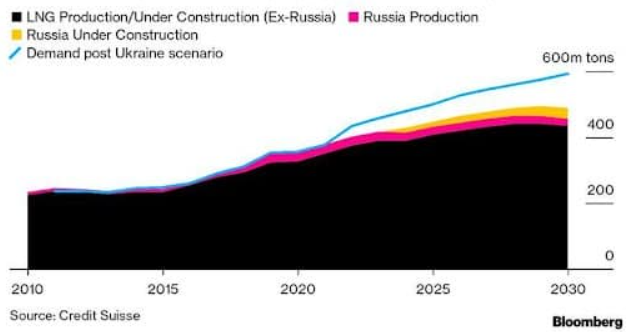

Текущий объем производства СПГ и проекты в разработке (черным, без учета России), российские проекты в разработке (желтым), ожидаемая динамика спроса (бирюзовым) и производство СПГ в России (розовым). Данные: Credit Suisse, источник: Bloomberg

Спрос на долгосрочные контракты на поставку СПГ резко вырос в текущем году благодаря глобальным усилиям по сокращению импорта российского газа. Производители воспользовались этим трендом, требуя гораздо более высоких цен по новым долгосрочным контрактам.

Согласно отчету Oil & Gas Journal, 10-летние контракты на поставку СПГ в настоящее время стоят примерно на 75% выше уровней 2021 года. При этом ожидается, что дефицит предложения сохранится, поскольку Европа стремится увеличить импорт СПГ.

В прошлом году объем долгосрочных контрактов на поставку СПГ, заключенных с конечными потребителями, достиг 5-летнего максимума, и в текущем году этот тренд не собирается сбавлять оборотов. Согласно отчету Wood Mackenzie, в этом году с конечными потребителями были подписаны контракты на поставку более 10 млн тонн СПГ в год.

Например, базирующаяся в Луизиане компания по производству СПГ Sempra Infrastructure, контрольный пакет акций которой принадлежит Sempra Energy (NYSE: SRE), только что подписала свой шестой за пять месяцев долгосрочный контракт. Сделка предусматривает, что подразделение компании в Хакберри — Cameron LNG — будет ежегодно поставлять 2 млн метрических тонн СПГ польской Polish Oil & Gas Co. Sempra Infrastructure заключила еще одну сделку на 2 млн тонн с этой же компанией для своего нового завода по производству СПГ в Порт-Артуре, штат Техас.

Большинство новых контрактов заключаются с американскими производителями СПГ, и все эти сделки привязаны к ценам Северной Америки. Между тем, китайские покупатели продолжают доминировать на рынке, подписав в этом году новых договоров купли-продажи СПГ на более чем 8 млн тонн.

«Российское вторжение в Украину сильно повлияло на долгосрочные контракты на поставку СПГ», — отмечает главный аналитик Wood Mackenzie Дэниел Толеман. — «Многие традиционные покупатели СПГ не будут ни закупать спотовый газ или СПГ, ни продлевать или подписывать дополнительные контракты на СПГ с российскими продавцами. Спотовые цены также были высокими и волатильными, что подталкивало многих покупателей к заключению долгосрочных контрактов. Кроме того, некоторые покупатели возвращаются к долгосрочным контрактам от имени правительств для защиты национальной энергетической безопасности».

Неудивительно, что отличные перспективы рынка СПГ стимулируют возрождение долгосрочных соглашений о поставках, которые эксперты считают ключом к продвижению СПГ-проектов к окончательному инвестиционному решению (ОИР).

Действительно, в 2022 году потенциальные ОИР будут способствовать более чем двукратному увеличению экспортных мощностей США по СПГ. В частности, в мае Venture Global объявила ОИР для своего проекта Plaquemines LNG после получения финансирования в размере 13,2 млрд долларов. Plaquemines знаменует собой первое в США ОИР для проекта по экспорту СПГ после Calcasieu Pass от Venture Global в августе 2019 года.

Другие проекты, по которым в этом году ожидается ОИР, включают в себя первую фазу проекта по производству СПГ Driftwood компании Tellurian (NYSE: TELL). Этим летом Cheniere Energy (NYSE: LNG) расширит третью линию проекта Corpus Christi, а компании Energy Transfer (NYSE:ET) и NextDecade Corp. (NASDAQ: NEXT) ищут клиентов для своих СПГ-проектов в Лейк-Чарльз в Луизиана и Рио-Гранде в Браунсвилле, штат Техас, соответственно.

Подготовлено ProFinance.ru по материалам OilPrice

MarketSnapshot — Новости ProFinance. Ru и события рынка в Telegram

По теме:

Россия из-за санкций рискует не досчитаться трети ожидаемого объема производства СПГ в 2026 году

России придется пересмотреть свою цель по 20-процентной доле на мировом рынке СПГ

Азия готовится к схватке с Европой за остатки СПГ

Долгосрочные контракты на СПГ подорожали на 75%

Катар изучает возможность расширения производства СПГ на фоне резкого роста спроса на газ