Инфляция — это первая половина года, по крайней мере, для инвесторов в облигации.

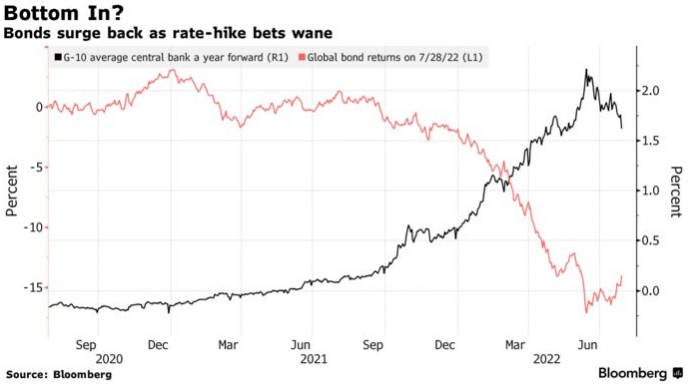

Глобальные облигации демонстрируют самый большой месячный прирост с ноября 2020 года — индекс Bloomberg вырос на 1,8% — поскольку внимание рынка переключается на опасения рецессии на фоне быстрого повышения процентных ставок Федеральной резервной системы. Это разительно отличается от предыдущих шести месяцев, когда самые сильные инфляционные показатели за поколение привели к совокупным потерям в 14%.

Сигнал председателя ФРС Джерома Пауэлла в среду о том, что ужесточение может замедлиться в зависимости от экономических данных, только усилил отскок. Отчет, опубликованный на следующий день, показывающий, что экономика США сктилась в рецессию, сократившись во втором квартале второй отчетный период подряд, похоже, почти подтвердил, что риски мирового экономического спада начинают материализолвываться. Теперь это новый базовый сценарий для инвесторов, который, как ожидается, ограничит восходящий тренд потребительских цен.

Облигации растут, поскольку ожидания повышения ставок ослабевают

Смотрите график доходности 10-летних облигаций правительства США

«История говорит нам, что рецессии, как правило, приводят к снижению инфляции», — написали в отчете стратеги Societe Generale SA, в том числе Субадра Раджаппа из Нью-Йорка. «Глобальные облигации продемонстрировали впечатляющее ралли, поскольку «голубиный» ФРС и более слабые данные продолжали разжигать опасения по поводу рецессии. Рынки быстро оценили повышение ставок ФРС и Европейского центрального банка на предстоящий год, полагаясь на более высокие директивные ставки и разрушение спроса для сдерживания инфляции».

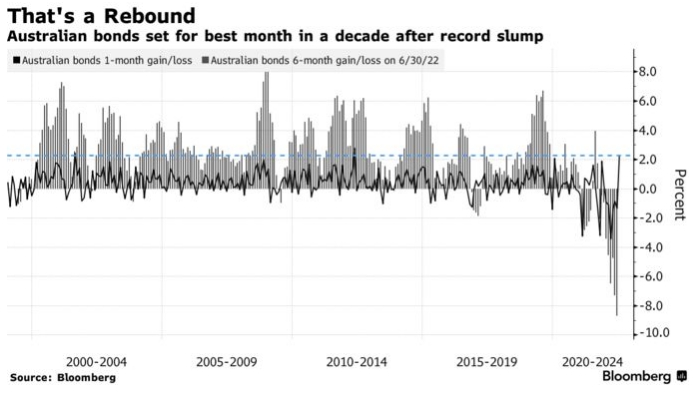

Государственные и корпоративные облигации Австралии в июле выросли на 2,4%, продемонстрировав самый большой месячный прирост с мая 2012 года. Это даже не включает рост в пятницу после выхода данных о валовом внутреннем продукте США, которые привели к снижению доходности 10-летних государственных облигаций на 18 базисных пунктов. Индекс упал на 9,5% в первом полугодии, причем потери усугубились серией ошибок в политике центрального банка.

Австралийские облигации демонстрируют лучший месяц за десятилетие после рекордного спада

В глобальном масштабе корпоративные облигации являются одними из лидеров роста. Индекс, отслеживающий номинированные в евро долговые обязательства компаний инвестиционного уровня, в июле вернул 4,7%, установив рекордный месячный прирост. Валютный долг США от развивающихся азиатских эмитентов с высоким рейтингом приближается к лучшему месяцу с ноября 2020 года.

Тем не менее, некоторые аналитики и инвестиционные стратеги предупреждают, что ралли высококлассных корпоративных облигаций может быстро угаснуть из-за риска рецессии в некоторых крупных экономиках, сохраняющихся проблем на китайском кредитном рынке и растущих рисков дефолта.

Не все уверены, что отскок продлится долго.

«Я думаю, что это скорее коррекционное ралли, чем начало переоценки траектории ставок», — сказал Скай Мастерс, глава отдела исследований инструментов с фиксированным доходом в National Australia Bank Ltd. в Сиднее. «Риск для рынка заключается в том, что ФРС не начнет смягчать политику так рано, как они надеются, и инфляция останется очень высокой.

По материалам Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Инфляция в США неожиданно ускорилась до 40-летнего максимума в 8,6%

Ставка по двухлетним облигациям США достигла максимума с 2007 года и грозит инверсией