Если рассматривать мировой рынок сжиженного природного газа (СПГ) только с точки зрения объемов, картина выглядит безмятежно стабильной.

Но если оценивать рынок по ценам на спотовые грузы, то возникает резко противоположная картина, а именно стресс с конкуренцией между покупателями в Европе и Азии на фоне опасений нехватки сверхохлажденного топлива грядущей зимой в северном полушарии.

Еженедельная спотовая цена на СПГ для доставки в Северную Азию выросла до рекордно высокого уровня в 57 долларов за миллион британских тепловых единиц (мм БТЕ) за семь дней до 19 августа.

Цена выросла на 154% по сравнению с минимумом в 22,40 доллара за мм БТЕ в 2022 году, который был достигнут за неделю до 20 мая, и на 267% выше, чем 15,50 доллара, преобладавших в это время в прошлом году.

Цена контрактов, торгуемых в Нью-Йорке, привязанных к эталонному маркеру S&P Global Commodity Insights JKM, также достигла рекордного уровня на прошлой неделе, подскочив до 57,60 доллара за млн БТЕ 18 августа, а затем 19 августа остановилась на уровне 57,20 долларов.

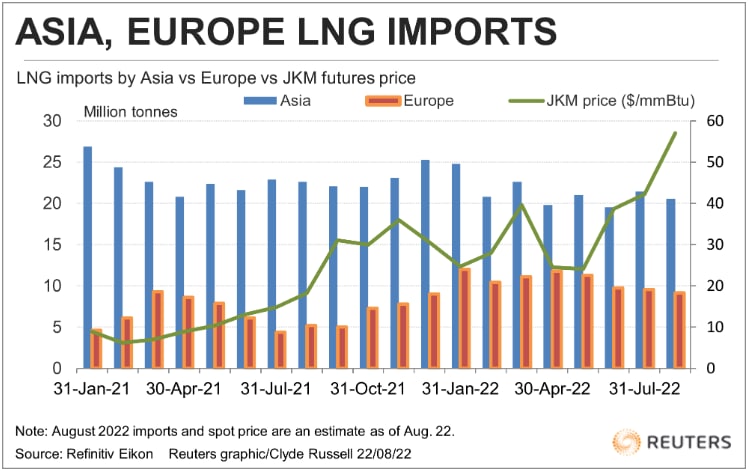

Однако объемы СПГ, отслеживаемые Refinitiv, в последние месяцы оставались стабильными.

Объемы экспорта в Азию, крупнейший в мире регион-импортер, оцениваются Refinitiv в 20,59 млн тонн в августе.

Это немного меньше по сравнению с 21,45 млн в июле, но выше по сравнению с 19,53 млн в июне, согласно данным Refinitiv по отслеживанию перемещения судов и работы портов.

По данным Refinitiv, средний объем импорта в Азию за первые восемь месяцев 2022 года составляет 21,34 млн тонн в месяц.

Однако это ниже среднего показателя в 23,03 млн тонн в месяц за первые восемь месяцев 2021 года.

Потеря объемов в сторону Азии во многом связана с возобновившимся аппетитом Европы к СПГ после сокращения поставок по российским трубопроводам, а также с угрозой дальнейшей потери этих объемов на фоне продолжающихся последствий российско-украинского военного конфликта.

По данным Refinitiv, импорт СПГ в Европу в последние месяцы оставался стабильным и составил 9,17 млн тонн в августе, 9,55 млн тонн в июле и 9,73 млн тонн в июне.

Эти объемы ниже того, что импортировалось ранее в этом году: с января по май поставки превышали 11 миллионов тонн в месяц, за исключением февраля, когда поставки в Европу составляли 10,39 миллиона тонн.

За первые восемь месяцев 2022 года импорт СПГ в Европу составил в среднем 10,62 млн тонн в месяц, что на 62,7% больше, чем 6,53 млн тонн за тот же период 2021 года.

Импорт СПГ по Азии и Европе в сравнении со спотовой ценой

Смотрите также график цены ближайшего фьючерса на спотовый индекс газа TTF на бирже ICE Futures (в долларах США за тысячу кубометров) интервалами в 60 минут

Борьба за грузы

Складывается общая картина растущей конкуренции за примерно такой же мировой объем СПГ, при этом Европа повышает цену, чтобы обеспечить себе большую долю доступных грузов.

Вопрос к рынку заключается в том, может ли предложение увеличиться настолько, чтобы ослабить ценовое давление, и если нет, то насколько высоко могут вырасти цены, поскольку покупатели конкурируют за запасы для предстоящей зимы?

Есть некоторые положительные признаки со стороны предложения: плавучий СПГ-терминал Shell Prelude у берегов Западной Австралии, вероятно, возобновит отгрузки в ближайшие недели, в то время как Sempra Energy также планирует начать производство на своем заводе Cameron LNG в этом кварталн.

Но этот прирост предложения скромен по сравнению с вероятным спросом, особенно если будут дальнейшие перебои с поставками природного газа из России по трубопроводу в Европу.

Энергетическая ситуация в некоторых частях северного полушария также ухудшилась из-за продолжающейся засухи, которая сократила выработку гидроэлектроэнергии в Китае и Норвегии среди прочих стран, а нехватка воды также является проблемой для некоторых атомных и угольных электростанций, учитывая необходимость охлаждения.

Вероятнее всего, страны, которые могут позволить себе заоблачные цены на СПГ, будут продолжать покупать и предлагать более высокие цены, а те, которые не могут, уйдут с рынка и вместо этого будут страдать от нехватки энергии и ограничения мощности.

В качестве примера можно привести Индию, где импорт СПГ в августе оценивается Refinitiv в 1,33 млн тонн, что будет самым низким показателем с июня 2017 года и примерно на 36% ниже 2,08 млн тонн в августе прошлого года.

Ожидается, что соседний Пакистан импортирует 337 500 тонн СПГ в августе, что станет самым слабым месяцем с апреля 2017 года и примерно вдвое меньше, чем в августе прошлого года.

Тем не менее, Япония, которая в этом году находится на пути к тому, чтобы вернуть себе место крупнейшего в мире покупателя СПГ из Китая, наблюдает в основном стабильный импорт: августовский прирост составляет 6,05 млн тонн, что немного меньше, чем 6,22 млн в том же месяце в 2021 году.

По материалам Thomson Reuters

MarketSnapshot — Новости ProFinance. Ru и события рынка в Telegram

По теме:

Цены на газ и электричество в Европе взлетели после действий России

Русский газ? Nein danke, говорит энергетически самодостаточный немецкий район

К зиме импортеры СПГ будут сражаться за поставки газа

Европа забирает СПГ у бедных стран