Америка проголосует еще раз в ноябре. В бюллетенях для голосования на этих промежуточных выборах 35 сенатских выборов, которые определят, кто будет контролировать верхнюю палату Конгресса США. По словам инсайдеров администрации, Белый дом умерил свою первоначальную уверенность в отношении промежуточных выборов и теперь обеспокоен тем, что демократы могут потерять контроль над обеими палатами Конгресса. Следующие два года правления Джо Байдена существенно изменятся, если одна или обе палаты Конгресса будут потеряны.

Кевин Матрас, исполнительный вице-президент Zacks.com, говорит:

«Особый интерес представляет промежуточная часть цикла, где мы сейчас находимся».

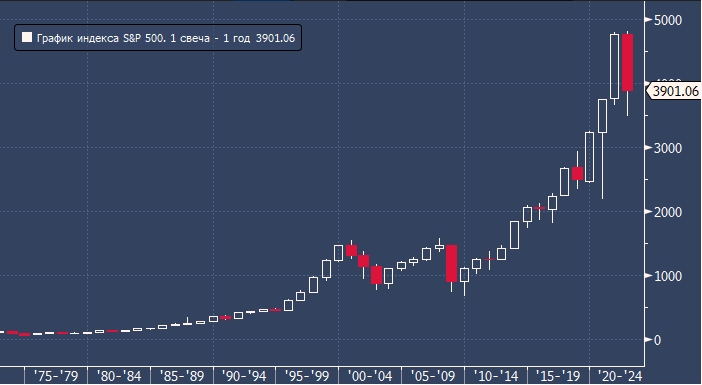

И как фондовый рынок отреагирует на промежуточные результаты выборов? «Сезонная модель не рисует радужной картины на 2022 год, сказал Джефф Хирш, редактор информационного бюллетеня Stock Trader’s Almanac & Almanac Investor. Эксперт за период с 1946 года проанализировал поведение фондового рынка именно в год промежуточных выборов.

Кевин Матрас упоминает в своем информационном бюллетене, что существует теория, предполагающая, что фондовый рынок следует модели, которая коррелирует с четырехлетним президентским сроком США. Из двух лет после президентских выборов второй год, как правило, самый слабый. Фактически это самый слабый год за весь четырехлетний период президентства. Проходят выборы в Конгресс, а вместе с ними они могут изменить политический фон.

Хирш обнаружил, что войны, рецессии и медвежьи рынки обычно начинаются в первые два года президентского срока. В 2022 году рынок вошел в слабый период цикла. А агрессивные действия ФРС, высокая инфляция и продолжающийся российско-украинский конфликт усиливают слабость рынка акций.

Те, кто знает свою рыночную историю, не будут удивлены тем, что начало этого года было трудным. Исторически второй и третий кварталы среднесрочной перспективы довольно слабые. (История снова повторяется.)

Но более благополучные времена обычно ожидаются во второй половине цикла.

На самом деле, мы вступаем в самую оптимистичную часть календаря — четвертый квартал второго года четырехлетнего президентского цикла (второй по величине квартал из всех 16 кварталов) демонстрирует среднюю доходность 6,6% (с 1950 г.); и первый квартал третьего года (самый сильный квартал из всех 16 кварталов) — средняя доходность 7,4%.

А если учесть, что третий год президентского цикла исторически был свидетелем лучших результатов за все четыре года, то перспективы для акций выглядят еще более радужными.

MarketSnapshot — Новости ProFinance. Ru и события рынка в Telegram

По теме:

Goldman отдает предпочтение китайским акциям перед американскими

Трейдеры бегут из ETF развивающихся рынков, поскольку опасения по поводу Китая и ФРС растут

Китайский юань упал до новых минимумов

Почему Китай не боится падения юаня

Китайский юань ослаб до 7,3 за доллар на фоне опасений за экономику