Мир переживает одно из крупнейших ралли доллара в истории. Но в отличие от предыдущих долларовых циклов, это происходит во время резкого роста цен на сырьевые товары, а это означает, что его влияние на экономику во всем мире создает уникальные проблемы для политиков.

По словам Хюн Сон Шина, экономического советника и руководителя отдела исследований в Банке международных расчетов, к ним относится возможность появления ряда «ловушек» на финансовых рынках.

В новом выпуске подкаста Odd Lots он обсуждает факторы, отличающие этот цикл, описывая «двойной удар» по экономикам, которые сейчас сталкиваются с давлением более сильного доллара, а также более высоких цен на импорт.

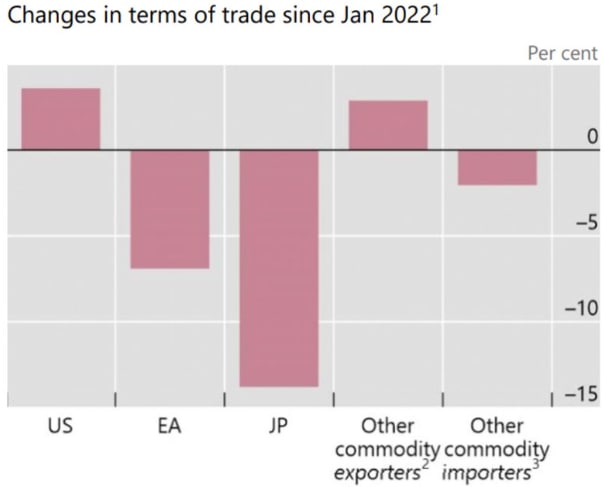

«Существует очень устоявшаяся историческая взаимосвязь, когда более сильный доллар идет рука об руку с более низкими ценами на сырьевые товары», — говорит Шин. «Что отличается на этот раз, так это то, что, учитывая характер потрясений, у нас есть сочетание более сильного доллара и более высоких цен на сырьевые товары, например, из-за войны на Украине. И эта комбинация — очень необычная — повлияла на повышение цен на продукты питания и энергоносители в других валютах гораздо больше, чем в прошлом».

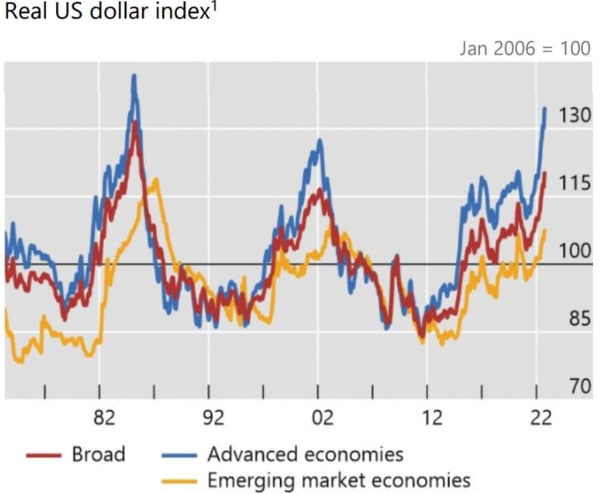

Бюллетень BIS, опубликованный во вторник коллегами Шина Борисом Хофманном, Аароном Мехротрой и Дамиано Сандри, подчеркивает, насколько необычен этот долларовый цикл. Они показывают, что реальный индекс доллара США, или индекс, скорректированный с учетом инфляции, сейчас находится на самом высоком уровне с начала 1980-х годов. Однако по отношению к валютам развивающихся рынков пики начала 2000-х еще не преодолены.

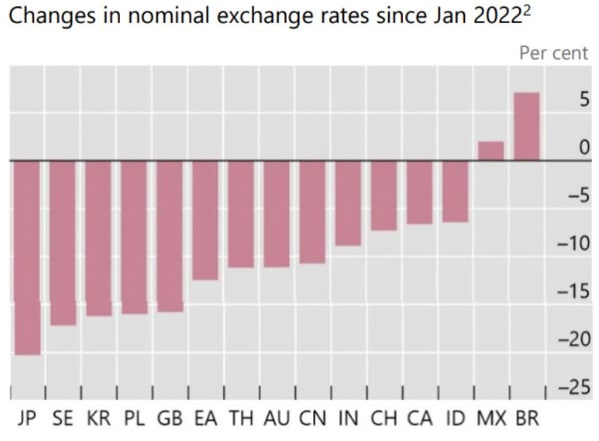

Этот шок условий торговли, вызванный сырьевыми товарами, помогает объяснить, почему валюты крупных развитых импортеров энергоносителей, включая зону евро и Японию, в настоящее время являются одними из самых слабых в мире, а правительство последней вмешалось в рынок впервые с 1998 года после того, как иена упала до трехдесятилетнего минимума по отношению к доллару США.

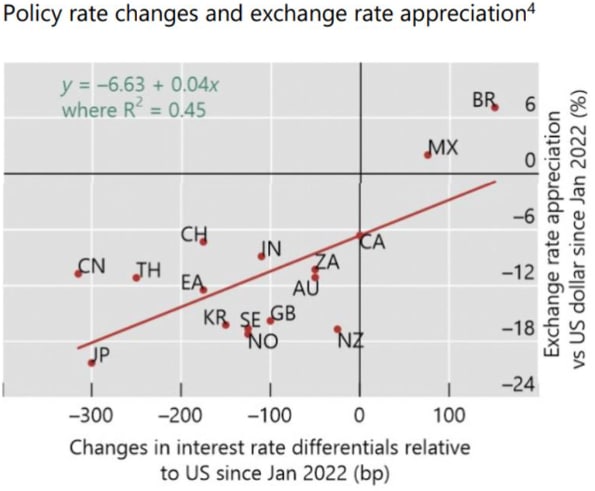

С другой стороны, как видно из приведенного выше графика, валюты Мексики и Бразилии были одними из немногих победителей по отношению к доллару с января. Это частично связано с энергией, но также и с их более ранним, более агрессивным циклом повышения процентных ставок.

Эти две страны являются одними из немногих стран, которые повысили процентные ставки более агрессивно, чем Федеральная резервная система, и обе они успешно увеличили разницу в процентных ставках по отношению к США.

Шин объясняет, что растущий доллар оказывает давление на мировую экономику тремя различными способами. Во-первых, это основная валюта для выставления счетов в мировой торговле, а это означает, что, когда доллар укрепляется, все счета за импорт растут. Это также основная валюта финансирования мировой торговли, поэтому более сильный доллар создает препятствия для экономической активности.

Но самое главное, доллар США также является основной валютой для финансов, играя уникальную роль в мировой финансовой системе.

Доллар «является валютой, которая занимает очень важное место в резервах, но, в частности, на рынках капитала и в международных банковских операциях. Так что это валюта финансирования для глобальных банковских операций и рынков капитала», — говорит Шин. «Это означает, что если это валюта финансирования, это валюта, в которой вы берете кредит, и, следовательно, в некоторой степени это валюта кредитного плеча. И поэтому, когда доллар становится сильным, кредитное плечо становится более дорогостоящим. Так что для вас вполне естественно видеть снижение склонности к риску».

Эта последняя динамика особенно заметна прямо сейчас, и она говорит о вызове, стоящем перед ФРС и другими политиками. Пока что, несмотря на все повышения ставок, мало признаков того, что инфляция замедляется, а рынок труда США остается устойчивым. Но рыночные напряжения видны, от акций до спредов по облигациям и ликвидности облигаций казначейства, а также в неразберихе в прошлом месяце на рынке ценных бумаг Великобритании.

На самом деле, драма на рынке британских долговых ценных бумаг в сентябре и октябре может быть символом типов рисков, скрывающихся во всем мире, когда доллар резко растет.

«Повсюду расставлены растяжки, которые нам нужно очень осторожно обходить на цыпочках», — говорит Шин. «Поэтому, даже когда мы боремся с инфляцией — это задача номер один — мы должны очень внимательно следить за тем, что еще может пойти не так».

Хотя он считает, что в целом банковская система остается здоровой, именно небанковские финансовые посредники (НБФО) чаще всего являются источниками стресса.

Учитывая бремя, которое сильный доллар возлагает на другие экономики, может показаться естественным моментом для более глобальных компаний перейти на другие валюты, и стратег Credit Suisse Group AG Золтан Позар продвигает концепцию «Бреттон-Вудс 3.0», в которой правительства во всем мире меньше внимания уделяют долларовым резервам и больше – созданию запасов сырья. Агрессивные санкции в отношении России, в том числе замораживание ее валютных резервов, также повысили интерес к недолларовой торговле.

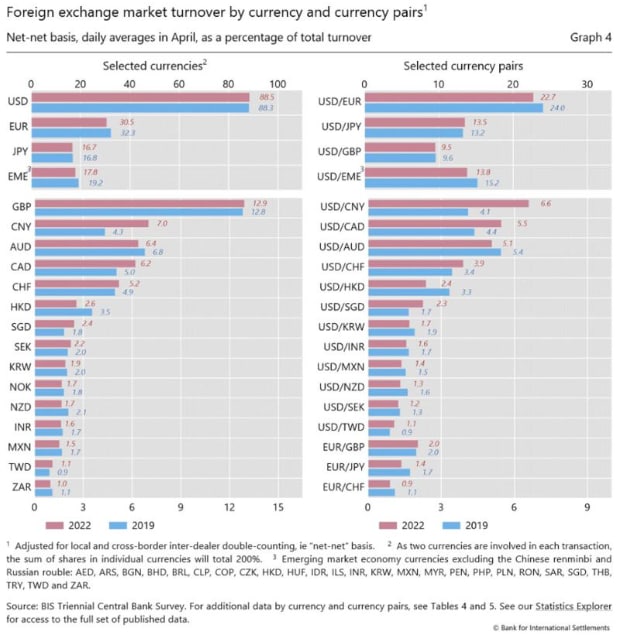

Но, по словам Шина, любой отход от долларовоцентричной вселенной наталкивается на практические и теоретические проблемы. Во-первых, реальная долларовая активность пока не показывает никаких признаков снижения. На прошлой неделе BIS опубликовал свой трехгодичный обзор центральных банков, который показал, что доллар был на одной стороне 88% всех внебиржевых валютных сделок. Доля евро в торгах незначительно снизилась, а курс иены и фунта не изменился.

«Во всяком случае, роль доллара несколько усилилась, — говорит Шин.

Но помимо одних лишь цифр, сила доллара подкрепляется переплетающейся паутиной доходов и обязательств, которую трудно распутать.

Как объясняет Шин:

«Подумайте о том, чтобы начать с выставления счетов. Так что, если вы выставляете счета в долларах, тогда имеет смысл финансировать — торговое финансирование — в долларах, потому что вы будете получать денежные потоки в долларах. И точно так же, если вы собираетесь инвестировать и денежные потоки выражены в долларах, тогда, конечно, имеет смысл брать взаймы в долларах, потому что вы хотите устранить хотя бы одну из неопределенностей между вашими обязательствами и поступающими денежными средствами. Таким образом, вы, как правило, берете взаймы в долларах, даже если вы не находитесь в Соединенных Штатах.

А если это так, то на рынках капитала будет преобладание долларовых инструментов, что мы и наблюдаем. Таким образом, развитие рынка капитала во многом будет следовать за этими валютными решениями. У управляющих активами будет преобладание долларовых ценных бумаг — долларовых активов в целом. И если вы являетесь пенсионным фондом или компанией по страхованию жизни из недолларовой юрисдикции, вы ограничены в своих инструментах в национальной валюте. Итак, в вашем портфеле будет очень большая часть активов, номинированных в долларах. И если это так, то вы должны найти способ хеджирования валютного риска, потому что ваши обязательства перед вашими бенефициарами, ваши обязательства перед вашими страхователями будут в вашей национальной валюте, а не в долларах.

Таким образом, существует роль долларового хеджирования. Существует хеджирование долларового риска, что означает, что вы будете заключать свопы с глобальными банками, а глобальные банки ссужают вам доллары на короткий срок. И, конечно же, им нужно будет найти эти доллары на мировых рынках капитала. Итак, глобальная банковская система, глобальные рынки капитала — есть очень веская причина, почему это очень тяжелая долларовая экосистема, потому что она основана на всех предыдущих шагах».

Здесь и сейчас у мировых центральных банков не так много отличных вариантов, когда дело доходит до укрепления доллара. Хотя может возникнуть некоторый соблазн вмешаться, чтобы укрепить свою валюту, в конечном итоге глобальное экономическое торможение, вызванное более сильным долларом, может привести к тому, что «ФРС смягчит свои действия, если произойдет смещение спроса».

И, в конечном счете, Шин считает, что независимо от причин — будь то цепочки поставок, Covid, война на Украине и т. д. — крайне важно, чтобы политики в первую очередь сосредоточились на борьбе с инфляцией.

«Даже если источником инфляции являются эти более высокие цены на энергоносители и продукты питания, мы знаем из исторического опыта, что как только это укоренится, это будет способствовать ожиданиям относительно того, как инфляция будет развиваться в будущем», — говорит он. «Мы увидели, что в последующие месяцы инфляция расширилась».

«Поэтому независимо от источника шока, как только инфляция закрепится, мы знаем, что будет очень трудно ее снизить», — добавляет он.

По материалам Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Сильный доллар может сократить прибыль американских компаний на $10 млрд в третьем квартале