Советники западных банков, пытающихся уйти из России, говорят, что закон, введенный Владимиром Путиным, затрудняет продажи и позволяет совершать выгодные сделки бизнесменам, близким к Кремлю.

Спустя почти год после начала СВО в Украине лишь горстке западных банков удалось уйти из России, хотя и по высокой цене, в то время как другие сделали выбор сохранить свой бизнес в стране.

Дочерняя компания Райффайзена является крупнейшей в списке Кремля: накануне начала СВО 2022 года в России у нее было 4,2 млн клиентов и 9400 сотрудников © Андрей Рудаков/Bloomberg

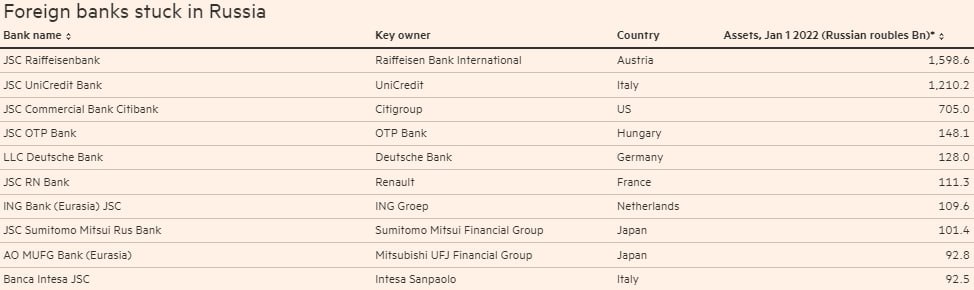

Однако для большинства, пытающихся продать свои российские активы, надежды на быстрый уход рухнули, когда Путин в прошлом году заявил, что иностранные владельцы из «недружественных» стран не могут заключать сделки без его одобрения. В список пострадавших компаний входят 45 банков, имеющих дочерние структуры в России.

Консультанты, работающие над сделками, ожидают, что вмешательство российского президента помешает некоторым продажам, которые уже обсуждались, и существенно изменит условия других.

Они предсказывают, что уже согласованные цены продажи упадут вдвое, поскольку Кремль будет оказывать большее влияние на сделки. И они говорят, что потенциальные покупатели, которые изначально были вынуждены заключать сделки, получили одобрение президента и пытаются перехватить продажи у конкурентов, не пользующихся благосклонностью Кремля.

«Есть некоторые очень влиятельные россияне, имеющие тесные связи с Кремлем, которые пытаются использовать свое влияние, чтобы захватить эти организации у бегущих иностранцев», — сказал человек, участвовавший в переговорах, один из нескольких человек, которые говорили с Financial Times на условиях анонимности из-за щекотливого характера переговоров с российским правительством.

«Мы работаем над [сделками такого типа] каждый день, но с каждым разом это становится все сложнее и сложнее», — сказала Лаура Бранк, партнер юридической фирмы Dechert, которая консультирует западные банки по вопросам продажи их российских дочерних компаний.

«Ситуация очень изменчива, и правила действительно не ясны».

Через несколько дней после начала СВО России в Украине западные банки, которые десятилетиями медленно создавали свои российские филиалы, столкнулись с жестким выбором: либо быстро продать бизнес и проглотить большие убытки, либо подождать и постепенно сворачивать свой бизнес в стране.

Западные санкции и контрсанкции Москвы сделали страну практически невозможной для работы иностранных банков.

Австрийский Raiffeisen Bank International, западный кредитор с наибольшим присутствием в России и Украине, увеличил валютное хеджирование и отложил деньги в резерв в ожидании того, что клиенты заберут свои сбережения, когда войска собрались на границе в начале прошлого года.

Но 24 февраля застало руководителей банка, как и большинство западных банкиров, врасплох.

«Это был один из самых шокирующих дней в моей жизни, — сказал Ханнес Мёзенбахер, директор по управлению рисками Райффайзен.

Дочерняя компания Райффайзена является самой крупной в списке Кремля — накануне начала СВО в России у нее было 4,2 млн клиентов и 9400 сотрудников, — и банку еще предстоит выяснить, как он будет уходить из страны.

Из его активов в России в размере 22,9 млрд евро на начало 2022 года только 354 млн евро было связано с финансовыми учреждениям, попавшим под западные санкции, и 119 млн евро — другим компаниям, пострадавшим от санкций.

В конце июля HSBC согласился продать свою российскую дочернюю компанию местному кредитору Экспобанку в рамках сделки, которая позволила бы ему покинуть страну.

Но теперь эта продажа приостановлена. В HSBC заявили, что все еще пытаются завершить сделку, но человек, знакомый с их планами, сказал, что Экспобанк как покупатель должен получить одобрение Путина.

«Для нас ничего не изменилось с момента подписания сделки», — сказал руководитель HSBC. «Просто нужно пройти через эти бюрократические процедуры».

Одним из банков, которому удалось перевести свою российскую дочернюю компанию до указа президента, был французский Société Générale, который в апреле согласился продать свой бизнес в Росбанке, а также свои российские страховые операции инвестиционной компании, основанной миллиардером Владимиром Потаниным.

Наряду с Raiffeisen и итальянским UniCredit, у SocGen был один из крупнейших бизнесов в России среди всех западных банков с активами в размере 18,6 млрд евро на начало 2022 года. В Росбанке работало 12 000 человек.

SocGen удалось быстро заключить сделку, потому что она была продана Потанину, одному из самых богатых людей России, тесно связанному с Кремлем, который только в прошлом месяце попал под санкции США. Французский банк также купил бизнес у Потанина в 2008 году.

«Мы сделали это очень, очень быстро — помогло то, что мы продали его кому-то, кто хорошо знал банк», — сказал один из руководителей SocGen. «Нам даже звонили с поздравлениями конкуренты, говорящие, как эффективно и организованно мы смогли от него избавиться».

Однако из-за такой поспешной продажи SocGen пришлось понести убытки в размере 3,3 млрд евро.

У других банков, ищущих быстрого выхода, не было готового покупателя, ожидающего своего часа, и они не были готовы принять такой финансовый удар, как SocGen.

Российские операции UniCredit включают 2 млн клиентов и 3500 сотрудников. Генеральный директор Андреас Орсел даже рассматривал возможность увеличить свою долю, купив российский банк «Открытие» всего за несколько недель до начала СВО. К середине октября его общая сумма вложений в Россию все еще составляла 7 миллиардов евро.

Неспособность итальянского банка разорвать связи с Россией вызвала трения с Европейским центральным банком, сообщила FT после того, как летом Орсел заявил, что списание бизнеса или продажа его со скидкой «неправильно с моральной точки зрения».

Однако совсем недавно банк заявил, что «привержен упорядоченному и решительному выходу из России», что, по словам Орсела, отличается от стратегии «сбросить все», которую проводят другие банки, не называя их.

«Вы сбрасываете их тем самым людям, с которыми пытаетесь бороться», — сказал он на конференции Bank of America в сентябре. «Мы пытаемся обеспечить упорядоченное сдерживание того, что у нас есть, и в конечном итоге выйти, но так, чтобы это не было подарком».

Однако он согласился продать «РН-Банк», совместное российское предприятие с Renault и Nissan, производителю Lada «Автовазу». Сделка была одобрена Путиным в конце ноября.

Citigroup, чья местная дочерняя компания подпадает под действие указа, по-другому подходит к решению своих проблем. Ее активы на конец декабря составляли 7,5 млрд долларов.

Не сумев найти покупателя для своего российского бизнеса более года, американский кредитор вместо этого решил попросту свернуть бизнес.

В прошлом месяце банк продал портфель российских потребительских кредитов местному коммерческому кредитору «Уралсиб».

Он также планирует свернуть большую часть своих институциональных банковских услуг в России к концу первого квартала 2023 года, хотя, по словам людей, знакомых с бизнесом, его депозитарные операции, вероятно, окажется труднее распутать.

Генеральный директор Intesa Sanpaolo Карло Мессина изложил свое намерение превратить крупнейшего кредитора Италии по размеру активов в «банк с нулевым риском для России» путем свертывания трансграничных кредитов между итальянскими и российскими компаниями, которые составляют большую часть его бизнеса в стране.

Но, как и в случае с другими западными банками, застрявшими в стране, судьба его российского филиала находится в руках Путина.

«Это чрезвычайно сложная ситуация для нас, как и для большинства банков», — сказал руководитель одного банка, дочерняя компания которого находится в ограничительном списке.

«Тот факт, что изначально не было возможности продавать подсанкционным организациям, а теперь держать все эти банки в заложниках, играет на руку российскому правительству. Нет никаких стимулов для облегчения ухода банков».

Он добавил: «Мы в подвешенном состоянии, но не из-за отсутствия желания решить эту проблему. Просто очень трудно понять, каков выход из этого».

Подготовлено ProFinance.Ru по материалам Financial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram