По словам главы отдела торговых стратегий Citigroup Inc. в Азиатско-Тихоокеанском регионе, трейдеры игнорируют риск более высокого, чем ожидалось, пика процентных ставок в США, который может привести к болезненной распродаже как облигаций, так и акций.

По словам Мохаммеда Апабая, акции на рынках от США до Европы, от Гонконга до Кореи выглядят переоцененными и могут упасть в ближайшие три-четыре месяца, при этом доллар будет расти вместе с ожиданиями повышения ставок. По его словам, справедливая стоимость S&P 500 упадет ниже 3500 в этом году — снижение примерно на 15% по сравнению с текущими уровнями — и ожидается, что индекс Hang Seng вернет свой годовой прирост и упадет еще больше.

«Чтобы быть оптимистичным в отношении акций, вам нужно увидеть, как доллар упадет еще на 10% с текущего уровня, а это будет сложно, если ФРС собирается повышать ставки так высоко, как рынок этого не ожидает», — сказал он в интервью в Гонконге. «Я выступаю за то, чтобы продолжать продажи акций в периоды их отскоков вверх».

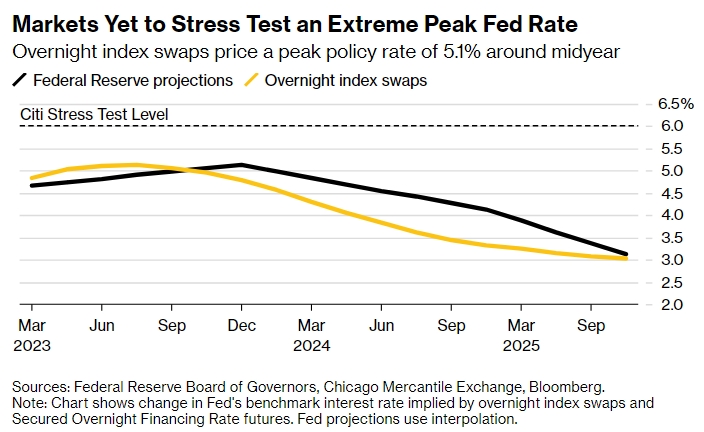

Стратег из Гонконга сказал, что один из рисков, который рынок еще не учел, — это процентные ставки в США на уровне 6%.

Трейдеры облигаций отреагировали на множество недавних ястребиных комментариев от представителей Федеральной резервной системы, но оценили пиковые ставки чуть более 5% в конце этого года, что соответствует прогнозам политиков. Инвесторы по-прежнему делают ставку на то, что рецессия в США приведет к повороту ФРС к снижению процентных ставок к концу 2023 года.

Источники: Совет управляющих Федеральной резервной системы, Чикагская товарная биржа, Bloomberg. Примечание. На диаграмме показано изменение базовой процентной ставки ФРС, обусловленное индексными свопами овернайт и фьючерсами на обеспеченную ставку финансирования овернайт. В прогнозах ФРС используется интерполяция.

«Я думаю, что рынок форвардной кривой откровенно некорректный», — сказал Апабхай. «Во всяком случае, рынок ставок слишком голубиный, но низкие ставки, скорее всего, наступят после достижения крайней точки на ястребиной стороне. Рынок еще не провел стресс-тестирование такой возможности».

Хотя Апабхай является быком по облигациям, он сказал, что сейчас преждевременно покупать казначейские облигации, пока доходность 10-летних облигаций не превысит 4,25%. Он видит шаг вперед в количественном ужесточении, которое приведет к ускорению роста доллара и давлению на активы развивающихся рынков.

«Мы не думаем, что возможности по китайским облигациям или облигациям азиатских развивающихся рынков выглядят столь же привлекательными, как они были, когда вы думали, что доллар будет слабее», — сказал он. «Медвежье поведение доллара закончилось».

Он добавил, что китайские ценные бумаги испытывают дополнительное давление из-за роста геополитических рисков.

«На данный момент у нас много противоречий, которые существуют на рынке», — сказал Апабхай. «Процесс корректировки может быть болезненным для рынков ставок, облигаций и акций».

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Курс доллара взлетел после выхода неожиданно сильного отчета по рынку труда