Некоторые трейдеры стали делать ставку на то, что Федеральный резерв поднимет базовую ставку до 6%. Это сильно противоречит преобладающему рыночному нарративу о том, что политикам осталось сделать всего несколько шагов, чтобы взять инфляцию под контроль. Действительно, недавние данные по занятости, PMI, недвижимости и инфляции достаточно удивили в плане роста, чтобы предположить, что экономика США остается непоколебимой перед лицом агрессивного повышения ставки ФРС, которая сейчас находится в диапазоне 4,5%-4,75%. В результате ФРС может почувствовать себя вынужденной ужесточить политику больше, чем предполагает текущая точечная диаграмма, что приведет к жесткой посадке экономики — и, в конечном итоге, к большему снижению ставок, чем предусмотрено в настоящее время.

На прошлой неделе некоторые трейдеры поставили 18 млн долларов в опционах на то, что ставка ФРС может подняться до 6%, что принесет прибыль в 135 млн долларов, если ожидания сбудутся. Похожие действия, предполагающие существенный рост ставок ФРС с тех пор наблюдались и в других активах.

И это имеет смысл, если прислушаться к точке зрения главы отдела торговых стратегий в Азиатско-Тихоокеанском регионе Citigroup Мохаммеда Апабхая. Несмотря на то что он является быком по облигациям, стратег из Гонконга считает рынок облигаций слишком голубиным по сравнению с потенциальными результатами. Он говорит, что рынок еще не учел риск процентных ставок в США на уровне 6%, и он не будет покупать казначейские облигации с дюрацией ниже 10 лет.

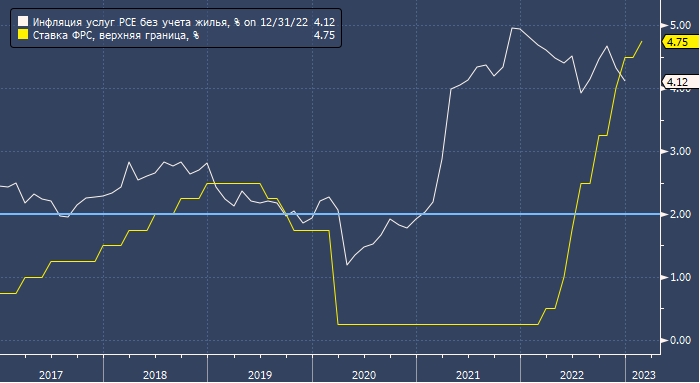

Динамика инфляции услуг PCE за исключением жилья, верхней границы ставок ФРС и цель ФРС на уровне 2%.

Есть несколько причин, по которым может разыграться наихудший сценарий (продолжение роста ставок ФРС). Во-первых, это инфляционная картина. ФРС изучает инфляцию услуг, за исключением жилья, чтобы определить, насколько жесткой инфляция в конечном итоге окажется. Это будет ключевой переменной в определении того, насколько далеко они зайдут в повышении ставок. Этот показатель остается повышенным примерно вдвое по сравнению с целевым уровнем цен ФРС.

Есть также рынок труда, где первоначальные заявки на пособие по безработице составляли в среднем менее 200 000 в неделю на четырехнедельной скользящей основе с середины января. Более того, если вернуться к концу Корейской войны в 1953 году, можно увидеть уровень безработицы в США ниже 3,4%, что мы видели в отчете по занятости, опубликованном на прошлой неделе. Если картина занятости не смягчится, ФРС продолжит повышение, чтобы предотвратить инфляцию.

Кроме того, рынок жилой недвижимости, стабилизировался из-за снижения ставок по ипотечным кредитам. Не только долгосрочные процентные ставки снизились после пика агрессивности ФРС осенью, но и спреды по ипотечным кредитам. В результате объемы покупки жилья теперь растут снова.

Снижение ставок по ипотечным кредитам отражает снижение спредов по облигациям, что привело к улучшению финансовых условий с конца сентября. За этим последовал рост цен на казначейские облигации с ноября и рост акций, особенно наиболее рискованных активов начиная с нового года. Общие финансовые условия в настоящее время более комфортные, нежели год назад.

Последний аргумент — канал процентных доходов. Этот канал трансмиссии денежно-кредитной политики также добавляет стимулы для экономики. Если разбить экономику на три широкие группы: частный сектор, государственный сектор и иностранный сектор, вы можете увидеть государственный сектор в качестве чистого плательщика процентного дохода как иностранному, так и частному секторам. Это означает, что функции повышения ставок, препятствующие росту кредита и доступу к кредиту, должны преобладать над дополнительными чистыми финансовыми трансфертами в частный сектор от более высоких ставок, чтобы общая политика была ограничительной. Но поскольку долгосрочные процентные ставки и кредитные спреды в целом снизились, а рынок ипотечного кредитования стабилизировался, вполне возможно, что процентный доход теперь является доминирующим каналом передачи политики, тем самым добавляя стимулы.

Это все очень напоминает 2005 г., когда тогдашний председатель ФРС Алан Гринспен размышлял, что «долгосрочные процентные ставки в последние месяцы имеют тенденцию к снижению, даже несмотря на то, что Федеральная резервная система повысила уровень целевой ставки по федеральным фондам на 150 базисных пунктов». Затем Гринспен пришел к выводу, что «в целом непредвиденное поведение мировых рынков облигаций остается загадкой».

Преемник Гринспена Бен Бернанке предположил, что «загадка» Гринспена была результатом «избытка сбережений», подталкивая ФРС к чрезмерному ужесточению и ускорению спада на рынке жилья.

С тех пор функция реакции ФРС, безусловно, изменилась. Но, учитывая, что уровень безработицы приближается к 70-летнему минимуму, а показатель инфляции, за которым следит ФРС, вдвое превышает его уровень, мы не должны исключать чрезмерного ужесточения политики. На этой неделе президент ФРБ Нью-Йорка Джон Уильямс даже сказал, что ФРС может вернуться к повышению ставок на 50 базисных пунктов.

Таким образом, ставка по федеральным фондам в размере 6% является определенным хвостовым риском, и от него все чаще имеет смысл хеджироваться.

Конечно, если ФРС доберется до 6%, вероятность рецессии и жесткой посадки резко возрастет. Это якобы приведет к снижению ставок, подтверждая глубокую инверсию кривой казначейства.

Автор статьи: Эд Харрисон, эксперт и колумнист Bloomberg Markets Live.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram