В то время как трейдеры спешат определить, откуда придет следующий всплеск волатильности, некоторые наблюдатели считают, что ответ может скрываться в огромной куче скрытого кредитного плеча, которое было незаметно создано за последнее десятилетие.

Более десятка регулирующих органов, банкиров, управляющих активами и бывших чиновников центрального банка, опрошенных Bloomberg News, говорят, что теневые долги и их связи с кредиторами становятся серьезной причиной для беспокойства, поскольку рост процентных ставок вызывает колебания на финансовых рынках. Председатель Федеральной корпорации страхования депозитов Мартин Грюнберг и председатель BlackRock Inc. Ларри Финк призвали к более тщательному анализу в недавних публичных комментариях.

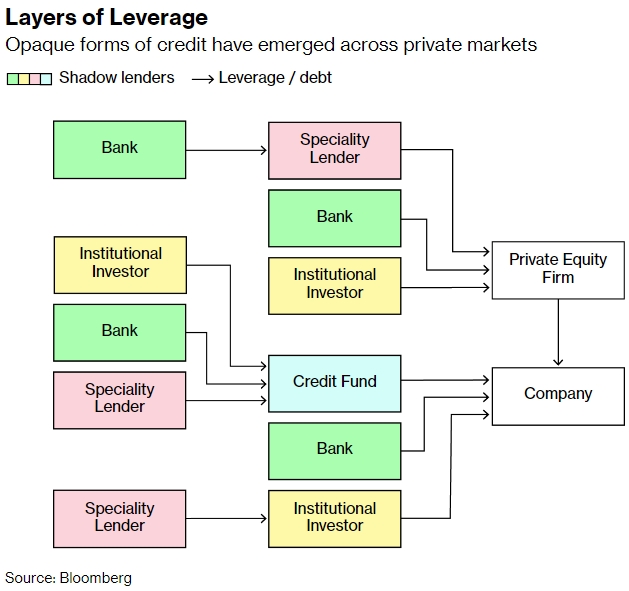

Беспокойство вызывает то, что частным инвестиционным компаниям и другим компаниям было позволено брать дешевые кредиты, поскольку банковское регулирование ужесточилось после мирового финансового кризиса, без достаточного контроля над тем, как долги могут быть взаимосвязаны. Хотя каждый кредит может быть небольшим, они часто распределяются таким образом, что инвесторы и заемщики могут пострадать, если банки или другие поставщики кредитов внезапно окажутся неплатежеспособны.

«Небольшой спад и повышение процентных ставок приведут к дефолту некоторых корпораций», — сказал Людовик Фалиппоу, профессор финансовой экономики Оксфордского университета. «Это создает проблемы для их частных кредиторов, а затем и для банка, который предоставляет кредитное плечо фонду».

Слои кредитного плеча. На частных рынках появились непрозрачные формы кредита. Источник: Блумберг.

Вопросы о потенциальной угрозе приобрели актуальность после закрытия ранее в этом месяце Silicon Valley Bank, крупного поставщика финансирования для фондов венчурного капитала и прямых инвестиций. Credit Suisse Group AG, которая несколько дней спустя столкнулась с трудностями, также предоставила управляющим фондами различные формы кредитных линий. Хотя проблемы ни одного из банков не были вызваны этими долгами, есть опасения, что они могли бы вызвать более широкое распространение, если бы кредиторы не были спасены.

Решение гарантировать вкладчикам SVB вызвало опасения, что было упущено что-то более широкое, связанное с системным риском, создаваемым кредитором, по словам бывшего сотрудника Банка Англии, который говорил на условиях анонимности, поскольку этот человек не был уполномочен выступать публично.

В отличие от банков, частные инвестиционные и кредитные фонды защищены от кризисов тем, что их инвесторы вкладывают капитал на длительные периоды времени. Но невежество в отношении потенциальных проблем и слабостей, которые теневые банки создают для финансовой системы, беспокоит наблюдателей, сказал другой бывший чиновник Банка Англии.

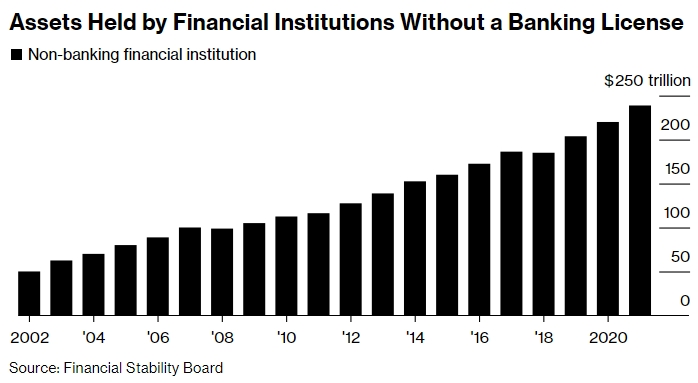

По словам другого чиновника, осведомленного в этом вопросе, недавние беспорядки, вероятно, приведут к более глубоким расследованиям теневого кредитования во всем мире, которое включает кредиты, предоставляемые частными инвестиционными компаниями, страховщиками и пенсионными фондами. Это означает определение того, где оказался риск после того, как он переместился с банковских балансов после финансового кризиса. По словам источника, регулирующие органы также хотят изучить кредитный риск для банков, связанный с кредитами, которые они предоставили компаниям, выкупающим их во время бума альтернативных активов.

Чтобы выявить потенциальные проблемы, Банк Англии впервые в этом году планирует провести стресс-тестирование небанковских кредиторов, включая частные инвестиционные компании. Ожидается, что дальнейшие подробности будут объявлены в ближайшие дни.

Активы, которыми владеют финансовые учреждения без банковской лицензии. Источник: Совет по финансовой стабильности.

Управляющие фондами также обеспокоены. Согласно опросу инвесторов, опубликованному на прошлой неделе Bank of America Corp., системное кредитное событие представляет собой самую большую угрозу для мировых рынков, и наиболее вероятным ее источником является теневая банковская деятельность США.

В феврале высшие финансовые регуляторы правительства США дали понять, что они рассмотрят вопрос о том, заслуживают ли какие-либо небанковские фирмы более жесткого надзора как системно важные учреждения.

Согласно заявлению Министерства финансов, Совет по надзору за финансовой стабильностью вернет «небанковское финансовое посредничество» в качестве приоритета на 2023 год. Федеральная резервная система, Федеральная корпорация по страхованию депозитов и Совет по финансовой стабильности отказались комментировать эту историю.

Вице-президент Европейского центрального банка Луис де Гиндос предупредил в интервью Business Post, опубликованном в воскресенье на веб-сайте ЕЦБ, что небанковские организации «пошли на большой риск» в эпоху низких процентных ставок, а потенциальная уязвимость «может всплыть на поверхность» по мере изменения денежно-кредитной политики.

Слои долга

Долг всегда был важной частью бизнес-модели, используемой частными инвестиционными компаниями, но в последние годы, чтобы повысить прибыльность, заимствование не ограничивалось сферой только новых приобретений.

Учреждения на каждом уровне пищевой цепи частных рынков — от самих долговых и частных инвестиционных фондов до их руководства, предприятий, которыми они владеют, и даже инвесторов в их фонды — теперь могут получить доступ к широкому спектру рычагов от банков и других специалистов по долговым обязательствам.

Все более популярной областью является кредитование стоимости чистых активов, тип заимствования, когда фирмы по выкупу собирают деньги за пакет активов, которыми они владеют. Поскольку спонсоры изо всех сил пытаются продать бизнес на фоне растущих ставок и сложных финансовых рынков, они все чаще полагаются на такие кредиты, чтобы поддержать портфельные компании и продолжать распределять деньги обратно между своими инвесторами.

Кредиты скромны по сравнению с типами кредитного плеча, имевшимися в обращении до мирового финансового кризиса, но аналогичные типы инвесторов предоставляют долг на каждом уровне, а это означает, что серьезный откат из-за непредвиденного события может вызвать серьезную нагрузку на всю экосистему, сказал кто-то из осведомленных людей. Одно из опасений заключается в том, что левередж частного капитала может спровоцировать ужесточение условий кредитования, если фирмы окажутся в ситуации волатильности, из-за которой они не смогут или не захотят кредитовать или покупать активы, сказал один из бывших чиновников Банка Англии.

Еще до недавних беспорядков некоторые поставщики финансовых услуг начали переосмысливать свою подверженность влиянию теневого банковского сектора. В январе банки были менее склонны расширять кредитное плечо на уровне фонда для прямых кредиторов, и частные кредиторы повсеместно сдали назад, некоторые из них прекратили выдавать новые кредиты на выкуп с использованием заемных средств, рассказали Армен Паносян и Даниэль Поли, управляющие директора Oaktree Capital Management LP.

Конкуренция среди частных кредиторов начинает снижаться, поскольку компании сталкиваются со «снижением доходов, сокращением маржи и высокими затратами на ввод», говорится в заметке Паносян и Поли, опубликованной в январе.

Скрытые риски

Банки также начали пытаться избавляться от позиций в фондах с кредитным плечом примерно с сентября, по словам одного управляющего активами, к которому обратились кредиторы, добавив, что это вызвало у него некоторую обеспокоенность, поскольку он впервые видел, как они пытаются это сделать.

Откат пока не оставил средства без вариантов финансирования, потому что долговые фонды, другие банки и институциональные инвесторы по-прежнему готовы выделить дополнительный капитал.

Регуляторы по-прежнему обеспокоены тем, что в секторе, предоставленном самому себе, существуют скрытые риски. По словам одного из наблюдателей, в этом году особое внимание будет уделяться частному кредитованию, отчасти потому, что, по прогнозам, к 2026 году он удвоит свои активы под управлением до 2,7 триллиона долларов.

«Предупреждающие сигналы появляются в совершенно нерегулируемом сегменте финансовых рынков со значительными объемами скрытого кредитного плеча и непрозрачности», — говорится в письме к инвесторам в конце января, управляющем активами VGI Partners Global Investments Ltd. «Фонды прямых инвестиций могут оказаться скрытым риском в системе».

Подготовлено ProFinance.Ru по материалам Insider

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Генеральный директор ANZ: банковские потрясения потенциально могут спровоцировать финансовый кризис

ЕС и рынки пришли в ярость от несправедливости вокруг спасения Credit Suisse: готовится иск

Владельцы облигаций Credit Suisse на $17 млрд разорились в результате поглощения UBS