Профессиональные инвесторы ждут дальнейшее падение доллара с прошлогоднего максимума за два десятилетия, поскольку рынок еще не оценил до конца предстоящий цикл смягчения ДКП Федеральной резервной системы.

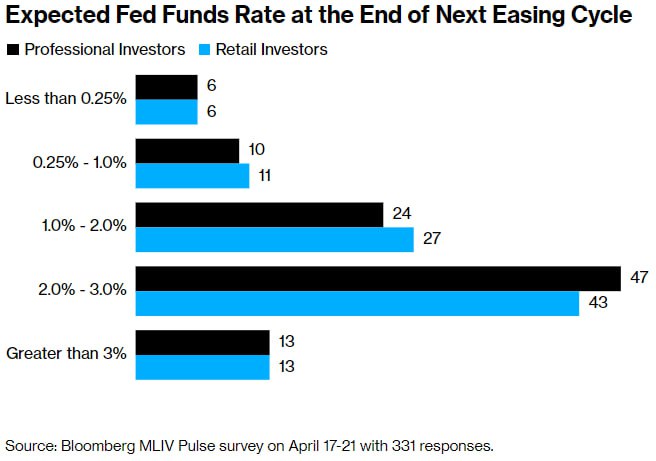

Согласно последнему опросу MLIV Pulse, около 87% из 331 респондента ожидают, что ФРС снизит процентные ставки до 3% или ниже — некоторые значительно ниже — в рамках смягчения ДКП, которое, по мнению 40%, начнется в этом году. Это контрастирует с рыночным ценообразованием, согласно которому подразумеваемая учетная ставка составляет около 3,05% через два года.

Ожидаемая ставка по федеральным фондам ФРС в конце следующего цикла смягчения. Источник: опрос Bloomberg MLIV Pulse от 17-21 апреля, 331 ответ.

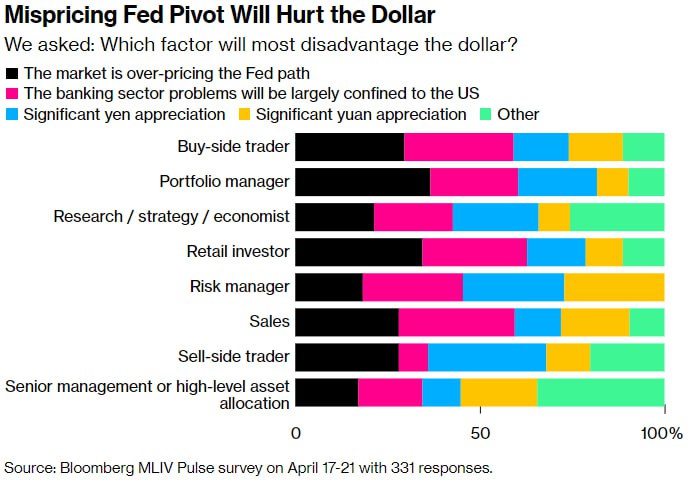

Соответственно, профессиональные инвесторы негативно относятся к доллару с разрывом в 17 процентных пунктов между медведями и быками. Многие прямо заявляют, что они настроены по-медвежьи, потому что траектория доходности слишком высока. Интересно, что второй по популярности ответ заключается в том, что стрессы в банковском секторе будут в основном ограничиваться США, что также означает, что ФРС будет вынуждена быть более мягкой, чем глобальные коллеги.

Неверная оценка разворота ФРС повредит доллару. Мы задались вопросом: какой фактор нанесет доллару наибольший ущерб? Источник: опрос Bloomberg MLIV Pulse от 17-21 апреля, 331 ответ.

Как ни странно это может показаться на первый взгляд, действительно существует исторический прецедент резкого сокращения ФРС без того, чтобы другие центральные банки последовали ее примеру. Во время технологического спада в начале 2000-х годов и в год, предшествовавший краху Lehman Brothers, денежно-кредитная политика США радикально отличалась от мировых аналогов. Тогда ФРС сократила ставку на 325 базисных пунктов в период с августа 2007 г. по апрель 2008 г., в то время как Европейский центральный банк в июле 2008 г. увеличил свою ставку на 25 базисных пунктов, а доллар был очень слаб в этот период до Lehman.

Но долларовый пессимизм не является исключительно результатом проблем США. Удивительно большая группа инвесторов считает, что повышение курса иены или юаня будет основной причиной падения доллара.

Почему удивительно? Во-первых, новый управляющий Банка Японии Кадзуо Уэда до сих пор делал все возможное, чтобы быть как можно более скучным, давая мало надежды тем, кто делает ставку на прекращение сверх-мягкой политики, которая привела к ослаблению иены. Тем не менее, у Уэды есть удобное окно для отказа от контроля над кривой доходности, в то время как давление на местные рынки ставок минимально. Если он решит действовать, это, вероятно, приведет к существенному укреплению иены — есть свидетельства того, что даже небольшие изменения в политике Банка Японии могут оказать чрезмерное влияние на валюту.

Во-вторых, индекс экономических сюрпризов Citigroup для Китая вырос в этом месяце почти до самого высокого уровня с 2006 года, и все же юань вырос лишь примерно на 1% по сравнению с его взвешенной по торговле корзиной в 2023 году. Юань должен вырасти, но беспокоит то, что валюта был почти невосприимчив к хорошим новостям, поскольку трудно представить, что еще может сделать нация, чтобы произвести впечатление. Помимо сохраняющегося геополитического риска, инвесторам может просто понадобиться время, чтобы привыкнуть к мысли о возвращении торговли с Китаем.

Дедолларизация?

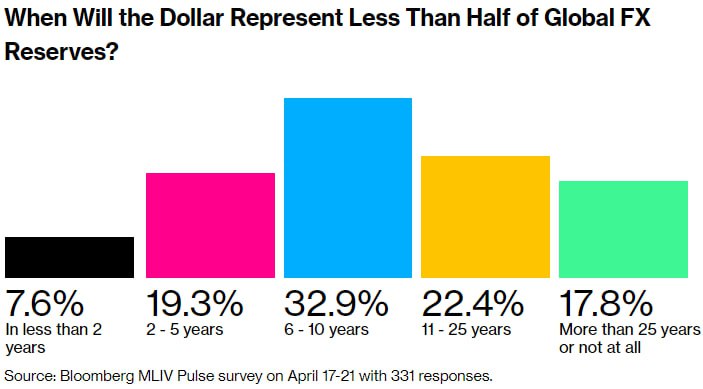

Риск более общего ухода от доллара — это то, чему инвесторы уделяют серьезное внимание. Большинство респондентов считают, что доля доллара упадет до менее половины в мировых резервах через десятилетие.

Когда доллар будет представлять менее половины глобальных валютных резервов? Источник: опрос Bloomberg MLIV Pulse от 17-21 апреля, 331 ответ.

С другой стороны, быки по доллару остаются, особенно среди розничного сообщества. Явное большинство этих любителей доллара считают, что траектория ставки ФРС на самом деле занижена.

Интересно, что риск фиаско долгового потолка почти не упоминается. Однако мало кто станет оспаривать тот факт, что сегодняшняя политическая обстановка чрезвычайно агрессивна, а риски так же высоки, как и в течение многих лет. События 2011 года — лучший шаблон для оценки вероятной реакции рынка на серьезное происшествие. В то время доходность значительно упала, но доллар в этот период вырос, поскольку в мыслях инвесторов доминировало неприятие риска.

Подготовлено ProFinance.Ru по материалам Blomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Курс доллара может упасть второй месяц подряд

Доллар укрепляется на фоне роста ожиданий повышения ставки ФРС