«Дедолларизация реальна и происходит быстро», — начинается недавний широко распространенный видеопост. «Доля доллара упала с 73% (2001 г.) до 55% в (2020 г.). Снизилась с 55% до 47% с момента введения санкций против России, теперь дедолларизация происходит в 10 раз быстрее, чем в предыдущие два десятилетия». Это видео привлекло внимание такого известного человека, как Илон Маск, который написал в Твиттере: «Если вы превратите валюту в оружие, другие страны перестанут ее использовать».

Этот вопрос не является новым. Ответ на него требует трезвого анализа начиная с фактов. Доля доллара в распределенных валютных резервах в четвертом квартале 2022 года составила 58,4%, а не 47%, согласно последней базе данных МВФ о валютной структуре официальных валютных резервов (COFER). Она практически не изменилась по сравнению с 58,5% в четвертом квартале 2021 года, последнему показателю COFER до финансовых санкций G7 в отношении России.

Скептики возражают, что эти данные искажены изменениями обменного курса. Доллар укреплялся в течение первых трех кварталов 2022 года, что могло привести к увеличению стоимости долларовых резервов и доли валюты в резервных портфелях.

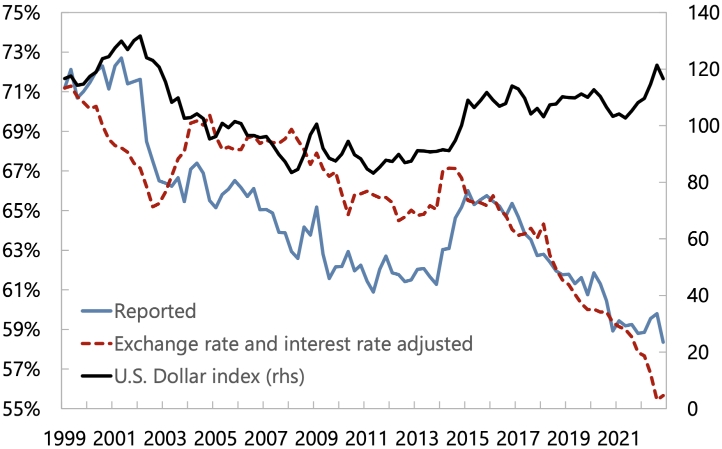

Но центральные банки перебалансируют свои резервные портфели в ответ на изменения обменного курса, что ограничивает влияние оценок на акции. Таким образом, на рисунке 1 представленные доли COFER сравниваются с долями с поправкой на обменный курс.

Снижение доли доллара очевидно в данных с поправкой на обменный курс: с 59% в четвертом квартале 2021 года до 57% в четвертом квартале 2022 года. Но падение — это не крах. Как показано на рисунке 1, доля доллара в распределенных резервах с поправкой на обменный курс снижалась в среднем на 6/10 процентного пункта в год начиная с 1999 года. Падение на 2 процентных пункта с четвертого квартала 2021 г. в три раза больше. Но столь же большие падения происходили и раньше, в 2002, 2005, 2010 и 2015 годах, если привести некоторые примеры.

Рисунок 1. Доля доллара США в мировых валютных резервах и индекс доллара США, 1999–2022 годы (в процентах; январь 2006 года = 100)

Среди факторов, лежащих в основе этого падения долларовых резервов — необходимость интервенций центральных банков на валютных рынках. Доллар, будучи наиболее ликвидной интервенционной единицей, широко используется, когда центральные банки выходят на рынок для покупки своей валюты. Отсюда и сокращение долларовых резервов. Ярким примером стал 2015 год, когда Китай, единственный крупнейший держатель долларовых резервов США, столкнулся с оттоком капитала и увидел необходимость вмешательства. Неслучайно снижение долларовой доли резервов в 2022 году совпало со слабостью обменного курса на развивающихся рынках.

Еще одним механизмом, который может вызвать движение долларовой доли, являются изменения процентных ставок, поскольку они влияют на рыночную стоимость облигаций, а данные о резервах сообщаются в COFER по рыночной стоимости. Поскольку большая часть валютных резервов хранится в активах, чувствительных к процентным ставкам, можно наблюдать падение доли доллара, если процентные ставки по долларовым облигациям растут более резко, чем по облигациям, номинированным в других валютах.

Индексы общей доходности государственных облигаций со сроком погашения от нуля до пяти лет можно использовать для измерения вклада процентных ставок в каждой юрисдикции. Индексы общей доходности отражают не только процентные платежи, но и прирост капитала, получаемый от портфеля облигаций в результате изменения процентных ставок. Согласно данным Treasury International Capital (TIC), диапазон от нуля до пяти лет охватывает большую часть авуаров казначейских облигаций США у официальных инвесторов. Рисунок 1 снова показывает, что доля доллара в распределенных резервах, теперь скорректированная как с обменным курсом, так и с процентной ставкой, постепенно снижалась. Повторяю, что постепенный путь вниз — это не коллапс.

Могут ли финансовые санкции сыграть роль в этой постепенной, продолжающейся диверсификации от доллара со стороны центральных банков? Arslanalp (2022) исследовал влияние финансовых санкций на валютный состав резервных портфелей с использованием общедоступных данных по 80 центральным банкам. Они не нашли доказательств влияния санкций на долларовые резервы. Это неудивительно, поскольку санкции, введенные США, часто согласовывались с другими странами, в том числе со странами-эмитентами других ведущих резервных и международных валют. В результате евро, британский фунт и японская иена не стали убежищем для правительств и центральных банков, обеспокоенных «превращением доллара в оружие».

Два направления, в которых центральные банки, ищущие убежища от санкций, могут диверсифицироваться, — это золото и нетрадиционные резервные валюты. Центральные банки ряда стран с формирующимся рынком увеличивают долю своих резервов, хранящихся в золоте. Это движение ускорилось в 2022 году, когда центральные банки совершили крупнейшие чистые покупки золота за все годы 21 века. Arslanalp (2023) анализировал влияние прошлых финансовых санкций на долю официальных резервов в золоте в 180 странах. Они обнаружили статистически значимое влияние санкций текущего или двух непосредственно предшествующих лет на долю золота в резервах. Но количественный эффект невелик — страна, на которую наложены многосторонние санкции, увеличивает долю золота в своих резервах примерно на 4 процентных пункта.

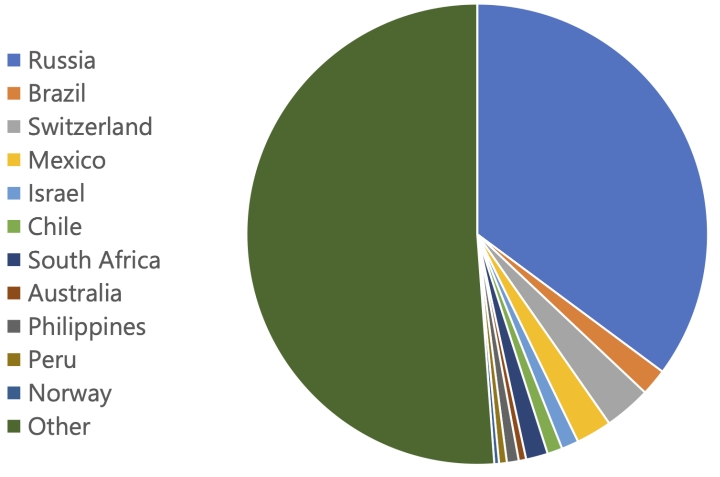

Еще одним возможным направлением диверсификации резервов в ответ на недавние финансовые санкции является китайский юань, поскольку Китай не участвовал в санкциях против России. На Рисунке 2 показаны новые оценки национального распределения резервов в юанях, обновленные до конца 2022 года. В Банке России находится почти треть всех резервов в юанях, о которых сообщают центральные банки мира. Обновить данные о резервах российского юаня не представлялось возможным, поскольку Банк России не отчитывался о составе резервов с конца 2021 года.

Рисунок 2. Страны, хранящие китайские юани в резервах (доля от общего объема резервов в юанях, конец 2022 г.). Источник: IMF COFER, группа данных по резервам МВФ и годовые отчеты центральных банков.

Согласно данным COFER за четвертый квартал 2022 года, резервы в юанях составляют 2,7% от общемирового объема. Уберите долю России на том основании, что страна сталкивается с исключительными финансовыми и геополитическими обстоятельствами, и доля юаня упадет примерно до 1,6%. Эта относительно небольшая доля не согласуется с утверждениями о том, что другие центральные банки постепенно переходят на валюту Китая. Международные активы и обязательства Китая составляют всего 4% от общемирового объема. Другими словами, китайских активов и обязательств пока недостаточно, чтобы составить серьезную альтернативу доллару.

Другая точка зрения исходит из работы Гопината и Штейна (2021), которые подчеркивают самоусиливающуюся взаимодополняемость между различными функциями международных валют. Авторы утверждают, что центральные банки держат долларовые резервы, потому что банки в их национальной юрисдикции занимают и ссужают доллары, а также потому, что местные фирмы осуществляют и принимают трансграничные платежи в долларах. Трансграничное использование юаня для глобальных платежей остается небольшим, порядка 2% от общего числа трансграничных транзакций. Очевидно, что взаимодополняемость, поддерживающая сохранение глобальной роли доллара, не обеспечивает сопоставимой поддержки юаня. Исследования использования валют для выставления торговых счетов и международных платежей показывают, что доллар США и, в некоторой степени, евро, продолжают доминировать.

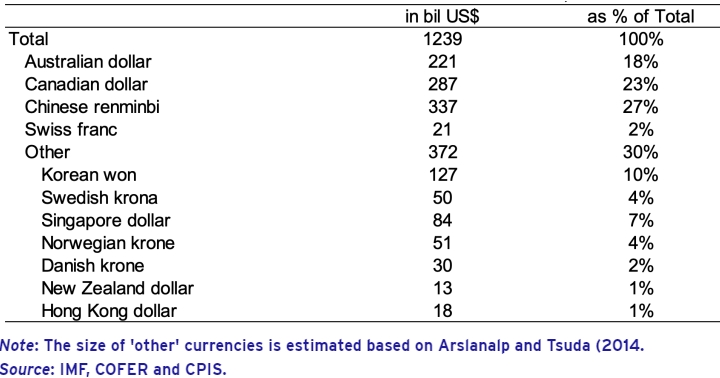

Так где же, как не в отношении юаня, центральные банки ребалансировали свои резервные портфели? Большая часть отхода от доллара произошла в пользу нетрадиционных резервных валют, таких как южнокорейская вона, норвежская крона, канадский доллар, австралийский доллар и сингапурский доллар. В табл. 1 представлены обновленные данные о долях этих нетрадиционных резервных валют (включая юань) в мировых резервах.

Таблица 1 Нетрадиционные валюты в распределенных резервах, конец 2021 г. Источник: IMF, COFER и CPIS.

Отчасти переход к нетрадиционным валютам отражал тот факт, что они предлагали относительно привлекательные профили риска/доходности в период, когда процентные ставки по традиционным резервным валютам были близки к нулю или, в некоторых случаях, были отрицательными. Теперь, когда процентные ставки в большинстве случаев резко вернулись на положительную территорию, стоит задуматься о том, будет ли продолжаться эта тенденция к нетрадиционным резервным валютам или, наоборот, традиционные валюты, такие как доллар, которые в настоящее время приносят положительную реальную доходность, вернут благосклонность.

Перефразируя шутку, обычно приписываемую Марку Твену, можно сказать, что слухи о кончине доллара сильно преувеличены.

Автор статьи: Барри Эйхенгрин, Джордж К. Парди и Хелен Н. Парди, профессоры экономики и политологии Калифорнийского университета, Беркли.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Валютный гуру отметил, что глобальная дедолларизация происходит высокими темпами