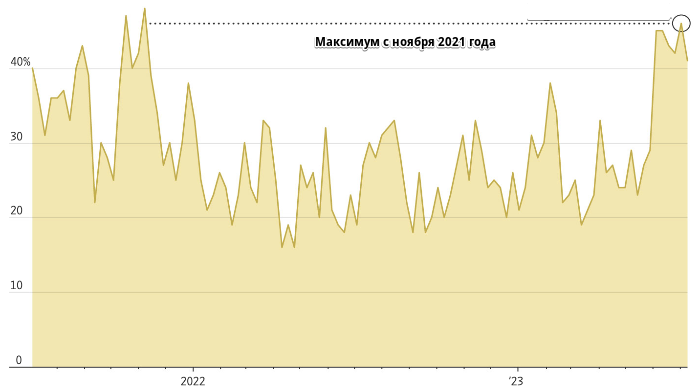

Оптимизм среди розничных инвесторов достиг максимумов ноября 2021 года. Источник: The Wall Street Journal

Многим инвесторам кажется, что 2022 года и не было. Акции технологических компаний резко подскочили, превращаясь в акции-мемы. Крипто-вселенная переживает эпоху возрождения. Бычьи настроения на рынке опционов практический достигли высшей точки. Одним словом, такими популярными рискованные инвестиции не были с конца 2021 года, как раз перед тем, как в сегменте акций сформировался самый продолжительный медвежий рынок за последние десятилетия.

Спекулятивные акции стремительно растут

Появляются признаки мании вокруг акций-мемов. В этом году биржевой фонд ETF MEME, привязанный к индексу Solactive Roundhill Meme Stock Index, вырос на 61%.

Среди его крупнейших активов по весу: биткоин-майнер Riot Platforms (+439% в этом году), кредитная платформа на основе искусственного интеллекта Upstart Holdings (+308%), Coinbase Global (+196%), производитель электромобилей Rivian Automotive (+34%) и Carvana (+740%). Подобный ажиотаж способствует рекордной торговле опционами, привязанными к акциям многих из этих компаний.

Индивидуальные инвесторы наращивают активность

Розничные трейдеры идут ва-банк. Согласно опросам Американской ассоциации индивидуальных инвесторов, бычьи настроения — в виде ожиданий относительно роста акций в ближайшие шесть месяцев — достигли в этом месяце самого высокого уровня с 2021 года.

Спрэд между быками и медведями, разница между инвесторами, которые рассчитывают на рост фондового рынка, и теми, кто ожидает обвала, остается положительным в течение шести недель подряд. Это самый длинный период с ноября 2021 года.

Среди американцев также растет уверенность относительно состояния экономики в целом. По результатам опроса Мичиганского университета, потребительские настроения в июле подскочили до 72.6 по сравнению с 64.4 месяц назад. Это самый высокий показатель с сентября 2021 года и крупнейший прирост с 2005 года.

По словам Дэвида Вагнера, портфельного менеджера Aptus Capital Advisors, после того как Федеральная резервная система спасла банковскую систему в марте, у инвесторов стало меньше поводов для беспокойства.

«Единственное, что может остановить ралли, это если снова возникнет серьезный риск», — отметил он.

Опасения сходят на нет

Вместо того чтобы покупать опционы, которые защитили бы прибыль в рамках портфелей от падения акций, инвесторы делают ставки, которые окупятся в случае продолжения ралли. По данным Cboe Global Markets, соотношение опционов пут/колл — показатель уровня страха на рынке опционов — достигло минимума с января 2022 года.

Индекс волатильности Cboe, или VIX, торгуется в районе 13. Этот индекс обычно называют индикатором страха на Уолл-стрит, поскольку он определяет стоимость опционов, используемых для защиты от падения рынка. Показатели ниже 20 предполагают низкий спрос на страховку.

Одна из причин расслабленности инвесторов связана с постепенным ростом акций. Согласно Cboe, в последний раз такие незначительные ежедневные колебания индекса S&P 500 наблюдались в конце 2021 года.

Противники этой стратегии считают, что таким образом складывают катастрофические предпосылки для краха.

Такая же эйфория охватила розничных инвесторов в конце 2021 года. Они практически не проявляли признаков обеспокоенности: соотношение опционов пут/колл было низким, как и VIX. Но к началу января 2022 года все три основных фондовых индекса достигли пика, а S&P 500 в том же году потерял 19%.

«FOMO [синдром упущенной выгоды] становится настолько сильным, что ажиотаж среди розничных инвесторов достигает апогея, как раз во в тот момент, когда рынок готов достичь дна», — отметила Аманда Агати, директор по инвестициям PNC Asset Management Group.

Опасения вызывает не только ажиотаж. Более высокая стоимость кредитов угрожает замедлить экономику, при этом бизнес может лишиться доступа к кредитам, а компаниям и домохозяйствам будет сложнее получить заем. За последний год ставки по автокредитам и ипотеке выросли примерно на 3%. По данным Федеральной резервной системы, проценты по кредитным картам увеличились с 16% до 22%.

Несмотря на снижение инфляции, которая в июне замедлилась до 3%, она по-прежнему выше целевого показателя ФРС в 2%. И, судя по всему, чиновники ФРС обеспокоены тем, что американцы привыкают к более высокой инфляции.

«Если наступит стагфляция, ставки продолжат расти, — заявил Джейсон Блум, руководитель отдела Invesco по активам с фиксированной доходностью и альтернативным ETF. — Это не лучший вариант для инвесторов».

Подготовлено Profinance.ru по материалам издания The Wall Street Journal

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

К концу года S&P 500 может установить новый рекорд

Пять причин для беспокойства на бычьем рынке

В Bank of America назвали три проблемы, которые доведут экономику США до рецессии