По мнению Nikko Asset Management, недавнее падение цен на золото сделало его более привлекательным в условиях, когда повышенные процентные ставки увеличивают вероятность неожиданных потрясений на рынке.

Коррекция устранила с рынка некоторый спекулятивный эллемент, и теперь разумно владеть некоторой частью драгоценного металла, по мнению Роберта Самсона, глобального руководителя мультиактивов Nikko Asset Management, у которого есть около 1,5 миллиарда долларов под управлением в двух фондах, зарегистрированных в Японии и Сингапуре. По его словам, у него есть "приличная доля" золота, составляющая от 6% до 8% японского портфеля, которое извлекло выгоду из слабости иены.

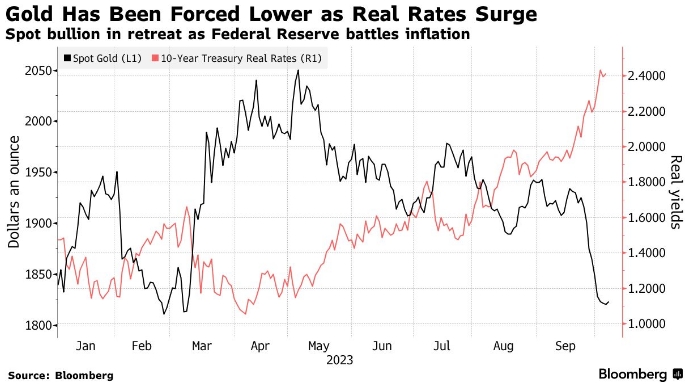

В последние месяцы золото дешевело, поскольку Федеральная резервная система США повысила процентные ставки, чтобы подавить инфляцию, а инвесторы усвоили сообщение политиков о том, что стоимость заимствований, вероятно, будет оставаться высокой в течение длительного времени. Это помогло доллару США и способствовало резкому росту доходности 10-летних казначейских облигаций, снизив привлекательность драгоценных металлов. На этом фоне вложения в биржевые фонды, обеспеченные золотом, достигли самого низкого уровня более чем за три года.

«У нас нет спекулянтов в золоте в данный момент, а это означает, что мы относительно справедливы по стоимости», — сказал Самсон в интервью. «Это интересный макромир, поэтому золото не такое уж и плохое место, особенно потому, что никто особо этим не интересуется».

Достигнув отметки в 2000 долларов за унцию совсем недавно, в мае, золото затем продемонстрировало последовательные квартальные потери, сведя на нет прошлогодний рост. На этой неделе спотовые слитки достигли самого низкого уровня с марта и в последний раз торговались по цене около $1822 за унцию.

Хотя некоторые все еще могут считать золото переоцененным по сравнению с облигациями, по мнению Самсона, сейчас самое время владеть им. Вероятно, будет «значительный попутный ветер», поскольку ужесточение политики центральных банков традиционно сначала приближается к пику, а затем политика становится более адаптивной в ответ на потенциальные риски, сказал он.

«Чем дольше процентные ставки остаются такими высокими, как сейчас, тем ближе разворот, с особенно с такими высокими реальными ставками. Стресс системы неизбежен. Это основной аргумент, почему мы рассматриваем его как защитный актив», — сказал Самсон. «Так что это странная динамика».

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Золото рискует подешеветь в 2023 г., не сумев пробить рекордный максимум