Американские акции удивили большую часть Уолл-стрит в этом году сильным ростом, который бросил вызов высоким процентным ставкам, достигшим пика за 16 лет, и прогнозам рецессии. Ралли было вызвано замедлением инфляции и шумихой вокруг искусственного интеллекта.

Однако в последнее время непоколебимая позиция Федеральной резервной системы, нашедшая выражение во фразе «выше [процентные ставки] в долгосрочной перспективе», и углубляющийся разгром рынка облигаций оказали отрезвляющее влияние на настроения в секторе акций, при этом индекс S&P 500 свел на нет свой прирост с начала года.

Действительно, согласно собственному исследованию Insider, оценки акций выглядят все более завышенными, что повышает риск коррекции.

В частности, один из таких индикаторов мигает красным — относительная оценка акций по сравнению с долговым рынком.

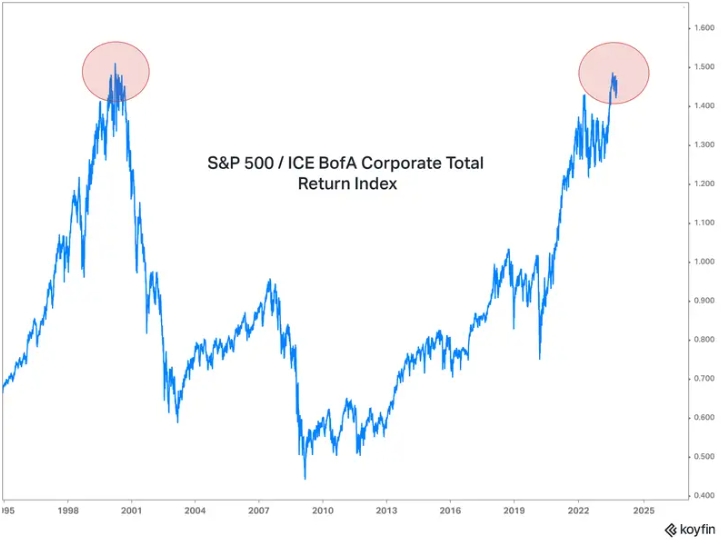

Динамика акций и долга с течением времени

Согласно данным глобальной аналитической платформы Koyfin, в августе этого года индекс S&P 500 поднялся до уровней, которые в последний раз наблюдались во время пика бума доткомов, по сравнению с индексом, который отслеживает рынок корпоративных облигаций США. Индикатор по-прежнему держится вблизи этих максимумов, несмотря на недавний откат акций.

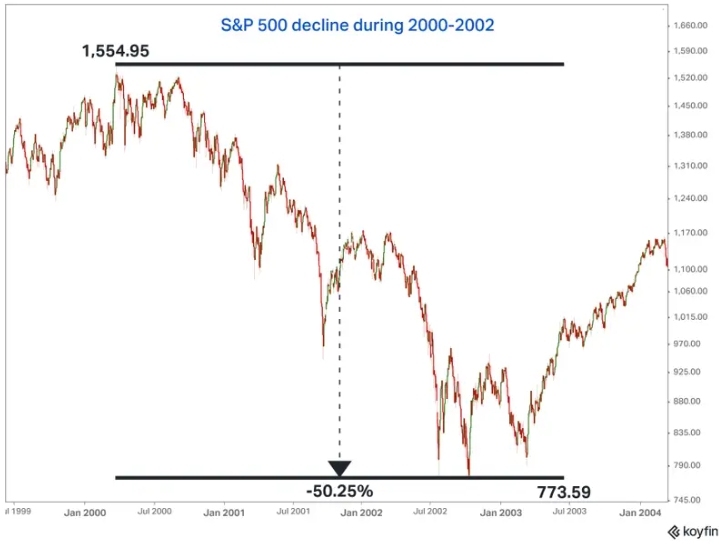

В последний раз показатель поднимался до этого максимума весной 2000 года, после чего последовал многолетний обвал акций, в результате которого индекс S&P 500 рухнул на 50% в период с марта 2000 года по октябрь 2002 года.

Индекс S&P 500 падал в 2000-2002 гг.

Еще одним индикатором, который показывает богатство акций по отношению к долгу, является так называемая премия за риск акций — или дополнительная доходность акций по сравнению с государственным долгом, которая считается более безопасной формой инвестиций. В этом году этот показатель упал до невиданного за десятилетия минимума, что указывает на повышение стоимости акций.

«Премия за риск по акциям близка к своему худшему уровню за всю историю, начиная с 1927 года. В шести случаях, когда это происходило, на рынках наблюдалась серьезная коррекция и рецессия/депрессия – 1929, 1969, 99/00, 07, 18/19, настоящее время, — заявила исследовательская фирма MacroEdge в недавнем сообщении на X.

Аналогичное мнение в последние месяцы поддержали несколько других экспертов, в том числе главный стратег Pictet Asset Management Лука Паолини.

«Так называемая премия за риск по акциям (доходность минус доходность облигаций) недавно упала до минимума нового цикла и остается значительно ниже исторических средних значений. Другими словами, фондовый рынок стал более дорогим по сравнению с рынком облигаций, несмотря на недавний откат. Издание Streetinsider.com, занимающееся анализом финансовых новостей, недавно процитировало эти слова аналитика Roth MKM Майкла Дарды.

Акции слишком дороги, и рецессия, вероятно, ударит по экономике США в течение следующих трех кварталов или около того, заявил в прошлом месяце инвестор-миллиардер Джеффри Гундлах.

«Я думаю, что рынок сильно переоценен», — заявил генеральный директор DoubleLine Capital в веб-трансляции компании. «Трудно отдавать предпочтение акции, когда премия за риск значительно упала за последние 17 лет».

Подготовлено ProFinance.Ru по материалам Insider

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Джанет Йеллен не видит «дисфункции» рынка из-за обвала облигаций США

Разгром рынка облигаций США подтверждает мнение о том, что ФРС отложит повышение ставок