Гигант в сфере инвестирования в облигации Pacific Investment Management Co., ожидания роста которого в этом году не оправдались, как и у многих, повторяет свой призыв, заглядывая в 2024 год.

Облигации «редко были такими привлекательными, как кажутся сегодня» по сравнению с акциями, говорят менеджеры Pimco Эрин Браун, Джеральдин Сундстрем и Эммануэль Шариф в новом отчете, прогнозирующем «прайм-тайм» для этого класса активов в 2024 году.

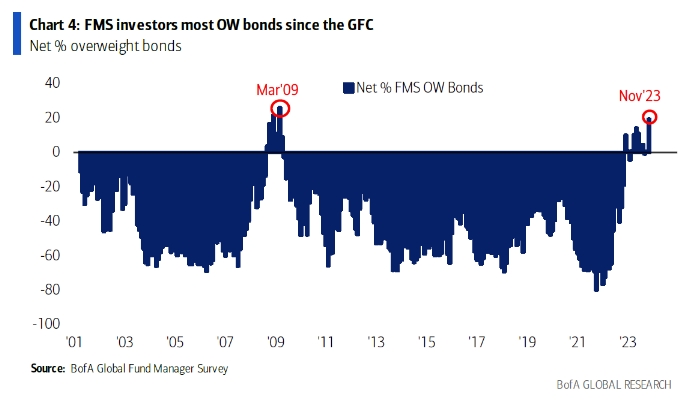

Pimco входит в число растущего числа инвесторов, удваивающих инвестиции в облигации, даже несмотря на то, что казначейские облигации находятся на пути к небывалому по меркам истории третьему году потерь подряд. Последний опрос управляющих фондами, проведенный Bank of America Corp., показывает, что группа стала наиболее оптимистичной в отношении облигаций со времен мирового финансового кризиса, основываясь на «большом убеждении» в том, что ставки снизятся в 2024 году.

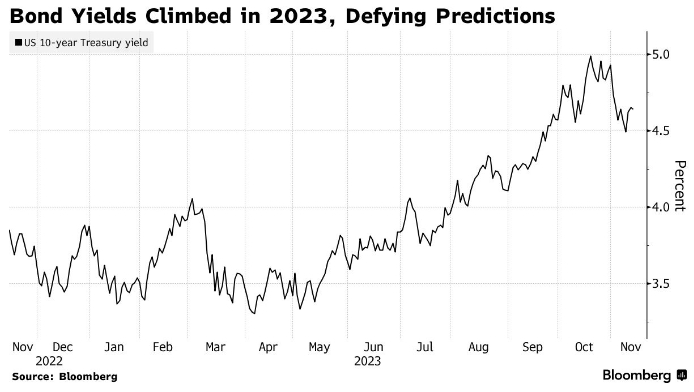

Рынок облигаций сбил инвесторов с толку в этом году, когда базовая доходность 10-летних казначейских облигаций выросла с примерно 3,87% до более чем 5%, а затем упала примерно до 4,5%. После семи повышений процентных ставок Федеральной резервной системой в 2022 году многие ожидали экономического спада в этом году, который подтолкнет центральный банк к снижению ставок. Вместо этого ФРС повысила ставки еще четыре раза, и председатель Джером Пауэлл подтвердил, что может последовать и еще больше, если уровень инфляции останется высоким.

Компания Pimco, управляющая $1,74 трлн, была в числе тех, кто надеялся на рост цен на бонды, написав в январе, что «облигации вернулись», поскольку в этом году вероятна рецессия. Вместо этого рынок труда оставался устойчивым даже после банкротств нескольких региональных банков в марте, а инфляция по-прежнему более чем на процентный пункт превышает целевой показатель ФРС в 2%. Индекс Bloomberg Treasury снизился на 1,2% в 2023 году после потери 12,5% в прошлом году и 2,3% в 2021 году.

Прогноз управляющего активами на 2024 год оценивает вероятность рецессии в США примерно в 50% и предполагает снижение уровня инфляции.

Во вторник правительственный отчет показал, что потребительские цены в США в октябре снизились, что спровоцировало рост акций и облигаций. Трейдеры, занимающиеся процентными ставками, делают ставку на то, что цикл ужесточения ставок ФРС завершился и сокращения начнутся примерно в середине 2024 года.

Казначейские облигации США «исторически имели тенденцию обеспечивать привлекательную доходность с поправкой на риск» после достижения пика экономического роста и инфляции, «в то время как акции оказывались в более сложной ситуации», пишут менеджеры.

Анализ основан на текущей доходности и коэффициентах прибыли от акций. С 1976 года за сегодняшним уровнем доходности высококачественных облигаций следовала пятилетняя доходность порядка 5–7,5%, в то время как сегодняшняя оценка акций индекса S&P 500 — с использованием циклически скорректированного соотношения цена/прибыль — была связана с долгосрочным отставанием в производительности.

«История показывает, что акции, скорее всего, не останутся такими дорогими по сравнению с облигациями», что делает это «оптимальным временем для рассмотрения вопроса о повышении веса бондов в портфелях распределения активов», пишут менеджеры. Фундаментальные показатели акций требуют «осторожной нейтральной позиции».

Опрос BofA показал, что управляющие фондами отдают предпочтение как акциям, так и облигациям, отказываясь при этом от денежных инструментов. Ежемесячный опрос показал, что инвесторы изменили свою позицию по акциям в сторону избыточного веса впервые с апреля 2022 года. Они также увеличили избыточную позицию по активам с фиксированной доходностью до самого высокого уровня с 2009 года.

Источник: Блумберг

«План действий инвесторов на 2024 год — мягкая посадка, снижение ставок» и более слабый доллар, — написал в своем отчете Майкл Хартнетт из Bank of America.

Pimco ожидает, что акции и облигации «возобновят свою более типичную обратную зависимость» в 2024 году, когда облигации будут расти, когда акции падают, и наоборот. Эти отношения лежат в основе популярных стратегий с использованием нескольких активов, таких как портфели 60/40, которые принесли убытки в 2022 году и на протяжении большей части этого года.

Инвестиционные прогнозы Pimco на следующие шесть месяцев:

- Дюрация облигаций с фиксированным доходом особенно привлекательна в США, Австралии, Канаде, Великобритании и Европе и непривлекательна в Японии, «где денежно-кредитная политика может существенно ужесточиться по мере роста инфляции».

- Акции США оцениваются более разумно, если исключить семь крупнейших технологических компаний, что создает «привлекательные возможности для альфа-генерации посредством активного управления».

- Корпоративные кредитные спреды менее привлекательны, чем спреды по ипотечным и секьюритизированным активам, таким как обеспеченные кредитные обязательства и обеспеченные ипотечные обязательства.

Подготовлено ProFinance.Ru по материалам Insider

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Распродажа государственного долга США выходит на новый уровень

Разгром государственного долга США принимает планетарный характер