Источник: The Financial Times

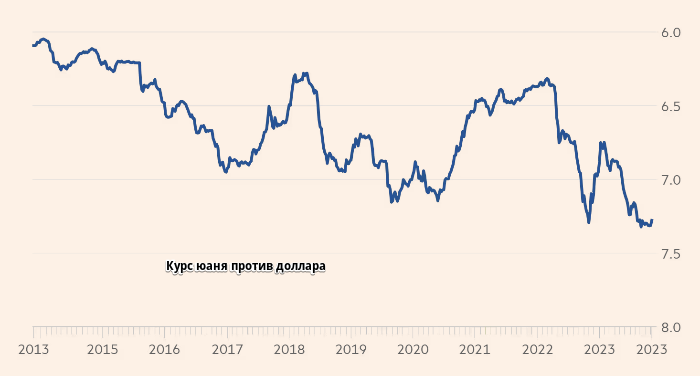

К чему же привели валютные войны? Юань и иена достигли минимума по отношению к доллару с 2008 и 1990 годов соответственно. Профицит текущего счета Китая, скорее всего, находится на рекордном уровне или приближается к нему. Белый дом намерен стимулировать производства в США и зациклен на якобы недобросовестной конкуренции со стороны Китая. Тем не менее Джо Байден и Си Цзиньпин провели встречу в среду, при этом они едва затронули тему валютных курсов, если они вообще о них говорили.

Несмотря на затишье, крайне маловероятно, что оно выльется в устойчивый мир. Факторы, которые привели к противостоянию из-за валютных перекосов, никуда не исчезли. В частности, Китай может снова вернуться к тому типу поведения в торговле, которое привело к продолжительной напряженности 20 лет назад.

США, несмотря на решительные протесты против искажающего торговлю китайского протекционизма и внутренних субсидий, уделяют не слишком много внимания стоимости юаня или торговой позиции Китая. На прошлой неделе валютный отчет Министерства финансов США, в котором раньше Китай всегда официально фигурировал как манипулятор, был опубликован практически без обсуждения.

И для этого есть несколько причин. Поскольку американская экономика на удивление хорошо восстанавливается после пандемии, укрепление доллара помогает сдерживать инфляцию, которая, судя по всему, больше волнует избирателей, чем экономический рост и рабочие места, и позволит Федеральной резервной системе снизить ставки.

Интервенционистская политика Байдена сосредоточена на производстве таких товаров, как электромобили, для американского рынка, а не на экспорт. При этом тарифы на китайский импорт, которые его администрация в целом сохранила со времен Трампа, защищают американские компании от дешевого юаня.

Удивительно, насколько незначительными оказались структурные и циклические изменения в отношении доллара за последние несколько лет. Взвешенный по объему торговли рост американской валюты примерно на 10% за последние два года, по сути, отражает такие традиционные факторы, как улучшение перспектив роста и более высокие процентные ставки. Доллар ослаб в прошлом году примерно в это же время и снова несколько снизился за последний месяц на фоне сокращения разницы в доходности.

Также отмечаются некоторые признаки снижения международной роли доллара. Действительно, увеличилось число стран, которым Народный банк Китая начал выдавать кредиты в юанях, используя своп-линии, включая Аргентину, которая уже более ста лет пытается найти новых кредиторов. Также некоторые страны ведут торговлю в местных валютах, чтобы избежать торговых и финансовых ограничений, введенных США из-за конфликта на Украине. Тем не менее сам Китай, несмотря на некоторые предположения об обратном, сохранил резервы в долларах, а американская валюта продолжает доминировать в глобальных платежных системах.

Риск валютных войн сохраняется

Нет ощущения, что из-за валютных курсов возник глобальный кризис, который заставил бы американские власти действовать. Безусловно, в целом сильный доллар негативно влияет на страны с низким уровнем дохода, а некоторые африканские и азиатские страны с низкими доходами и суверенным долгом в долларах оказались в бедственном положении. При этом более крупные развивающиеся рынки, такие как Бразилия и Индия, в основном перешли к кредитованию в местных валютах.

Также сейчас нет признаков систематического манипулирования валютами с целью получения конкурентного преимущества. Судя по всему, в последние несколько месяцев Народный банк Китая принял меры, направленные на стабилизацию юаня, а не на его обесценивание, а ужесточение монетарной политики в Японии предполагает, что японские власти не намерены ослаблять иену.

Кризис может начаться, если американская экономика действительно замедлится, и, если в случае прихода к власти Трампа будет закрыт доступ к крупной внутренней программе зеленых субсидий. Снижение внутреннего спроса означает, что США придется переориентироваться на экспорт, чтобы поддержать восстановление американского производства.

При наличии у Пекина аналогичных планов произойдет прямое столкновение. В Китае наблюдаются неутешительные показатели роста в этом году. Стремление правительства сохранить рост экономики может привести к тому, что оно полностью вернется к модели стимулирования экспорта, которую Пекин использовал после 1990 года, чтобы превратить Китай в страну со средним уровнем дохода.

Как отмечает Брэд Сетсер из Совета по международным отношениям, Китай может выбрать между возвратом экономики к полной занятости с помощью фискальных стимулов, которые поддерживают внутреннее потребление, или с помощью монетарных стимулов, которые ослабят валютный курс и компенсируют внутренний спад за счет увеличения торгового профицита.

Более того, огромные инвестиции Китая в производство, особенно в электромобили и полупроводники, приводят к переизбытку, который приходится отправлять за рубеж. ЕС уже готовится к резкому росту импорта китайских электромобилей и рассматривает возможность антисубсидиционных пошлин для его замедления.

Борьба за экспортные рынки повышает вероятность новых валютных войн. При этом отсутствует какая-либо устоявшаяся практика для достижения мира, несмотря на многолетние споры в 2000-х и 2010-х годах по поводу устранения перекосов и дисбалансов счета текущих операций.

Глобальные дисбалансы отражают внутренние перекосы. Проблемы с экономическим ростом в Китае могут легко перекинуться на секторы, связанные с внешней торговлей, других стран. Замедление роста, а также увеличение дефицитов и профицитов может с легкостью спровоцировать новые валютные войны.

Подготовлено Profinance.ru по материалам издания The Financial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Доллар удерживает позиции, поскольку данные намекают на более позднее снижение ставки ФРС

Стремление Китая к интернационализации юаня

Экономика Китая получила поддержку благодаря росту розничных продаж и промышленной активности