В стремительном ралли американских рисковых активов в этом году есть подтекст: когда речь заходит о долларе, альтернативы нет.

Доллар сейчас чуть-чуть не дотягивает до рекорда, достигнутого во время пандемии, и находится на пороге лучшего года с 2020 года. По отношению к валютам крупнейших торговых партнеров Америки его курс на 17 % выше среднего значения за последние два десятилетия.

Доллар пока немного не дотягивает до рекорда, достигнутого во время пандемии, и приближается к своему лучшему году с 2020 года. Фотограф: Самсул Саид/Bloomberg

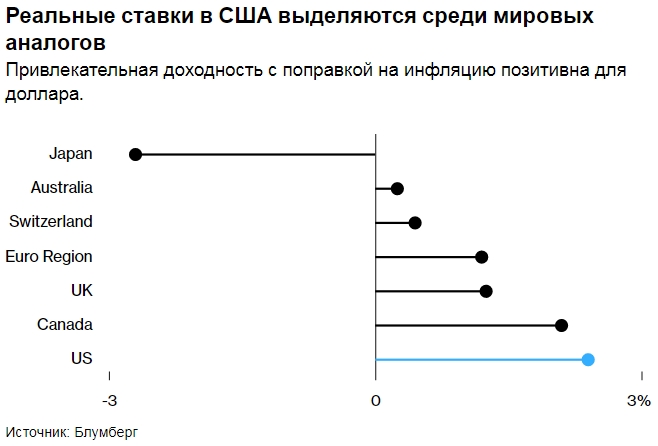

Широкий спектр показателей, свидетельствующих о продолжающемся росте экономики США, способствовал недавнему росту доллара. Экономическая устойчивость заставила трейдеров на всех рынках быстро отказаться от ожиданий скорого смягчения денежно-кредитной политики Федеральной резервной системы. Теперь "медведи" по доллару вновь сталкиваются с перспективой сохранения высоких ставок на длительный срок, что должно поддержать американскую валюту. Однако сила доллара не ограничивается только этим.

Ключевые факторы поддержки - от роста производительности труда в США и экономического динамизма до потоков капитала в американские активы и преимуществ отечественного технологического сектора в таких важных областях, как искусственный интеллект, - укрепляют доминирующую роль доллара как мировой резервной валюты, несмотря на любые краткосрочные подъемы и спады. Эти фундаментальные факторы должны приглушить влияние снижения ставок ФРС, когда оно произойдет, и, удерживая экономику США впереди мировых аналогов, поддержать нарратив об "американской исключительности" в обозримом будущем.

"Альтернативы нет", - говорит Фемистоклис Фиотакис, глава отдела валютной стратегии Barclays Plc в Лондоне. "Укрепление доллара связано с долгосрочными макрофакторами. Это не цикл, а длительная тенденция".

В последние недели крупные игроки отказались от медвежьих ставок, сделанных в декабре. Некоммерческие трейдеры - группа, в которую входят хедж-фонды, управляющие активами, и спекулятивные инвесторы, - сократили короткие позиции по доллару до такой степени, что они фактически не изменились, согласно последним данным, опубликованным Комиссией по торговле товарными фьючерсами.

Переоценка ожиданий в отношении курса ФРС стала "огромной корректировкой", - говорит Кэндис Бангсунд, портфельный менеджер монреальской компании Fiera Capital. "Ожидания сильно изменились на рынке облигаций, что, очевидно, отразилось и на валютных рынках".

В этом месяце экономисты повысили прогноз роста экономики США на 2024 год до 2,1% и снизили вероятность грядущей рецессии до 40%, согласно последнему ежемесячному опросу экономических прогнозистов Bloomberg.

"Если темпы роста в США останутся самыми высокими среди основных развитых рынков, а процентные ставки по доллару не упадут настолько сильно (как ожидают — прим. ProFinance.ru), то причин для ослабления доллара точно нет", - сказал Киёси Ишигане, главный управляющий фондами Mitsubishi UFJ Asset Management Co. в Токио.

США пожинают плоды - по крайней мере, в настоящее время - всплеска производительности труда, который может защитить экономику от глобального замедления. Но краткосрочные эффекты являются лишь побочными продуктами более мощной основной тенденции, считает Фиотакис из Barclays.

«США инвестировали и продолжают наращивать бизнес-модель, которая в основном направлена на стимулирование внутренней экономики недооцененными способами», — сказал Фиотакис в интервью.

Он упомянул рост производства сырьевых товаров и глобальное присутствие американских крупных технологических компаний.

Укрепление доллара в этом году также произошло на фоне резкого роста американских акций — последним в этой серии стало ралли акций чипмейкера Nvidia Inc. после выхода его отчета о прибылях на прошлой неделе — что привело к стабильному притоку капитала в США. Такие потоки свидетельствуют о долгосрочной и стабильной доходности капитала, что также способствует укреплению доллара США.

В этом году доходность группы акций "Великолепной семерки", включающей в себя Nvidia, а также Alphabet, Apple и Microsoft, составила около 13 % по сравнению с менее чем 5 % для глобальных акций. С 2015 года С 2015 года "Великолепная семерка" во много раз превзошла по показателям более широкий рынок.

Перспективы высоких доходов от американских активов поддерживают доллар и "оказываются труднопреодолимой планкой", - написала группа валютных стратегов Goldman Sachs во главе с Камакшией Триведи в недавней записке для клиентов, хотя они добавили, что доллар уже достиг или "превысил" ближайшие прогнозы компании.

В отдельном отчете за прошлый год макростратеги Goldman подсчитали, что доля США в глобальных портфельных инвестиционных активах выросла примерно до 26% к 2022 году по сравнению примерно с 16% в 2005 году. Это опережение США происходит на фоне вялого роста в Европе. Последние данные Евростата показали, что экономическая активность в Европе к концу 2023 года стагнировала. Кроме того, усиливаются опасения по поводу проблемного сектора недвижимости Китая. Согласно данным платежного баланса КНР за прошлый год, объем прямых иностранных инвестиций вырос на минимальную величину с начала 1990-х годов.

"Трудно сказать, что укрепление доллара носит чисто циклический характер", - сказала в интервью Мера Чандан, соруководитель глобальной валютной стратегии в JPMorgan Chase. "Есть исключительная доходность, есть исключительный рост, и доходность рынка акций была исключительной по сравнению с Европой и Китаем".

По мнению стратегов JPMorgan, к середине года евро ослабнет до 1,05 доллара с нынешних 1,08 доллара, а индекс доллара, рассчитываемый компанией, немного вырастет к июню, а затем опустится к концу года.

Доминирование доллара имеет свои побочные эффекты. В США укрепление доллара может привести к снижению корпоративных прибылей за счет снижения продаж за рубежом, что является ключевым риском, на который недавно указала в своем годовом отчете международная инвестиционная компания Carlyle Group.

Для других стран дорожающий доллар - это не просто головная боль. Он повышает стоимость импорта, усиливает инфляционное давление и может загнать монетарных политиков в угол, заставляя повышать процентные ставки, чтобы остановить отток капитала.

Что говорят стратеги Bloomberg...

До тех пор, пока экономический ландшафт США снова не изменится - а мы ожидаем, что это произойдет после публикации февральских данных, - краткосрочная доходность казначейских обязательств может оставаться стабильной. Это позволит долларовым быкам оставаться в лучшей форме по сравнению с 4 кварталом.

- Одри Чайлд-Фриман, главный валютный стратег G-10.

Кроме того, есть политика и политические вопросы, которые создают свои собственные риски. Некоторые стратеги с Уолл-стрит считают, что растущая вероятность избрания Дональда Трампа кандидатом в президенты США в ближайшей перспективе будет положительным фактором для доллара, поскольку предлагаемая им политика - например, всеобщие 10-процентные тарифы на импортные товары - может в конечном итоге поддержать торговый баланс США в ближайшем будущем. Однако риск ответного удара может подорвать статус доллара, наряду с потенциально токсичным сочетанием ухудшения управления и резкого роста дефицита бюджета США.

"Благодаря статусу доллара как резервной валюты США могут позволить себе большой дефицит", - написала в недавней заметке Джоанна Киркланд, главный инвестиционный директор и соруководитель инвестиционного отдела Schroders. "Однако признаки фискальной расточительности со стороны кандидатов могут слишком далеко завести терпение рынков".

Пока что эти факторы не смогли подорвать глобальное превосходство американской валюты - или терпение рынков, которое ее поддерживает.

"Это огромная проблема для международных инвесторов - что делать с этим огромным рынком США, который стал составлять 60% от мировых акций и мировых облигаций", - спросил Ян Лойс, старший советник по долгосрочным стратегиям JPMorgan, в недавнем подкасте. "Можете ли вы игнорировать этот рынок?"

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

На этой неделе доллар может подорожать

Доллар укрепился после данных по ВВП США, а евро подешевел после комментариев главы ЕЦБ