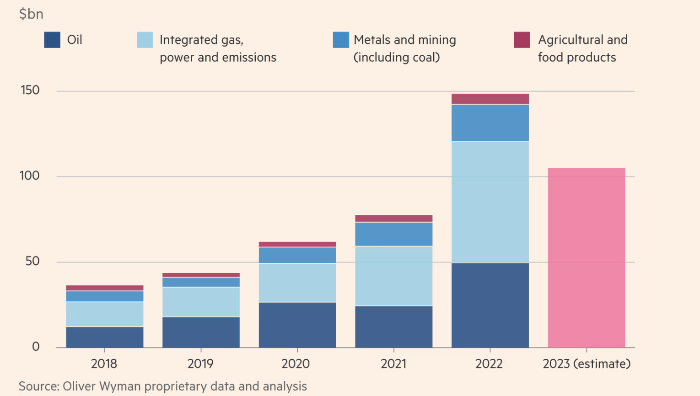

Валовая маржа при торговле сырьевыми активами. Источник: The Financial Times

За пять лет непрерывного роста индустрия трейдинга сырьевыми активами накопила денежную подушку в размере $120 млрд. Теперь крупнейшие трейдеры готовы реинвестировать эти накопления «на черный день», чтобы укрепить свое доминирующее положение. Резервы отрасли, по оценкам экспертов Oliver Wyman, составляют от $70 до $120 млрд. Это результат феноменального роста прибыли практически во всех сегментах отрасли.

Согласно исследованию, валовая прибыль от торговли сырьевыми товарами у таких игроков, как банки, хедж-фонды, независимых трейдеров и компании, обеспеченные активами, такие как BP и Shell, выросла примерно с $36 млрд в 2018 году до рекордных $148 млрд в 2022 году во многом из-за последствий военного конфликта на Украине. В 2023 году Oliver Wyman оценивает валовую прибыль или маржу — сумму, полученную от торговых операций до вычета расходов, таких как налоги, зарплаты и бонусы, — в $105 млрд, что на 30% меньше в годовом исчислении, но все же вдвое превышает исторические уровни.

Независимые трейдеры — группа, включающая частные компании Vitol, Trafigura, Gunvor и Mercuria, — были особенно успешными, отметил Адам Перкинс, партнер консалтинговой компании и один из авторов отчета.

«В результате люди просто сидят на абсолютно огромных кучах нераспределенной прибыли, и вопрос, который они себе задают: что мы можем с этим сделать?»

Vitol, крупнейший в мире независимый энерготрейдер, получил рекордную чистую прибыль в размере $15,1 млрд в 2022 году, выплатил в среднем $785 000 долларов в виде зарплат и бонусов своим 3311 сотрудникам, и почти удвоил собственный капитал акционеров до $25,8 млрд. Об этом он сообщил в финансовой отчетности за 2022 год. Ожидается, что компания, ключевые руководители которой в основном находятся в Лондоне, опубликует отчет за 2023 год в этом месяце.

Конкурент Vitol, компания Trafigura, сообщила о рекордной чистой прибыли в $7,4 млрд в последнем финансовом году, закончившемся в сентябре 2023 года. Таким образом, она утроила дивиденды для своих 1200 сотрудников-акционеров до $5,9 млрд. Одним из последствий стала постепенная «смена караула», при которой некоторые трейдинговые компании использовали рекордную прибыль для выкупа акций у обеспеченных руководителей и приема на работу других, сказал Перкинс. В сентябре Trafigura реструктурировала высшее руководство, что стало крупнейшей перестановкой кадров на верхнем уровне бизнеса со времени смерти ее основателя Клода Доффина в 2015 году.

В женевской Mercuria глава отдела торговли Маджид Шенуда уходит на пенсию, а компания готовится к приходу бывшего главы подразделения по торговле сырьевыми товарами Macquarie Ника О’Кейна, который в прошлом году был одним из самых высокооплачиваемых банкиров в мире.

Рекордные прибыли также увеличили наличные средства для приобретения перерабатывающих и распределительных предприятий. В прошлом месяце Vitol предложила итальянской компании Saras $1,7 млрд евро. Saras владеет крупнейшим отдельным нефтеперерабатывающим заводом в Средиземноморье на острове Сардиния. В декабре базирующаяся в Швейцарии Gunvor, основным владельцем которой является шведский миллиардер Торбьерн Торнквист, согласилась купить газовую электростанцию в Испании у BP.

По данным Oliver Wyman, торговля газом и электроэнергией обогнала нефть как крупнейший источник прибыли в отрасли, обеспечив почти половину валового дохода отрасли в 2022 году. Из-за быстрого роста доходов за последние пять лет масштаб становится все более важным фактором. Наиболее успешные трейдеры — либо крупнейшие игроки, либо доминирующие в определенной области, сказал Перкинс, отметив успех двух специалистов по возобновляемым источникам энергии — норвежской Statkraft и шведской Vattenfall.

«Это вопрос масштаба, но относительный масштаб также работает, — сказал он. — Мы видим либо гигантов, либо нишевых игроков».

Подготовлено ProFinance.Ru по материалам The Financial Times

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Медвежий тренд на рынке природного газа поддерживает американскую экономику