Поскольку президент Джо Байден снова будет бороться с Дональдом Трампом за контроль над Белым домом, волатильность на рынках начнет усиливаться с каждым месяцем по мере приближения к ноябрьским выборам, считают в UBS.

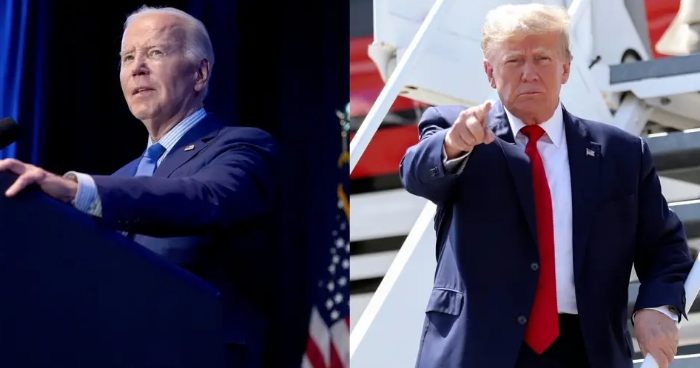

AP Photo/Жаклин Мартин; AP Photo/Арти Уокер-младший

"Возможны значительные последствия для рынка, обусловленные разительным контрастом в политике, проводимой двумя кандидатами на пост президента", - говорится в аналитическом отчете банка, опубликованном во вторник.

«Хотя мы обязаны напомнить инвесторам, что формирование портфеля лучше всего рассматривать как аполитическое занятие, в следующие восемь месяцев, вероятно, полностью отключиться от политический событий не получится».

Но реакция акций будет зависеть не только от победившего кандидата, но и от того, получит ли его партия власть в Конгрессе. Какими бы амбициозными ни были их платформы, ни Байден, ни Трамп не смогут реализовать свои программы в полной мере без поддержки Конгресса.

Вот как четыре варианта исхода выборов могут повлиять на фондовые рынки, по мнению UBS:

1. Победа «синих»

Полный захват власти демократами - плохая новость для акций, поскольку это означает увеличение шансов на повышение корпоративного налога, прогнозирует банк.

Согласно недавно опубликованному бюджетному предложению администрации Байдена на 2025 год, ставка корпоративного налога должна вырасти до 28 %, наряду с предложениями по введению минимального подоходного налога для миллиардеров.

"Истечение срока действия некоторых льгот по налогу на доходы физических лиц, введенных в 2017 году, также может оказать небольшое влияние на потребительские расходы", - добавили в UBS, имея в виду налоговую реформу, принятую при Трампе. "Регуляторное давление может усилиться в некоторых отраслях, но в целом это будет скорее продление статус-кво".

2. Победа Байдена, раскол в Конгрессе

Поскольку этот сценарий больше всего похож на сегодняшнюю законодательную структуру, UBS считает, что он окажет незначительное влияние на рынки. Между тем, Байденом будет сложнее протолкнуть через Конгресс свои инициативы, что вынудит его в большей степени полагаться на свои указы и надзор со стороны регулирующих органов. \\

3. «Красная волна»

При правительстве, возглавляемом республиканцами, снижение налогов в 2017 году, вероятно, будет продлено и, возможно, приведет к более глубокому снижению ставки корпоративного налога. Чтобы профинансировать это, положения о зеленой энергетике в соответствии с Законом Байдена о сокращении инфляции могут быть сокращены.

При полной победе республиканцев (как в Белом доме, так и в Конгрессе) налоговые льготы 2017 года, скорее всего, будут продлены и, возможно, сопровождаться более глубоким снижением ставки корпоративного налога. Для финансирования этих мер могут быть сокращены ассигнования на развитие зеленой энергетики, предусмотренные законом Байдена о снижении инфляции.

Хотя снижение налогов и ослабление регулирования будет способствовать росту акций, торговая политика Трампа может помешать еще большему росту рынка. Бывший президент заявлял о планах ввести универсальный 10-процентный тариф на весь импорт, если он вступит в должность, и 60-процентный тариф на китайские поставки.

Это предполагает рост инфляции, а также ужесточение денежно-кредитной политики, что отпугнет инвесторов.

4. Трамп побеждает, Конгресс раскалывается

Поскольку республиканцы, скорее всего, не смогут успешно провести налоговые и фискальные изменения через Конгресс, финансовые рынки получат меньше поддержки, хотя регулирование все равно будет более мягким, чем при Байдене.

По мнению UBS, даже без поддержки Конгресса Трамп сможет свободно применять тарифы, что приведет к возникновению рисков, аналогичных предыдущему сценарию.

Подготовлено ProFinance.ru по материалам Busines Insider

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Победа Трампа в 2016 году потрясла рынки. В этот раз трейдеры на это не купятся