Казначейские облигации продолжили падение, а акции подешевели, так как трейдеры оценили вероятность того, что Федеральная резервная система отложит снижение процентных ставок в этом году.

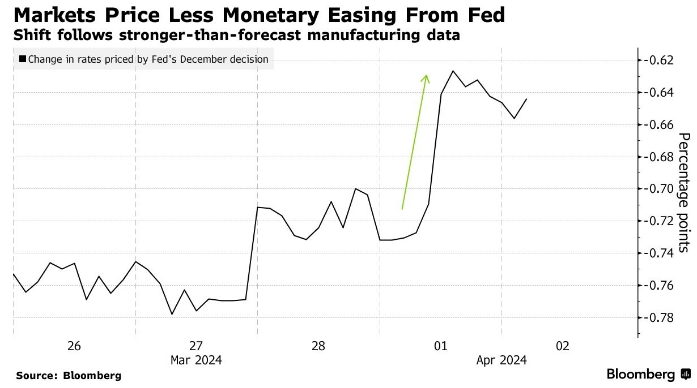

Доходность 10-летних казначейских облигаций выросла до четырехмесячного максимума и составила около 4,39%, увеличившись на 12 базисных пунктов с понедельника, когда данные показали расширение производства в США впервые с сентября 2022 года. Данные заставили трейдеров снизить ставки на смягчение монетарной политики ФРС, и теперь в этом году ожидается менее трех снижений ставки. Они также считают, что вероятность отсрочки смягчения политики велика: в понедельник шансы на июньское снижение ставки ненадолго опустились ниже 50%.

Это отразилось на всем мире: доходность по 10-летним долговым бумагам в Великобритании выросла более чем на 12 базисных пунктов, а стоимость заимствований в Германии - почти на 10 базисных пунктов. На фондовых рынках фьючерсы на S&P 500 упали на 0,3 %, а контракты на чувствительный к ставкам Nasdaq 100 - на 0,5 %. Европейские акции торговались почти без изменений.

Ставки на снижение процентной ставки могут еще больше уменьшиться, если данные в пятницу покажут, что экономика США в марте продолжала активно увеличивать количество новых рабочих мест. Председатель ФРС Джером Пауэлл, который должен выступить в среду, может также повторить свое заявление, сделанное на прошлой неделе, о том, что чиновники ждут новых доказательств того, что инфляция находится под контролем.

"ФРС сейчас находится в сложном положении, потому что если она смягчит финансовые условия слишком рано, это может привести к оживлению экономики и возвращению инфляции, но если она опоздает со смягчением, вы получите большее, чем ожидалось, замедление экономики", - сказал Эндрю Пиз, глава глобальной инвестиционной стратегии в Russell Investments Ltd. "В крайнем случае, неопределенность со стороны данных может убедить ФРС не снижать ставку в июне, отсрочив начало смягчения ДКП".

Рынки ожидают меньшего смягчения денежно-кредитной политики со стороны ФРС. Изменение связано с более сильными, чем прогнозировалось, данными по производственному сектору.

Вероятная отсрочка снижения ставок ФРС в течение длительного времени удерживала доллар вблизи шестинедельных максимумов против корзины валют Группы десяти. Иена также оставалась в центре внимания, так как японская валюта опускалась все ниже к уровню 152 за доллар, который, по мнению многих трейдеров, может заставить власти пойти на интервенцию.

Рынки также внимательно следят за геополитическими событиями, поскольку израильский авиаудар по посольству Ирана в Сирии привел к резкому росту цен на золото до рекордного уровня. Нефть поднялась выше 85 долларов за баррель, так как атака добавила премию за риск на и без того напряженный рынок.

На развивающихся рынках турецкая лира выросла по отношению к доллару после того, как президент Реджеп Тайип Эрдоган заявил, что его экономическая команда будет придерживаться ортодоксальной монетарной политики, несмотря на поражение правящей партии на местных выборах в выходные.

Тем временем давление на биткоин, который подешевел более чем на 5 % и торгуется ниже 66 000 долларов США, упав более чем на 10 % с пиковых значений середины марта, продолжает нарастать. Акции, связанные с криптовалютами, упали на предрыночных торгах в США, а акции Coinbase Global Inc. снизились на 3,7%.

Другими крупными неудачниками на премаркете стали акции американских компаний медицинского страхования, после того как регулирующие органы не стали увеличивать выплаты по частным планам Medicare, как того ожидала отрасль. Акции компании Humana Inc., в значительной степени связанной с Medicare, упали на 9,2%, а UnitedHealth Group Inc. снизились на 4,3%.

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Доллар подскочил до 5-месячного максимума на новостях из США