Самая высокая доходность в США с ноября начинает привлекать оппортунистических покупателей, несмотря на то, что негативные настроения на рынке казначейских облигаций по-прежнему сильны.

В среду казначейские облигации выросли, в результате чего доходность двухлетних облигаций снизилась примерно на 4 базисных пункта до 4,95% и несколько снизила недавний рост ставок.

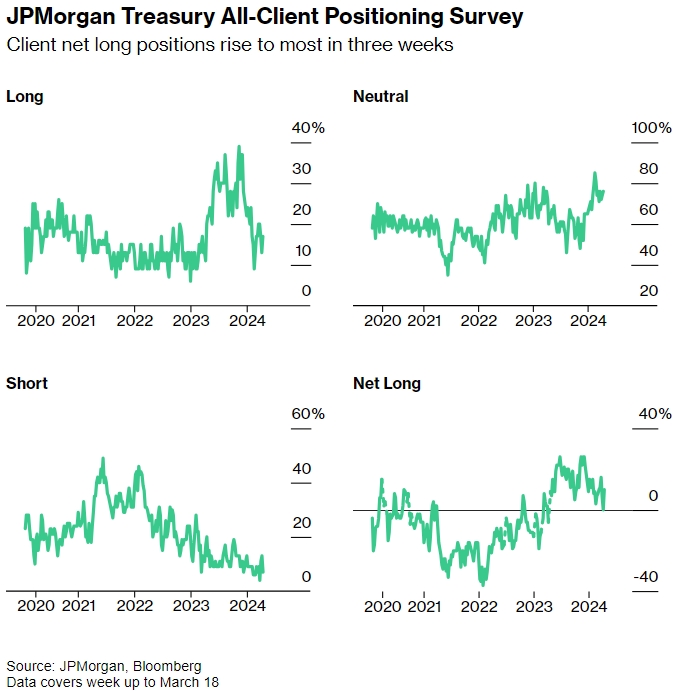

Последний опрос клиентов JPMorgan Chase & Co. показал, что по состоянию на понедельник инвесторы увеличили чистую длинную позицию по казначейским облигациям максимально за три недели. Между тем, на рынке опционов трейдеры, похоже, склонялись к тому, чтобы закрыть по крайней мере часть своих медвежьих позиций, потенциально фиксируя прибыль, поскольку доходность двухлетних облигаций США подскочила до 5 %. Сохраняющаяся напряженность на Ближнем Востоке также может оказать некоторую поддержку государственным облигациям как защитному активу - но не настолько, чтобы вызвать бычий разворот.

Казначейские облигации упали в этом месяце, так как трейдеры отреагировали на данные, свидетельствующие о продолжающемся экономическом росте и неудержимой инфляции, резко сократив ожидания снижения процентных ставок Федеральной резервной системой. Председатель ФРС Джером Пауэлл во вторник усугубил ситуацию, заявив, что сильные данные, скорее всего, заставят центральный банк дольше удерживать ставки высокими.

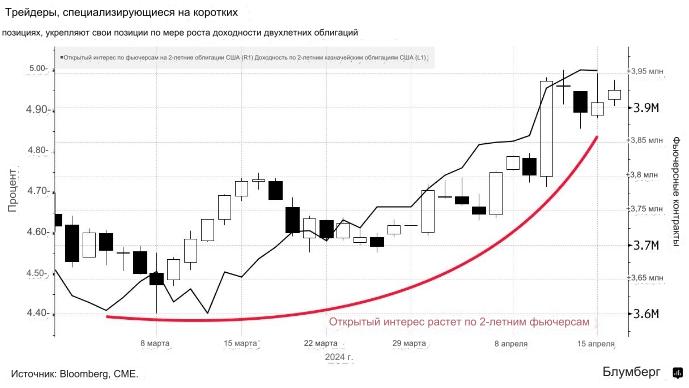

Устойчивый негативный тон на рынке можно увидеть по масштабам наращивания медвежьих позиций в структуре открытого интереса по двухлетним казначейским фьючерсам, где новые позиции, а не ликвидация, были очевидны в 13 из последних 14 торговых сессий по мере роста доходности.

"Наш прокси-индикатор позиционирования фьючерсов указывает на то, что спекулятивный настрой смещен в сторону повышения процентных ставок, особенно на переднем конце кривой", - написали в понедельник в своей записке стратеги Bank of America, включая Меган Свибер.

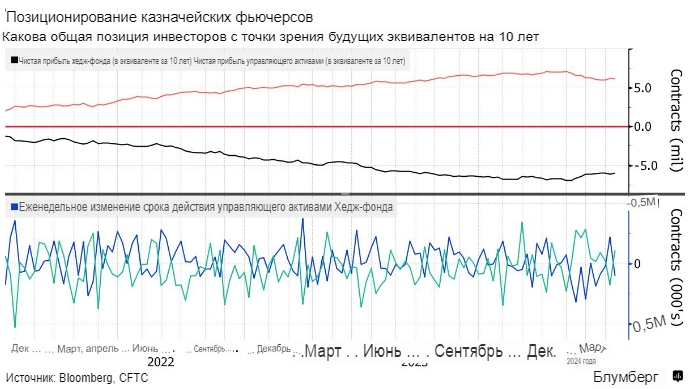

Они добавляют, что консультанты по торговле сырьевыми товарами (инерционные трейдеры — прим. ProFinance.ru) также начинают открывать шорты и в более длительных сроках погашения долговых бумаг.

В то время как опрос JPMorgan указывает на недавние покупки на падении, другие данные Комиссии по торговле товарными фьючерсами говорят об обратном. С начала февраля данные CFTC показали, что чистые длинные позиции управляющих активами сокращались в течение восьми из последних 10 недель, включая последние еженедельные данные по 9 апреля.

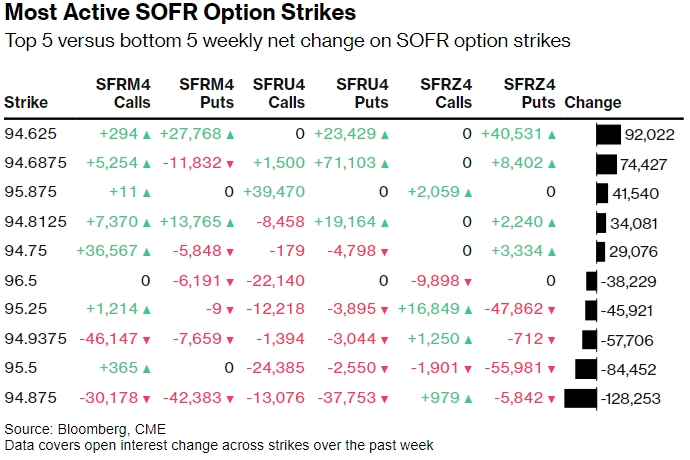

Некоторые трейдеры хеджируют свои "медвежьи" ставки. Повышенный спрос на защиту от возможности агрессивного снижения ставок наблюдался на рынке опционов, привязанных к обеспеченной ставке овернайт (Secured Overnight Financing Rate), которая в точности отслеживает политическую ставку центрального банка.

Вот сводка последних показателей позиционирования на рынке ставок:

Первичные дилеры Казначейства увеличивают длинные позиции

Опрос JPMorgan среди первичных дилеров Казначейства за неделю до 15 апреля показал, что лонги выросли на 4 пункта, шорты снизились на 6 пунктов, а нейтральные позиции выросли на 2 пункта. Сдвиг в позиционировании может отражать растущие опасения по поводу бегства от качества, учитывая, что отчет за прошлую неделю показал, что клиенты впервые за почти год стали нетто-нейтральными, а не нетто-длинными.

JPMorgan Treasury All-Client Positioning Survey. Чистые длинные позиции клиентов выросли до максимума за три недели. Источник: JPMorgan, Bloomberg. Данные охватывают неделю до 18 марта

Хедж-фонды закрывали шорты перед выходом CPI

Данные CFTC за 9 апреля, за день до выхода последнего отчета по инфляции в США, показали, что хедж-фонды закрывали короткие позиции, продолжая тенденцию с начала января. Последний раунд покрытия шортов был эквивалентен примерно 112 000 фьючерсов на 10-летние облигации, что является самым большим показателем с 27 февраля. С начала года короткие позиции хедж-фондов по дюрации ликвидировались в течение 11 из 15 недель. С другой стороны, управляющие активами умеренно сокращали чистые длинные позиции за тот же период времени. По последним данным, счета с "реальными деньгами" освободили почти 100 000 эквивалентов 10-летних фьючерсов от своих чистых длинных позиций по дюрации, как показывают данные.

Хеджировать распродажу облигаций по-прежнему дорого

Несмотря на кратковременное пятничное бегство в казначейские облигации, стоимость хеджирования распродажи на длинном конце кривой остается высокой, особенно по сравнению с фьючерсами на передний и задний концы. Последние потоки на рынке опционов были направлены на хеджирование более сильной распродажи, среди которых выделяются сделки на сумму 4,4 миллиона долларов, заключенные в понедельник и нацеленные на доходность 10-летних облигаций в 4,65%. Во вторник в числе основных событий сессии была огромная блочная продажа опционов на сумму 18 млн долларов, что указывает на фиксацию прибыли по "медвежьим" позициям, поскольку доходность 10-летних облигаций достигла новых годовых максимумов.

Наиболее активные опционы SOFR

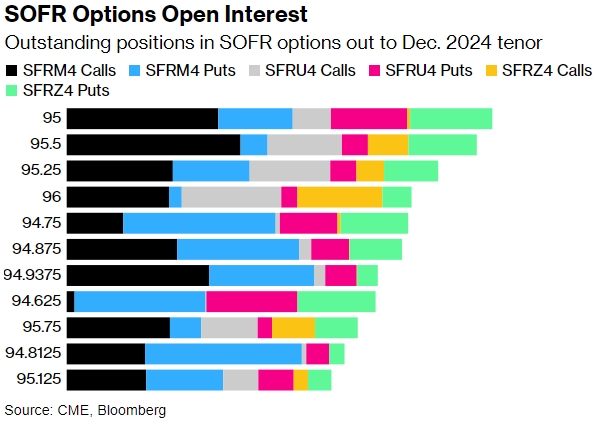

На прошедшей неделе наблюдалась повышенная активность в страйке 94,625: спрос на путы на 24 декабря последовал за потоками, включая крупного покупателя путов SFRZ4 95,00/94,625/94,25. Потоки также были активны в страйке 94,6875 после таких действий, как покупки в SFRZ4 9

Карта страйков SOFR

Наиболее распространенными опционами SOFR со сроком погашения 24 декабря является уровень 95,00, что эквивалентно ставке 5%, где в коллах 24 июня можно увидеть большие объемы открытого интереса. Большой объем открытого интереса также был замечен в колах 25 июня по страйку 95,50, который является вторым по открытому интересу. Среди других опционов остается приличное количество открытого интереса к опционам 24 июня со страйками 94,75, 94,875 и 94,9375.

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Пауэлл заявил, что «потребуется больше времени, чем ожидалось», чтобы инфляция в США достигла цели

Американские инвесторы стали более осторожными, чем ФРС, в отношении снижения ставок в 2024 году

Почему доллар вызывает хаос на развивающихся рынках

"Ударные" розничные продажи в США сотрясают рынки облигаций и валют