Доллар упал до дневных минимумов после того, как данные предоставили больше доказательств того, что в США продолжается смягчение рынка труда. Это еще больше подстегнуло рост иены в текущую сессию: она преодолела отметку в 150. Американская валюта может продолжить снижение, если ФРС подтвердит мнение инвесторов, которые делают ставку на то, что политики впервые в этом цикле снизят ставки в сентябре.

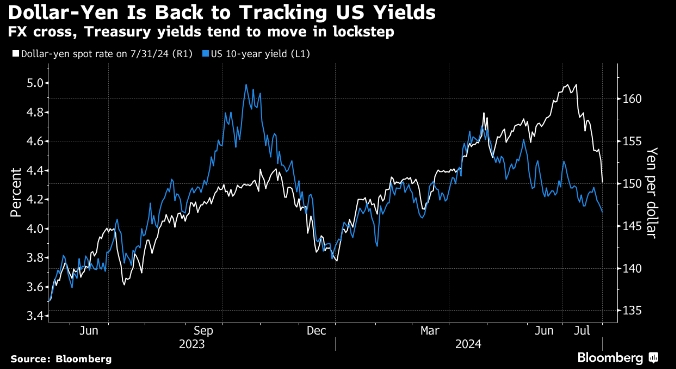

Доллар/иена снова отслеживает доходность в США. Валютная пара и доходность казначейских облигаций имеют тенденцию двигаться синхронно. Спот-курс доллара к иене на 31.07.24 (R1) Доходность по 10-летним облигациям США (L1). Источник: Блумберг

Доллар/иена в значительной степени следовала за движениями доходности казначейских облигаций. Но в последние месяцы иена наметила свой собственный путь, поскольку медведи заполучили контроль над валютой. Теперь, когда Банк Японии повысил ставки, а ФРС, как ожидается, намекнет на движение в противоположном направлении, медведи быстро сворачивают свои позиции. Последнее падение доходности казначейских облигаций говорит о том, что ралли иены может продолжаться.

В среду Банк Японии удивил большинство экономистов, объявив о повышении процентной ставки и планах по сокращению закупок облигаций. ЦБ заявил, что предоставит больше информации о сокращении своей программы покупки облигаций. Он сообщил, что намерен сократить свои ежемесячные покупки облигаций вдвое к первому кварталу 2026 года, примерно до 3 триллионов иен в месяц — хотя его сокращение было немного скромнее, чем прогнозировали аналитики.

Банк Японии также повысил базовую процентную ставку на 15 базисных пунктов до 0,25%, что является самым высоким показателем со времен Великого финансового кризиса 2008 года. Этот шаг последовал за повышением на 20 базисных пунктов с отрицательной территории до 0,1% в марте.

Опрос экономистов, проведенный Bloomberg, показывал, что только 14 из 48 опрошенных считали, что Банк Японии увеличит стоимость заимствований до 0,25% на июльском заседании.

Более агрессивные, чем ожидалось, действия Банка Японии привели к тому, что доходность 10-летних японских государственных облигаций подскочила на 6,4 базисных пункта до 1,061%, сократив разницу в доходности с эквивалентными по сроку погашения казначейскими облигациями США, что, в свою очередь, сделало ставку на иену более привлекательной. \\

Глава Банка Японии Кадзуо Уэда в среду дал понять, что опасения по поводу слабой иены, которая может привести к импортируемой инфляции, способствовали решению повысить ставки.

По словам Кэтлин Брукс, директора по исследованиям в XTB, фьючерсные рынки сейчас предполагают, что вероятность очередного повышения ставки в декабре составляет 73%, в результате чего к концу года стоимость заимствований составит около 0,40%, и это может дать иене дополнительный стимул.

«Сегодняшний шаг поддерживает дальнейшую коррекцию USDJPY до 150,00... и может последовать еще большее падение, поскольку Банк Японии поддерживает силу иены для борьбы с инфляцией, а разница в доходности между США и Японией, как ожидается, еще больше сократится», — сказала Брукс.

Ожидается, что Федеральная резервная система США снизит процентные ставки на 25 базисных пунктов до диапазона от 5,0% до 5,25% в сентябре.

Шиваан Тандон, рыночный экономист Capital Economics, согласился, что пара USDJPY может укрепиться еще больше. «Мы действительно считаем, что иена может укрепиться еще больше, учитывая ее низкую стоимость и тот факт, что она остается слабее, чем можно было бы ожидать, исходя из разрыва в доходности 5-летних государственных облигаций в США и Японии, который, как мы ожидаем, еще больше сократится».

Однако Рикардо Эвандгелиста, старший аналитик ActivTrades, заявил, что даже несмотря на попытки Банка Японии дать ястребиный сигнал, «иена, похоже, сохранит часть утренних достижений, но дальнейший рост может быть ограничен разочаровывающим объявлением об ужесточении политики».

Тандон из Capital Economics отметил, что Япония является одним из крупнейших чистых иностранных кредиторов в мире, а разрыв в доходности между Японией и другими рынками сокращается, поэтому существует риск репатриации капитала, который может повлиять на другие рынки акций.

«Более сильная иена может заставить инвесторов отказаться от «carry trade» на основе иены, как это, возможно, и было вчера и в последние недели», — сказал Тандон. «Но мы считаем, что роль carry trade в распродаже технологических активов преувеличена, и ожидаем, что глобальные рискованные активы восстановятся, поскольку пузырь на мировых акциях под влиянием ИИ сдуется».

Внимание в США переключилось с инфляции на смягчающий рынок труда, поскольку циклический найм замедлился за последние несколько месяцев, что позволило Федеральному резерву дать сигнал о снижении ставок в сентябре, говорит Том Порчелли, главный экономист США в PGIM Fixed Income. Он ожидает, что ФРС обозначит снижение ставок в сентябре на заседании в среду. Еще одно снижение ставок, вероятно, произойдет на заседании в декабре, в то время как более раннее снижение в ноябре также нельзя исключать, говорит он. PGIM ожидает совокупного снижения ставок примерно на 150 базисных пунктов до конца 2025 года.

Доллар вряд ли ждет устойчивое падение, даже если Федеральный резерв подаст сигнал о том, что он может вскоре снизить процентные ставки, в своем решении в 18:00 по Гринвичу, говорит MUFG Bank.

Недавние ценовые действия показывают расхождение в корреляции между доходностью США и иностранной валютой, в то время как хрупкий аппетит к риску поддерживает спрос на активы-убежища, такие как доллар, говорит аналитик MUFG Дерек Хэлпенни в своей заметке. Следовательно, любое обесценивание доллара из-за сигналов о снижении ставок не продлится долго, особенно с учетом того, что снижение в сентябре полностью учтено денежными рынками. «Падение цен на сырьевые товары, рекордно низкая доходность в Китае и возросшая волатильность на фондовом рынке не являются условиями для устойчивой продажи доллара», - говорит он.

Ожидается, что Федеральный резерв откроет дверь для первого снижения процентной ставки в сентябре, говорит Жюльен Лафарг, главный рыночный аналитик Barclays Private Bank.

"Поскольку рынки уже закладывают в цены чуть более 25 базисных пунктов снижения в сентябре, ФРС может оказаться трудно противостоять этим ожиданиям", - говорится в заметке. Barclays Private Bank ожидает, что ФРС сохранит свою зависимость от данных, признавая при этом, что данные движутся в правильном направлении и могут оправдать смягчение денежно-кредитной политики в ближайшие месяцы.

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Иена растет после неожиданного повышения ставки ЦБ

Macquarie считает, что иена может вырасти до 120, бросая вызов армии медведей