Аналитики утверждают, что обвал на мировых фондовых рынках в последние дни скорее отражает сворачивание ранее долгое время популярных операций «кэрри-трейд», а не резкое и быстрое изменение экономических перспектив США.

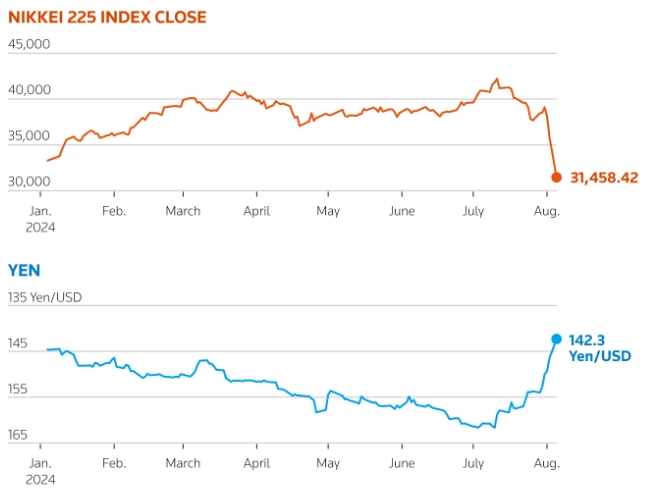

Хотя опубликованные в пятницу более слабые, чем ожидалось, данные по занятости в США стали катализатором распродажи на рынке, а японский индекс Nikkei в понедельник пережил самое крупное однодневное падение со времен распродажи в «черный понедельник» 1987 года, отчет по занятости сам по себе не был достаточно слабым, чтобы стать основной движущей силой столь резких движений.

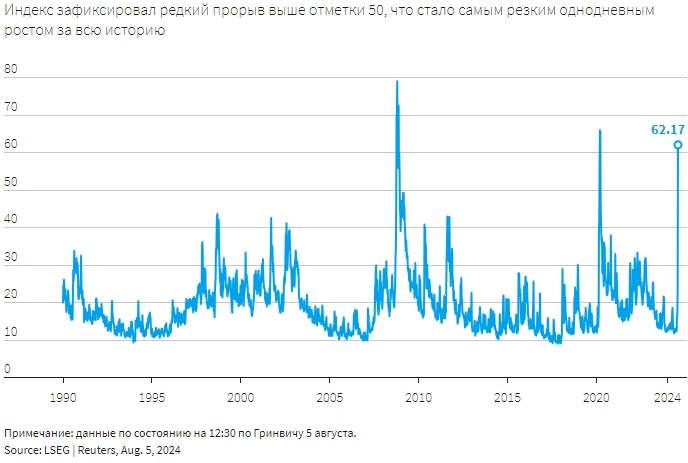

Вместо этого ответ, скорее всего, кроется в дальнейшем резком сворачивании позиционных сделок, когда инвесторы брали деньги в долг у экономик с низкими процентными ставками, таких как Япония или Швейцария, для финансирования инвестиций в высокодоходные активы в других местах.

Они попались на удочку, поскольку японская иена выросла более чем на 11% по отношению к доллару с 38-летнего минимума, достигнутого всего месяц назад.

«По нашей оценке, во многом эта (распродажа на рынке) была вызвана капитуляцией позиций, поскольку ряд макрофондов были пойманы на неправильной торговле, и сработали стоп-ордера, изначально начавшиеся с валютного рынка и японской иены», — сказал Марк Даудинг, главный инвестиционный директор BlueBay Asset Management.

«Мы не видим в данных доказательств, говорящих о том, что нас ожидает жесткая посадка», — добавил он.

Один азиатский инвестор сообщил Reuters на условиях анонимности, что некоторые из крупнейших хедж-фондов, торгующих акциями на основе сигналов алгоритмов, начали продавать акции, когда неожиданное повышение процентной ставки Банка Японии на прошлой неделе вызвало ожидания дальнейшего ужесточения политики.

Хотя точные цифры и конкретные изменения в позиционировании, лежащие в основе этих движений, труднодоступны, аналитики подозревают, что переполненные позиции в акциях американских технологических компаний, финансируемые за счет сделок керри-трейд, объясняют, почему они страдают больше всего.

Индекс Nasdaq, в который входят акции высокотехнологичных компаний, снизился более чем на 8% в августе по сравнению с 6%, которые показал индекс широкого рынка S&P 500.

По данным ING, операции по carry trade, стимулированные годами сверхмягкой денежно-кредитной политики Японии, спровоцировали бум трансграничных заимствований в иенах для финансирования инвестиций в других странах.

По данным Банка международных расчетов, с конца 2021 года объем трансграничных заимствований в иенах увеличился на 742 млрд долларов.

«Наши показатели позиционирования показывают, что инвесторы переоценивают японские акции. Они были недооценены с учетом курса иены. Но теперь все выровнялось», — отметил Тим Граф, глава макростратегии по Европе в State Street Global Markets.

Спекулянты в последние недели агрессивно сокращали ставки на понижение курса иены, в результате чего чистая короткая позиция по иене достигла $6,01 млрд, что является самым низким показателем с января, по сравнению с апрельским семилетним максимумом в $14,526 млрд, свидетельствуют последние еженедельные данные CFTC.

«Невозможно завершить крупнейшую в мире сделку кэрри-трейд, не разбив несколько голов», — заявил главный валютный стратег Societe Generale Кит Джакс.

На графиках показано закрытие индекса Nikkei 225 и уровень пары иена/доллар США с января 2024 года.

Боль хедж-фондов

По словам некоторых инвесторов, поскольку хедж-фонды обычно финансируют свои ставки за счет заимствований, корректировки их портфелей усугубляют рыночные движения.

Банки предоставляют хедж-фондам кредитное плечо, по сути, кредит для финансирования инвестиций, что увеличивает доходность хедж-фондов, но также может увеличить убытки.

В записке, отправленной Goldman Sachs клиентам в пятницу, указано, что валовое кредитное плечо от первичного брокерского обслуживания Goldman Sachs, или общая сумма, которую заняли хедж-фонды, снизилась в июне и июле, но по-прежнему находится вблизи пятилетних максимумов. \\

Прошлая неделя стала третьей неделей подряд, когда ставки хедж-фондов на падение акций опережали темпы увеличения ставок на рост акций, сообщил Goldman: на каждые 3,3 коротких позиций добавлялась одна длинная позиция.

В понедельник Goldman сообщил, что по состоянию на закрытие азиатских торгов хедж-фонды, ориентированные на Японию, потеряли 7,6% за последние три торговые сессии.

По словам инвесторов, хотя макрофонды могли быть вовлечены в валютные сделки, связанные с иеной, многие хедж-фонды, торгующие акциями, из-за запрета на короткие продажи в июне в Южной Корее и регулятивных препятствий, направленных против аналогичной практики в Китае, переключили свое внимание на Японию.

Аналитики добавили, что в краткосрочной перспективе возможны дальнейшие трудности, поскольку позиции закрываются, однако потрясения на рынке будут ограниченными.

Теперь трейдеры ожидают, что к концу года процентная ставка США снизится более чем на 120 базисных пунктов по сравнению с примерно 50 базисными пунктами в начале прошлой недели, и полностью закладывают в цены существенное снижение процентной ставки на 50 базисных пунктов в сентябре.

Подобные ожидания могут оказаться преувеличенными, если поступающие данные покажут, что экономике США, скорее всего, удастся избежать жесткой посадки.

«Мы считаем, что начинать фундаментально пересматривать свои взгляды на перспективы здесь совершенно неправильно. Это просто подгонка повествования под динамику цен», — сказал Доудинг из BlueBay.

Подготовлено ProFinance.Ru по материалам Reuters

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

ФРС может экстренно снизить процентные ставки — трейдеры видят 60% вероятности

Аналитики разъяснили, что вызвало эти панические продажи