Чтобы точно оценить, сколько Китай готов потратить на стимулы, вместо официальных целевых показателей инвесторам нужно следить за выпуском облигаций местным правительством.

На Всекитайском собрании народных представителей премьер-министр Ли Кэцян установил целевой показатель роста ВВП на 2019 год в пределах от 6% до 6.5%, что ниже «примерно 6.5%» в 2017 и 2018 годах. Несмотря на то, что нынешний дефицит китайского бюджета в 2.8% выше прошлогоднего уровня в 2.6%, Пекин собирается потратить миллиарды на сокращение подоходного налога и налога на добавленную стоимость, а не на инфраструктурные проекты. Снижение налогов сродни аюрведической медицине — могут пройти годы, прежде чем буден заметен результат. Это не слишком интересно, не правда ли?

Новая затея китайских властей

Однако Пекин нашел новый способ финансирования расходов, неофициально и незаметно для сторонних наблюдателей.

Новая затея китайских властей — облигации специального назначения. Так же, как и долговые бумаги компаний, учрежденных местными властями для привлечения финансирования (LGFV), они не включаются в балансовые отчеты муниципальных органов власти. Доводы очевидны: теоретически, деньги от реализации базовых проектов могут покрыть проценты и основные платежи; поэтому кредитный профиль этих облигаций не зависит от финансового положения местного правительства и должен быть исключен из его бюджета.

Китай начал выпускать эти облигации в 2015 году, когда страна стала постепенно сворачивать программу LGFV. Поначалу они использовались для списания старых долгов, понесенных финансовыми компаниями, но сейчас они все чаще направляются на финансирование новых инфраструктурных проектов. К концу 2018 года страна накопила таких облигаций на сумму 7.4 триллиона юаней ($1.1 трлн), что составляет примерно 8% от ВВП.

По словам премьер-министра Ли, в этом году Китай планирует продать специальные облигации местных органов власти на сумму 2.15 триллиона юаней, по сравнению с 1.9 триллиона юаней в 2018 году. Скорее всего, большая часть поступлений в этом году пойдет на стимулирование расходов. В прошлом году более 80% дополнительных расходов на инфраструктуру были профинансированы за счет облигаций специального назначения.

Большая их часть была продана в последние несколько месяцев года. В первые семь месяцев после того как Пекин избавился от избыточного корпоративного долга, даже местные органы власти свернули свою бурную деятельность. Но торговые споры с США и жесткие меры по сокращению доли заемных средств стали давить на реальную экономику. Эти вопросы возникли сразу после июльского заседания Политбюро, на котором 25 самых высокопоставленных лидеров Китая снова высказались в поддержку стимулирования роста.

В августе Министерство финансов спровоцировало ажиотаж вокруг облигаций, заявив, что нужно оплачивать купоны по крайней мере на 40 базисных пунктов выше аналогичных суверенных облигаций. Банки и страховые компании поспешили воспользоваться моментом, потому что в соответствии с действующими правилами достаточности капитала муниципальные облигации считаются такими же безопасными, как и суверенные облигации, если они обеспечивают спред в 36 базисных пунктов.

Ажиотаж продолжается и в 2019 году. Раньше местные органы власти смогли бы выпускать новые облигации только после публикации отчета о бюджете во время ежегодного Всекитайского собрания народных представителей в марте. Например, в первые два месяца 2017 и 2018 годов новые облигации вообще не выпускались.

Китайский способ борьбы с рецессиями

В этом году все иначе. По последним данным, в январе был зафиксирован стабильный уровень продаж. В конце декабря Госсовет заявил, что в 2019 году местные власти могут дополнительно выпустить новые облигации на сумму 810 миллиардов юаней, чтобы дать старт продажам в преддверии Всекитайского собрания. В целом, чтобы направить поступления от выпуска облигаций на финансирование инфраструктурных расходов, требуется от трех до шести месяцев.

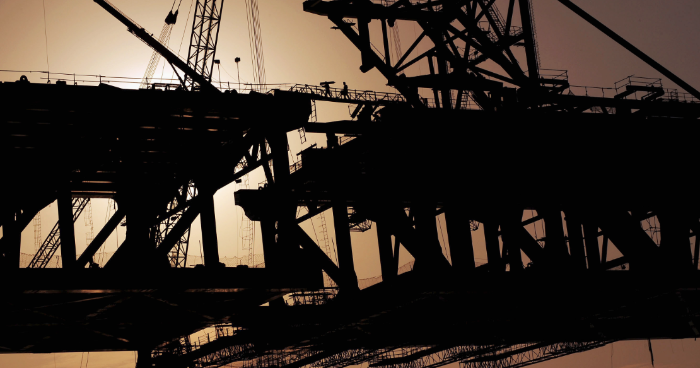

Похоже, использование долга для строительства железных дорог и автомагистралей — это китайский способ борьбы с рецессиями. После глобального финансового кризиса 2008 года экономику спасли стимулы в размере 4 триллионов юаней. В 2012 году страна снова вернулась к инфраструктурным расходам, в основном с помощью займов LGFV.

Эти расходы стоили стране очень дорого. По данным HSBC Holdings Plc, долг Китая по облигациям LGFV составил почти 30 триллионов юаней или примерно 30% от ВВП. Специалисты банка считают, что после учета долгов по LGFV и облигациям специального назначения Пекин год за годом увеличивает дефицит бюджета примерно на 8% от ВВП, что больше чем в два раза выше официального показателя.

Однако время, которое требуется для восстановления за счет огромных расходов на инфраструктуру, все увеличивается. В 2008 году для восстановления китайской экономики потребовалось всего три месяца. В 2012 году на это ушло полгода. Вопрос в том, сможет ли Пекин использовать свою волшебную палочку и на этот раз, и сколько на это уйдет времени.

Правительство может закрывать глаза на эту неприятную правду. По мнению властей, опыт показывает, что фискальные стимулы работают. Если с помощью этих расходов снова удастся поднять экономику, то возобновится рост заработной платы и продажи земли — основной источник доходов для местных органов власти. Согласно этой логике, муниципалитеты получат надежную финансовую подушку, и соответственно дополнительный долг будет для них не так опасен.

Следовательно, Китай будет просто сохранять спокойствие и продолжит действовать в том же духе. И не станет обращать внимания на маленький секрет, не учтенный в его балансе.

По теме

Торговая война скоро закончится

Wood Mackenzie: рост спроса на нефть в Китае резко замедлится

Что на самом деле скрывается за мощью Китая

Подготовлено Profinance.ru по материалам издания The Washington Post