Доллар является основной мировой резервной валютой уже почти 100 лет. За это время многие инвесторы, в том числе и за пределами США, привыкли к тому, что долларовые активы занимают в их портфелях долю «выше рынка». Однако мы думаем, что американская валюта может утратить свой уникальный статус из-за структурных и циклических причин, что приведет к снижению ее курса.

Восхождение доллара к мировому господству

Считается, что доллар заменил британский фунт в качестве основной мировой резервной валюты после подписания Бреттон-Вудского соглашения. Однако правда заключается в том, что покупательная способность фунта снижалась на протяжении многих десятилетий до этого события. Становлению доллара способствовало появление ФРС в 1913 году и резкое экономическое усиление США после Первой мировой войны.

Появление ФРС помогло сформировать в стране зрелый рынок капитала и скоординированную федеральную монетарную политику. Оба этих фактора являются неотъемлемым атрибутом любой страны, претендующей на эмиссию мировой резервной валюты.

Таким образом, доллар получил уникальный статус, который бывший президент Франции Валери Жискар д’Эстен назвал «чрезмерной привилегией». Благодаря этому США получили возможность покупать импортные товары за доллары, эмитировать долг в собственной валюте и без особых последствий иметь хронические дефициты.

Смещение экономических центров тяжести

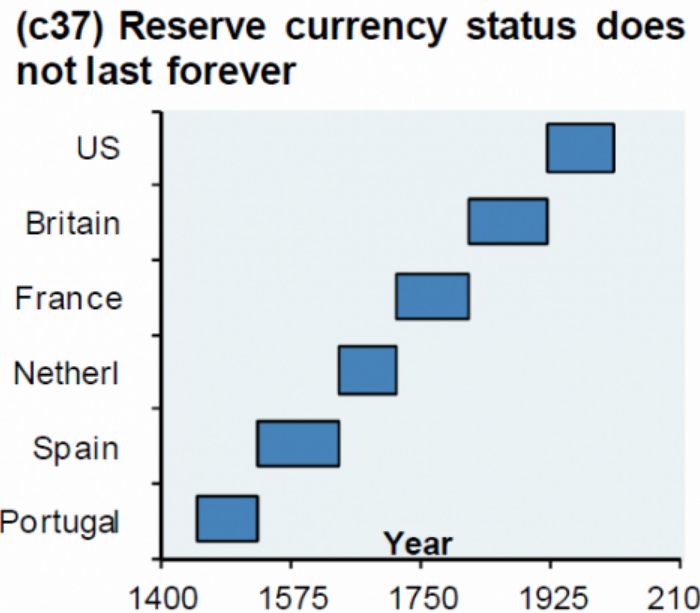

Однако нет никаких основания считать, что доминирование доллара будет продолжаться вечно. На протяжении истории статус мировой резервной валюты переходил из рук в руки по мере смещения мировых экономических центров.

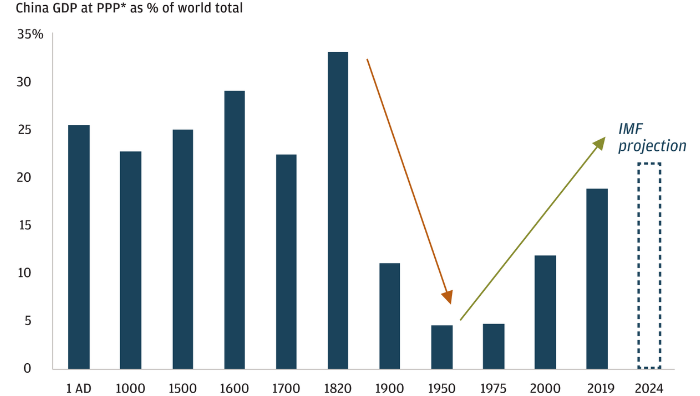

После окончания Второй мировой войны США стали крупнейшей мировой экономикой, на долю которой приходилась четверть мирового ВВП. Если добавить сюда другие страны Западной Европы, то это значение вырастет до 40%. С тех пор быстрорастущая Азия, в сердце которой находится Китай, неумолимо отвоевывает у Запада долю мирового рынка.

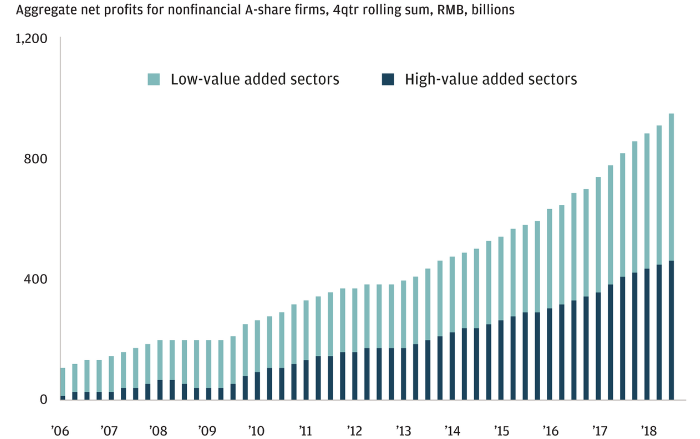

За последние 70 лет доля китайской экономики в мировой выросла в четыре раза и достигла 20%, что лишь немногим уступает текущей доле США. По прогнозам, этот тренд продолжится (см. график выше). Китай перестал быть фабрикой по производству дешевой продукции, и прибыль его компаний все больше формируется в секторах с высокой добавленной стоимостью, вроде технологического (см. график ниже).

Помимо Китая есть и другие сильные азиатские страны, вроде Индии, которые быстро растут благодаря молодому населению и развитию технологического сектора. На долю азиатской экономической зоны, простирающейся от Аравийского полуострова и Турции на западе до Японии и Новой Зеландии на Востоке, а также от России на севере до Австралии на юге, приходятся 50% мирового ВВП и 2/3 мирового экономического роста.

По мере роста и развития этого региона будет неминуемо расти и доля транзакций, осуществляемых в валютах, отличных от доллара. Даже если доллар и не утратит статуса главной резервной валюты, его позиции сильно пошатнутся. В перспективе это приведет к снижению курса доллара против других валют и золота.

Закат доллара уже начался?

Последние данные о структуре валютных резервов мировых центробанков говорят о том, что этот процесс, возможно, уже идет. С 2008 года доля доллара в этих резервах неумолимо снижается (см. график ниже), и впервые с 1999 года, когда появилась единая валюта, мировые ЦБ одновременно продают доллар и покупают евро.

Кроме того, они с рекордной скоростью наращивают долю золота в своих резервах. В 2018 году они купили рекордный с 1971 года (появление Ямайской валютной системы) объем драгметалла.

Торговые войны имеют далеко идущие последствия

Нынешняя администрация США поставила под вопрос соглашения со всеми крупнейшими торговыми партнерами страны от Мексики и Канады до Китая и ЕС, а также покинула Транстихоокеанское партнерство. Такие недружелюбные действия со стороны Вашингтона могут побудить эти страны снизить использование доллара в торговых расчетах. На данный момент наблюдается серьезный дисбаланс: на долю США приходится около 25% мирового ВВП, а на долю доллара — около 85% всех мировых валютных транзакций.

Многие страны мира разрабатывают платежные механизмы, которые позволят обойтись без доллара. Пока эти системы невелики, однако все говорит о том, что они будут развиваться и после ухода Дональда Трампа из Белого дома. Недавно главный экономист Банка международных расчетов (BIS) Клаудио Борио рассказал о преимуществах торговли нефтью за евро. ЕЦБ также отмечает усиление мировых позиций евро на фоне ведущихся Вашингтоном торговых войн.

Заключение

Мы уверены, что находимся на важном стыке эпох. В реальном выражении курс доллара сейчас находится на 10% выше своего долгосрочного среднего значения, а в номинальном выражении он снижается уже 50 лет. Перманентные фискальные и торговые дефициты США могут спровоцировать снижение курса доллара против диверсифицированной корзины валют и золота.

Мы видим, что доля долларовых активов в портфелях наших клиентов заметно превышает тот уровень, который мы считаем благоразумным. На данном этапе экономического цикла она должна быть ниже, поэтому мы рекомендуем инвесторам диверсифицировать портфели в пользу других валют G10, азиатских валют и золота.

Подготовлено ProFinance.ru, материал JPMorgan Private Bank

По теме:

ЦБ США: будущее доллара под угрозой