Финансовые рынки сконцентрировали свое внимание на торговом протекционизме, поэтому вопросы экономики остаются несколько «в тени». Что абсолютно незаслуженно, поскольку по итогам июльского заседания FOMC ФРС указала: дальнейшее изменение денежно-кредитной политики будет зависеть от поступающих макроэкономических данных.

Главной новостью вторника стало сообщение о том, что США откладывают до 15 декабря введение 10-процентной пошлины на произведенные в Китае телефоны, ноутбуки, мониторы и игровые приставки. Некоторая продукция вообще была исключена из тарифного списка по вопросам национальной безопасности.

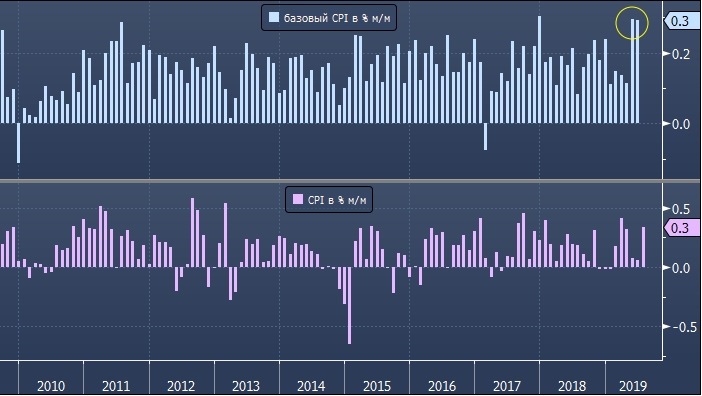

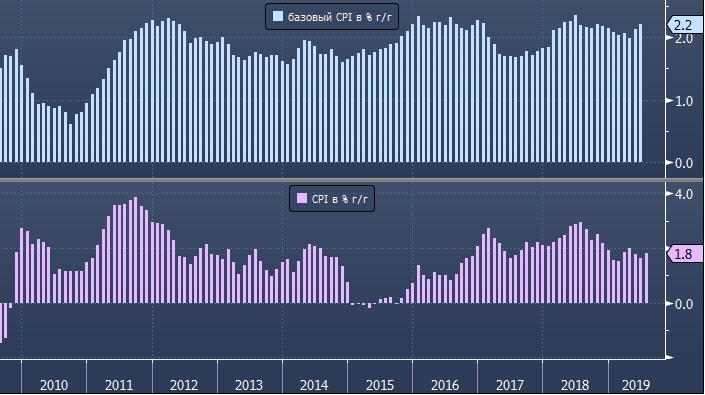

Публикация данных по потребительской инфляции в США была обделена вниманием. Между тем индекс потребительских цен в Штатах вырос по итогам второго летнего месяца на 0.3% по сравнению с июнем. В годовом исчислении рост составил 1.8%, хотя экономисты прогнозировали, что рост годового показателя будет на 0.1% меньше. Месяцем ранее рост годового CPI составил 1.6%. Ускорение инфляции обусловлено увеличением цен на энергоносители и ряд других товаров.

Однако базовая потребительская инфляция, которая рассчитывается без учета волатильных статей типа энергоносителей и продуктов питания, выросла в июле к июню на 0.3%. Рост на такую величину базовый CPI демонстрирует второй месяц подряд, чего не наблюдалось с начала 2001 года (более 18 лет). Тут уже рост показателя был обусловлен увеличением цен на одежду, авиабилеты, предметы домашнего обихода и услуги здравоохранения. В годовом исчислении базовая потребительская инфляция выросла на 2.2%. Это самый большой прирост за последние полгода.

Отдельно стоит отметить, что 3-месячный базовый CPI вырос на 2.8%. Это максимальное значение за последние 8 лет. Экономисты в США утверждают, что такие цифры подтверждают: слабая инфляция в начале 2019 г. была обусловлена временными факторами.

Рост базовой потребительской инфляции обусловлен введенными США пошлинами в отношении китайских товаров, заявляют эксперты. Аналитики Goldman Sachs подсчитали, что уже введенные тарифы приведут к повышению базовой инфляции PCE (основной индикатор, на который ориентируется ФРС) на 10–15 процентных пункта. По итогам июня базовый PCE вырос на 1.6% г/г. Новые тарифы на китайский импорт, вступающие в силу с сентября, добавят базовому PCE еще 20 базисных пунктов. Это случится даже при условии, что ноутбуки и телефоны китайского производства будут освобождены от пошлин.

Сможет ли опубликованный во вторник инфляционный отчет повлиять на решение ФРС США по ставкам в сентябре? Большинство экспертов отвечают отрицательно.

«Недавний всплеск инфляции не удержит ФРС от повышения ставок в сентябре, поскольку риски со стороны торговых отношений все еще смотрятся угрожающе», — считает старший экономист Moody’s Analytics Райан Свит.

Данные по инфляции привели к тому, что рынок фьючерсов на ставку по федеральным фондам с меньшей вероятностью подразумевает возможность снижения ставок в сентябре сразу на 50 базисных пунктов. Однако вариант снижения ставок на 0.25% полностью заложен в текущие цены. Напомним, кривая доходности казначейских облигаций США по-прежнему реверсивна. Многие эксперты видят в этом сигнал грядущей в экономике рецессии.

По теме:

Ставки по кредитным картам в США достигли 25-летнего максимума