Дональд Трамп жалуется на дорогой доллар и хочет его девальвировать, что не мешает ему обвинять в валютных манипуляциях другие страны, вроде Китая. Может ли исключительное положение доллара в мировой экономике самим по себе являться подобной манипуляцией? Какую выгоду извлекают из этого США, и не подходит ли эпоха доминирования доллара к концу? Чтобы ответить на эти вопросы, мы должны изучить историю о том, какую роль доллар сыграл в восхождении Американской империи.

И дар, и проклятие

Трамп прав, и доллар переоценен. Знаменитый «Индекс Бигмака» говорит о том, что всего три мировых валюты переоценены сильнее американской. Однако причиной дорогого доллара являются не валютные манипуляции, а его статус мировой резервной валюты.

Это — и дар и проклятие. Страна, которая эмитирует мировую резервную валюту, может позволить себе иметь торговые дефициты и при этом не волноваться о растущем долге. Правительство США всегда сможет расплатиться с кредиторами, напечатав столько долларов, сколько потребуется. Однако перманентные торговые дефициты, ставшие возможными благодаря резервному статусу доллара, разрушают индустриальную основу страны. США могли бы оплачивать покупку импортных товаров экспортом своих собственных, однако куда проще делать это с помощью печатного станка.

Американское господство

Стремительное развитие экономики США в 20 веке во многом обусловлено доминирующим положением доллара, которое стало следствием результатов Первой мировой войны. Сегодня доминирование доллара в мире финансов обеспечивает благополучие США и создает предпосылки для военной экспансии американцев по всему миру.

Обе мировых войны разрушили экономики ведущих стран мира, а США вышли из них в статусе крупнейшего кредитора. После распада Советского союза США остались единственной сверхдержавой, и в 1990-е доллар пережил новый период расцвета. Однако на этот раз, в отличие от предыдущих эпизодов, спрос на американскую валюту был обусловлен не экономическими или политическими факторами, а эмиссией долга. Соотношение долга к ВВП США снижалось с конца Второй мировой войны до 1982 года, после чего начало расти.

Новая фаза мировой экспансии доллара

Спрос на американскую валюту обеспечил базу для экономического роста США и их военного положения. Возникшая в результате этих событий структура внешне выглядит мощно, но внутри хрупка. На этот раз ведущая роль доллара в мировой валютной системе обусловлена не экономическими позициями США, а наоборот - его статус и обеспечивает стране ее доминирующее положение.

После 1919 и 1945 годов США были не только крупнейшим мировым кредитором, но и ведущей индустриальной державой. Однако, в 1980-х страна превратилась в должника, и ее промышленная база начала разрушаться. Кроме того, в 1990-х годах, в отличие от послевоенных периодов, экономика России, Восточной Европы и юго-восточной Азии не лежала в руинах. К настоящему моменту промышленный потенциал и финансовые ресурсы США и этих регионов в общем и целом сравнялись.

Поначалу казалось, что возникшая в 1990-х годах международная валютная система является обновленной версией Бреттон-Вудской, где центральное место так же занимал доллар. Определенное сходство между ними, несомненно, есть, однако нынешняя структура еще хуже предыдущей, которая развалилась из-за внутренних противоречий.

Бреттон-Вудская система

В нынешней системе, так же как и в Бреттон-Вудской, мировые валюты часто привязываются к доллару, которые является мерой всего. Как правило, этим занимаются страны Юго-восточной Азии, которые, таким образом, получают конкурентное преимущество. Схожая ситуация наблюдалась в послевоенных странах Восточной Европы, когда их недооцененные валюты позволили восстановить разрушенную войной промышленность. Как только этот процесс завершился, Бреттон-Вудская система развалилась, и европейцы начали строить собственную валютную систему.

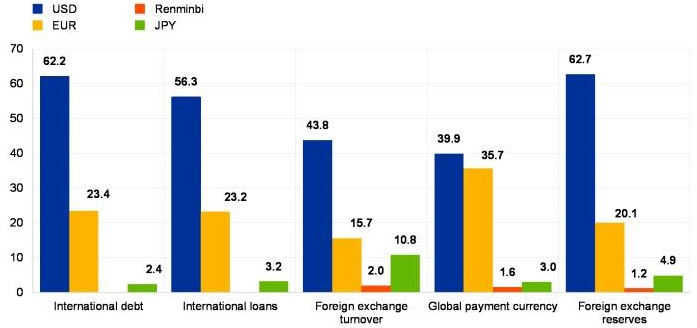

Европейские валюты постепенно отвязывались от доллара, и кульминацией этих событий стало создание евро в 1999 году. На данный момент единая валюта не уступает доллару в смысле внутреннего использования, однако доллар сохраняет статус главной мировой резервной валюты.

В недавнем прошлом страны Юго-восточной Азии, особенно Китай, активно аккумулировали долларовые резервы, однако нет никаких сомнений в том, что они не будут вечно финансировать дефициты США и держаться за слабеющую валюту. Как только эти страны, как и европейцы до них, создадут индустриальную базу, основанную на экспорте и недооцененности своих валют, они «отвяжутся» от доллара.

Бреттон-Вудская система наделила США «чрезмерной привилегией», когда доллар стал краеугольным камнем мировой валютной системы. Привязка мировых валют к доллару вкупе с фиксацией его курса на уровне $35 за унцию золота выглядела идеальной конструкцией, способной предотвратить валютные шоки и обеспечить условия для роста мировой экономики.

Привязка доллара к золоту

Привязка доллара к золоту должна была не позволить правительству США злоупотреблять печатным станком. В рамках Бреттон-Вудской системы страны, имевшие профицит торгового баланса с США, были формально обязаны конвертировать возникающий избыток долларов в золото. И этот процесс должен был ограничить возможности американцев по неограниченной эмиссии своей валюты.

Одни страны, вроде Франции, действовали в рамках этих правил и меняли доллары на золото, а другие, например Япония и ФРГ, использовали заниженный курс своих валют для наращивания экспорта. Благодаря этому их разрушенные войной экономики быстро восстановились, и они вновь стали мощными индустриальными державами.

Бреттон-Вудская система наделяла США исключительными привилегиями, и страна вскоре начала ими злоупотреблять. Стремление американцев создать в своей стране потребительский рай вкупе с все более активной военной экспансией привели к резкому увеличению денежной массы. Несоответствие между запасами золота в хранилищах ФРС и объемом долларов в мировом обращении приняло угрожающие размеры. С течением времени стало очевидно, что США больше не могут выполнять первоначальные соглашения и конвертировать доллары в золото по фиксированному курсу. В 1950-е годы мир испытывал дефицит долларов, однако к концу 1960-х мир ими в избытке насытился, и мировая инфляция начала расти.

В рамках Бреттон-Вудской системы изначально предполагалось, что модификация паритетов валютных курсов была, скорее, исключением, нежели правилом. Однако в 1960-е эта практика широко распространилась и стала настоящим эльдорадо для спекулянтов. Например, стало очевидно, что курсы иены и дойчмарки к доллару должны были неминуемо вырасти, поэтому спекулянты кинулись брать долларовые кредиты и конвертировать полученные средства в японскую и немецкую валюты (часто с плечом). Риск этой стратегии был минимальным и заключался в разнице ставок по депозитам в этих странах.

Генератор инфляции

В конце 1960-х годов мировая валютная система превратилась в генератор инфляции, источник которой находился в США, однако вынужденно ее импортировали и другие страны. Центробанки, которые пытались бороться с инфляцией (вроде Бундесбанка), оказались в очень сложной ситуации и не могли эффективно использовать традиционные инструменты денежно-кредитной политики (ДКП). Поскольку дифференциал процентных ставок являлся главным риском в описанной выше спекулятивной стратегии, то повышение ставок в Германии, Японии и прочих странах, валюты которых должны были ревальвироваться, сделало бы спекуляцию еще менее рискованной и привело бы к усилению притока в них «горячих» денег.

За то время, когда валюты Германии и Японии были привязаны к американской, эти страны накопили большой объем долларов в качестве резервов. Однако, покупая избыток долларов за дойчмарки и иены, Германия и Япония увеличивали собственную денежную массу и создавали предпосылки для домашней инфляции.

Смитсоновское соглашение

В 1971 году было заключено так называемое «Смитсоновское соглашение», которое стало последней попыткой спасти старую систему. США девальвировали доллар против золота и ряда мировых валют, однако вскоре стала очевидна тщетность этих усилий. В 1973 году было решено, что каждая страна вправе устанавливать собственную валютную политику, и Бреттон-Вудская система была официально признана мертвой.

Тогда курс доллара начал затяжное снижение, которое прерывалось двумя эпизодами. Во время президентства Рональда Рейгана Холодная война вошла в свою финальную стадию, и доллар стал восприниматься некоторыми участниками рынка в качестве валюты-убежища. Победа США над СССР стала в некотором роде повторением окончания двух мировых войн, и Америка вновь вышла из борьбы «царем горы».

В 1990-х триада мирового господства США (военная сила, бурлящая инновационная экономика и центр эмиссии мировой резервной валюты) выглядела неоспоримой. В этот период доллар пережил еще один взлет, однако с 2002 года долгосрочный тренд на снижение его курса вновь возобновился.

Инструмент геополитической авантюры

В 1990-е годы монетарная политика США стала инструментом геополитической авантюры. Движение неоконсерваторов было абсолютно уверено в том, что руководство миром в 21 веке было не просто правом, но и обязанностью США, и начали проводить эту политику почти с религиозным фанатизмом. Однако на этот раз, в отличие от обоих послевоенных периодов, мир за пределами США не лежал в руинах.

После мировых войн исключительная роль доллара была обусловлена промышленной мощью США, однако на этот раз претензии американцев на мировое господство проистекали из их неуемного аппетита к личному и государственному потреблению. В основе текущей геополитической доминации США лежит доллар, выполняющий роль главной мировой резервной и торговой валюты. Эта система не имеет под собой надежного основания и похожа на традиции, которые живут еще какое-то время после исчезновения породивших их причин.

Смена караула

Стимулирующая ДКП в США ускорила деиндустриализацию дома и стимулировала индустриализацию за границей, в первую очередь в Китае и других странах Юго-Восточной Азии. Сложившаяся ситуация совсем не похожа на периоды, последовавшие за окончанием Первой и Второй мировых войн. США больше не являются крупнейшим мировым кредитором и обладателем крупнейшей промышленной базы. Вместо этого страна стала крупнейшим мировым должником.

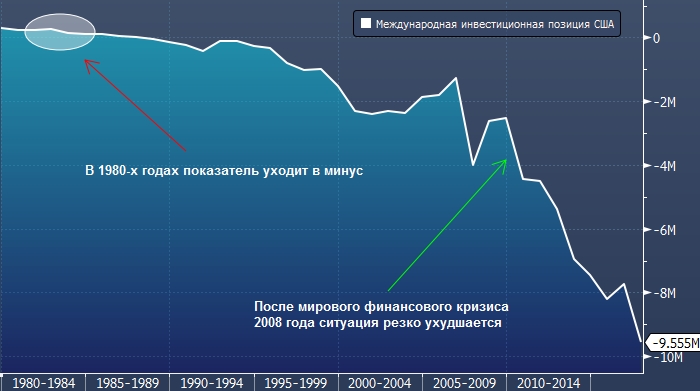

Имперская политика требует экспансивной монетарной политики, приводит к перманентно высоким торговым дефицитам и ухудшению международной инвестиционной позиции (см. график ниже). Статус эмитента мировой резервной валюты дает огромные преимущества, но также является и проклятием. Способность эмитировать деньги для потребления зарубежных товаров без необходимости производить что-то дома, является несомненной привилегией и выводит такую страну из-под действия основного экономического закона товарообмена.

Поскольку необходимость что-то производить для обмена на импортные товары отпадает, то освободившиеся ресурсы могут быть использованы для усиления государственной мощи, в первую очередь военной. Чем мощнее военная экспансия империи, тем больше ее валюта укрепляется в статусе мировой и позволяет еще большую военную экспансию. Таким образом, усиление военной мощи становится необходимостью.

Судьба всех империй

Однако со временем расхождение между слабой промышленной базой дома и чрезмерной геополитической ролью снаружи становится неадекватным. Поступление в страну заграничных товаров оплачивается не упорным трудом и потом, а печатным станком, поэтому культура империи начинает дрейфовать от культа труда в сторону гедонизма. Рост коррупции и кумовства подрывает политическую систему такой страны, а наличие печатного станка позволяет забыть об эффективном инвестировании капитала и заняться разнообразными причудливыми вещами. Это — судьба всех империй.

Текущее мировое положение США можно сравнить с Испанией периода заката империи. Испания, к тому времени уже экономически пустая, пыталась отчаянно держаться за свои владения, разбросанные по всему миру, а в ее экономике доминировали госсектор и оборонка. В конце концов, США нанесли Испанской империи смертельный удар, отобрав Кубу, Пуэрто-Рико и Филиппины, и создали предпосылки для собственного мирового господства в 20 веке.

История, особенно экономическая, никогда не повторяется, но часто рифмуется. Американская империя во многом отличается от других, но имеет с ними кое-что общее и очень важное: в какой-то момент военная экспансия становится слишком масштабной, неэффективной и затратной. Соотношение между экономическим положением США в мире и ролью, которую играют ее военная машина и доллар, перестало быть адекватным. Это приводит нас к выводу о том, что ослабление экономической мощи США относительно других стран будет все в большей и большей степени лишать доллар его привилегированной роли.

После мирового финансового кризиса 2008 года доллар пережил «вторую молодость», оказавшись, практически, единственным безопасным активом в мире. Вопрос о том, повторится ли эта история, когда придет новый мировой кризис, остается открытым.

Подготовлено ProFinance.ru по материалам Института Людвига фон Мизеса

По теме:

ЦБ США: будущее доллара под угрозой

Жизнь в долг: американцы «проедают» $1 трлн всего за 11 месяцев, но вечно это продолжаться не будет

Бюджет США трещит по швам: обслуживание госдолга стоит американцам $1.5 млрд в день