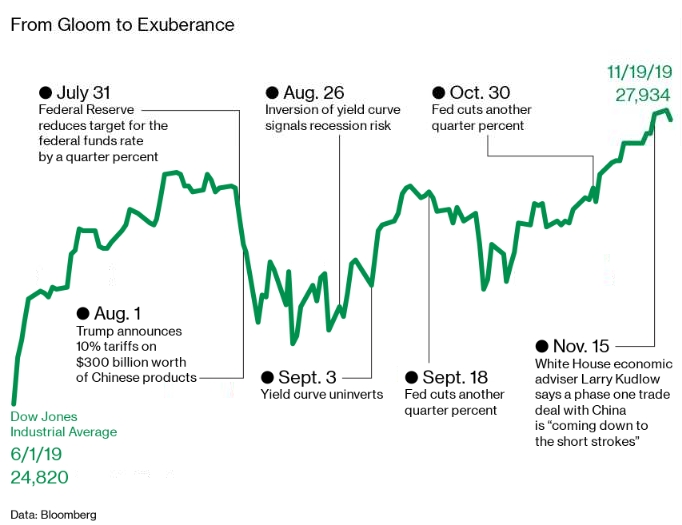

Три месяца назад экономические перспективы казались мрачными. Американо-китайская торговая война ожесточилась, были признаки слабости в Германии, экономической опоре Европейского союза, а также Великобритании, столкнувшейся с последствиями затянувшегося выход из ЕС. 14 августа ключевые фондовые индексы США упали на 3%, что было вызвано резким падением доходности долгосрочных облигаций. «Инвесторы все чаще сначала продают, и лишь потом задают вопросы», — сказал один из аналитиков агентству Bloomberg.

Жаль инвестора, который запаниковал и продал, или руководителя, который отложил запланированное расширение бизнеса — с августа экономические перспективы значительно улучшились. Фондовые индексы США бьют рекорды практически ежедневно с начала ноября. Настроение переменилось с мрачного на эйфорию.

«Быки вернулись… страх перед глобальной рецессией отступил», — написали инвестиционные стратеги в Bank of America Merrill Lynch в заметке для клиентов от 12 ноября.

В августе почти в три раза больше управляющих глобальными фондами, опрошенных Bank of America Merrill Lynch, ожидали замедления роста мировой экономики в предстоящем году. В ноябре число оптимистов фактически превысило число пессимистов.

Правда, инвесторы и управляющие деньгами, как известно, слишком остро реагируют. Все было не так плохо, как выглядело в августе, и, возможно, не так хорошо, как кажется сейчас.

«Базовый прогноз меняется относительно слабо по мере поступления новых данных», — говорит Крис Варварес, соучредитель и старший управляющий директор компании Macroeconomic Advisers в Сент-Луисе. «Меняется лишь премия за риск, отражая восприятие риска инвесторами».

Тем не менее, есть что-то реальное, лежащее в основе улучшения настроения. В августепо-медвежьи настроенные инвесторы упустили из виду, что монетарная политика уже изменилась. В декабре Федеральная резервная система предварительно планировала повысить ставки по федеральным фондам в 2019 году на три четверти пункта. Однако, сначала она поставил их на удержание, а затем и вовсе сократилв три раза, причем два из сокращений произошли, начиная с августа. Это довольно крутой разворот.

Европейский центральный банк также стал еще большим «голубем»: возобновил покупку облигаций, чтобы стимулировать рост, в этом месяце. Банк Японии сделал меньше, но, по крайней мере, сохранил базовую процентную ставку на отрицательной территории, несмотря на давление с целью ее повышения. Morgan Stanley недавно отметил, что 20 из 32 отслеживаемых им центральных банков ослабилиденежно-кредитную политику за последний год.

«Вы не захотите делать ставки против крупнейших мировых банков», — говорит Кристофер Смарт, главный международный стратег Barings, компании по управлению инвестициями.

США с их огромным аппетитом к импорту остались двигатель глобального роста.Американская экономическая экспансия продолжается уже 11-й год — рекорд. Потребители были поддержаны устойчивым ростом заработной платы и низким уровнем безработицы, говорит Эдвард Ярдени, президент и главный инвестиционный стратег Yardeni Research Inc. Пессимистичный взгляд на США заключается в том, чтобизнес-инвестиции были слабыми, но Ярдени говорит, что цифры выглядят лучше, если не смотреть на нефтяную отрасль: здравоохранение, технологии и финансы, все здоровы.

«Я вижу, что многие компании расширяются и инвестируют в повышение производительности», — говорит Кристофер Джонсон, президент подразделения глобальных финансовых услуг в Pitney Bowes.

Геополитическая ситуация также немного стабилизировалась, начиная с лета. Торговая война не усилилась. Экономика Китая замедлилась, но она не рухнула. В Европе риск хаотичного, Brexit без сделки, уменьшился, в то время как данные третьего квартала показали, что Германия смогла избежать возможной первой рецессии за шесть лет. Morgan Stanley в своем отчете от 18 ноября написал, что «торговая напряженность и денежно-кредитная политика ослабляются одновременно впервые за семь кварталов».

Многое из того, что изменилось, связано с финансами. Самым страшным предзнаменованием в августе стало падение доходности долгосрочных облигаций США. В течение торгового дня 14 августа доходность 10-летних казначейских бумаг кратковременно упала ниже доходности 2-летних нот — зафиксировав изменение нормального положения дел, при котором инвесторам платят больше за хранение долгосрочных ценных бумаг. Так называемые инверсии раньше всегда служили надежным предвестником рецессии. Но как писал Bloomberg Businessweek в этом месяце, они не так страшны как и раньше, потому что даже в обычные времена доходности 2-х и 10-летних облигаций близки. В любом случае кривая доходности вернулась к своей нормальной форме.

Отскок фондового рынка с августа является как отражением улучшающегося прогноза, так и его частичной причиной. Более высокие цены на акции повышают желание домохозяйств тратить, а предприятий — больше производить. Но мы еще не избавились от проблем.

Является ли более легкая денежно-кредитная политика, высокие потребительские расходы и устойчивый фондовый рынок «достаточной отсрочкой, чтобы осуществить некоторыебизнес-инвестиции, которые были отложены в течение года или двух?», — спрашивает Смарт из Barings. «Трудно ожидать, что радужная картина рынка труда будет продолжаться гораздо дольше, пока инвестиции в бизнес отстают».

Другими словами: является ли недавнее улучшение достаточно сильным, чтобы быть самоподдерживающимся, или это последний вздох расширения, которое миновало свой пик?

Питер Кой, Нью-Йорк, Bloomberg

По теме:

Китай разгневан после поддержки Сенатом США демонстрантов в Гонконге

Джим Роджерс ждет «худшей катастрофы в нашей жизни» и покупает доллар