Сырьевые валюты из группы G-10 не показали заметной корреляции с сильнейшими скачками цен на нефть в последние дни, поскольку инвесторы становятся все более разборчивыми в отношении движущих сил нефти в нынешних условиях. В то время как фьючерсы на нефть марки Brent выросли на этой неделе из-за эскалации напряженности в отношениях между США и Ираном, спот-форекс не продемонстрировал соответствующей реакции. Можно ожидать проявления побочных эффектов в чувствительных к нефти валютах, если цены на нефть будут поддерживать их рост. Тем не менее, анализ факторов, лежащих в основе движения цен на нефть, является ключевым для прогнозирования соответствующих движений валют. Если рост цены нефти вызвали опасения в отношении предложения, а не опасения в отношении спроса, неприятие риска может лишить возможности роста сырьевые валюты, что очевидно и происходит в нынешней обстановке повышенного геополитического риска.

Я провела скользящую оконную регрессию недельной доходности фьючерсов на нефть марки Brent, используя взвешенные по торговле индексы, чтобы устранить доминирующий эффект доллара, и это дало разумные бета-ставки, которые показывают, что канадский доллар и норвежская крона движутся наиболее тесно вместе с нефтью. Это неудивительно, учитывая, что обе страны являются чистыми экспортерами нефти. Для иены верно обратное, учитывая, что Япония является нетто-импортером нефти.

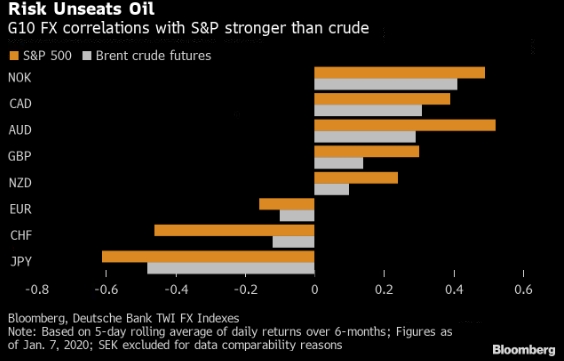

Тем не менее, в этом методе пропущены переменные, которые дают более полную картину сочетания факторов, действующих в настоящее время. Одним из таких факторов является риск-аппетит. Используя S&P 500 в качестве прокси, и CAD, и NOK имеют одну из самых сильных корреляций с настроением к риску среди валют G-10, основываясь на пятидневном скользящем среднем значении доходности за последние шесть месяцев. Обе валюты имеют более выраженные связи с S&P, чем ценами на нефть, хотя сила корреляции со временем меняется.

Расширение анализа за пределы торгово-взвешенных валютных курсов показывает, что кросс-курсы швейцарского франка и евро демонстрируют традиционное рисковое поведение, когда они в паре с канадским долларом и кроной. Это подтверждает гипотезу о том, что ухудшение настроений по отношению к риску оттесняет на второй план поддержку цен на нефть. Если аппетит к риску снова вернется на рынки в рамках сценария устойчивой деэскалации на Ближнем Востоке, большинство кроссов по отношению к японской иене выиграют — скользящие корреляции с S&P на шестимесячной основе являются положительными и статистически значимыми.

Валюты с высокой бетой в паре друг с другом — AUD, CAD, NOK — в настоящее время показывают наиболее индифферентное ценовое движение к колебаниям настроений. Есть очевидные недостатки в корреляционных исследованиях, и более надежный взгляд включал бы многофакторный анализ широкого спектра факторов. Тем не менее, поскольку рыночные колебания остаются высокими, так как трейдеры измеряют степень геополитических рисков, ожидайте, что валюты G-10 будут подвержены переменам более широкого настроения к риску, а не отдельно взятым движениям цен на нефть.

Лора Купер, макро-стратег, который пишет для Bloomberg. Наблюдения, которые она делает, являются ее собственными и не предназначены для инвестиционного совета.

По теме:

Курс доллара снизится на 5-10% несмотря на конфликт между США и Ираном