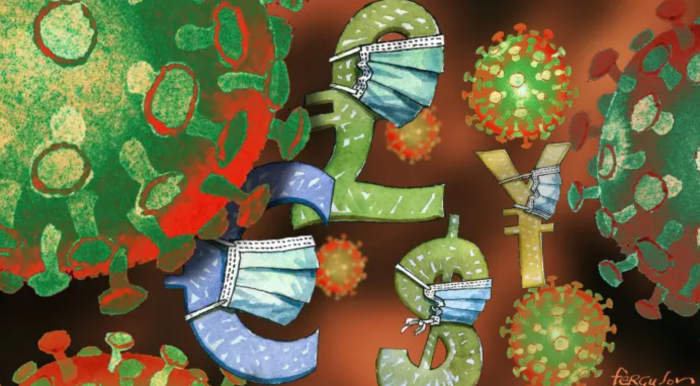

После финансового кризиса 2008 года у мира было больше десяти лет, чтобы подготовиться к очередному глобальному спаду. Но нельзя сказать, что он с пользой потратил время. Вспышка коронавируса разразилась в тот момент, когда в крупнейших экономиках мира произошел раскол, вызванный торговыми спорами. Несогласованные политические меры, которые не позволяют быстро преодолеть экономическую слабость и провоцируют новый раунд валютных войн, представляют собой реальную угрозу.

Пока мало что известно о болезни под названием Covid-19. Однако одно ясно наверняка: единственная эффективная мера борьбы с вирусом — общенациональный карантин, как в Китае, а теперь и в Италии. Распространение болезни, в том числе и в США, способствовало резкому падению мировых цен на акции и снижению доходности облигаций на этой неделе.

В идеальном мире каждый центральный банк столкнулся бы с этой проблемой при здоровом уровне инфляции и процентных ставках выше 5%. Если бы Covid-19 ударил по внутреннему спросу, они бы снижали ставки по мере необходимости. А правительства оказывали бы адресную финансовую помощь. Возможно, произошло бы незначительное колебание валютных курсов, в зависимости от того, какие страны пострадали бы больше всего, однако особых причин для роста глобальной экономической напряженности не было бы.

К сожалению, сейчас все иначе. Во многих богатых странах, особенно в еврозоне и Японии, процентные ставки находятся ниже нуля, а использование других инструментов для смягчения, таких как покупка активов, вскоре достигнет предела. В начале этого кризиса процентные ставки в США находились в диапазоне от 1.5 до 1.75%, но затем были снижены на 50 базисных пунктов. Такие страны, как Мексика и Россия, где процентные ставки составляют 7% и 6% соответственно, имеют больше возможностей для маневра.

Валютные войны

Подобная асимметрия приведет к тому, что бывший министр финансов Бразилии Гвидо Мантега назвал «валютными войнами»: это не прямые валютные манипуляции в погоне за конкурентным преимуществом, а расхождения в монетарной политике, которые вызывают резкие колебания валютных курсов и могут спровоцировать ответный удар со стороны проигравших.

Если Федеральная резервная система США снизит ставки, а Европейский центральный банк и Банк Японии не смогут последовать ее примеру, доллар, скорее всего, ослабнет по отношению к евро и иене. Экстренное сокращение ставки ФРС на прошлой неделе и последующее бегство от рисковых активов привели к тому, что иена в какой-то момент достигла ¥101 по отношению к доллару. В прошлом уровни в районе ¥100 подрывали японский экспорт и провоцировали валютные интервенции. Иена может укрепиться еще сильнее, если США снизят ставки до нуля. Евро находится в таком же положении.

Возможности ФРС для дальнейшего сокращения также ограничены, и хотя доллар падает против иены, он растет по отношению к рублю, мексиканскому песо, индийской рупии и другим валютам, особенно тем, которые пострадали от решения Саудовской Аравии увеличить добычу нефти и последовавшего за этим падения цен на нефть. Пока, кажется, что коронавирусный кризис вызвал миграцию в безопасную зону — США, а не отток капитала на более высокодоходные развивающиеся рынки, как это произошло в 2010 году.

Решающий вопрос заключается в том, что со всем этим будет делать президент США Дональд Трамп на фоне предстоящих выборов и давления на американскую экономику. Смирится ли он с обесцениванием валюты многих торговых партнеров? Это на него не похоже. Трамп вполне мог бы прибегнуть к валютным интервенциям или штрафным санкциям на каком-то этапе 2020 года, если бы посчитал, что американские торговые партнеры получают преимущество. Глобальное экономическое сотрудничество уже и так подорвано, и любой из этих шагов мог бы полностью его разрушить.

При ограниченных возможностях монетарной политики альтернативой является фискальная политика. Но не все страны готовы к дефициту. Еврозона, и в частности Германия, обычно неохотно наращивают расходы. Соответственно фискальная политика также чревата ростом международной напряженности. Представьте, что Великобритания внедряет огромные финансовые стимулы для борьбы с коронавирусом, но ЕС этого не делает. Европейский экспорт может выиграть за счет спроса в Великобритании, и торговые переговоры по Брекзиту, которые и без того сопряжены с трудностями, станут намного сложнее.

Единственно верное решение

Единственное решение — глобальное сотрудничество. Япония и еврозона не смогут снизить процентные ставки вслед за ФРС, но США должны проводить смягчение совместно с ними, а не против них. Председатель ФРС Джей Пауэлл постоянно был на связи с центральными банками G7, прежде чем снизить ставку на прошлой неделе. Даже если его усилия не приведут к скоординированному снижению мировых ставок, крайне важно сохранить единство центральных банков. ФРС следует расширить линии валютных свопов с другими центральными банками, чтобы помочь им удовлетворить спрос на доллары в случае нехватки внутренней ликвидности.

Группе G20 также нужно активизировать усилия. Она должна призвать своих членов к введению адресных финансовых стимулов, предоставив денежные средства работникам, которые не могут зарабатывать, потому что их дети были отправлены домой, поскольку школы закрываются, и предприятиям, находящимся под угрозой банкротства из-за внезапного снижения спроса. Чем больше каждая страна будет поддерживать собственную экономику, вместо того чтобы переносить свои методы борьбы на другие страны, тем меньше будет проблем.

Хотя с медицинской точки зрения картина ухудшается, все же есть некоторый повод для оптимизма. В отличие от кризиса субстандартного кредитования 2008 года, нынешние потрясения не связаны с финансовым сектором, поэтому он не оказывает столь дестабилизирующее действие, и сейчас больше шансов на быстрый отскок. Но есть только один способ добиться этого: в экономике, как и при непосредственной борьбе с болезнью, мир должен работать сообща.

Подготовлено Profinance.ru по материалам издания The Financial Times

По теме:

Deutsche Bank рассказал, чего ждать от рынка акций после экстренного снижения ставок в США

Снимки из космоса говорят, что Китай возвращается к работе

Четыре фактора в пользу доллара на случай коллапса мировой финансовой системы