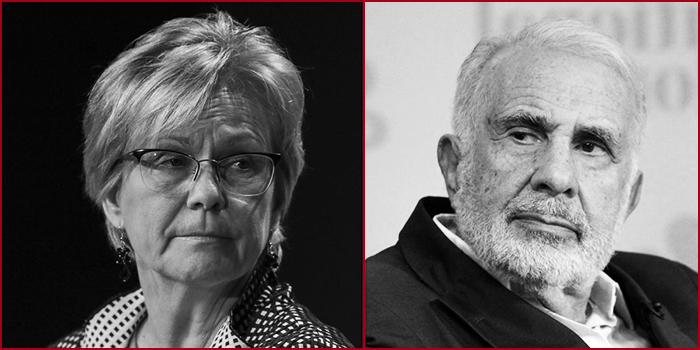

На фото: глава компании Occidental Petroleum Вики Холлаб и Карл Икан, один из её акционеров.

В прошлом году глава американской нефтяной компании Occidental Petroleum Вики Холлаб не согласилась с оценкой рентабельности сланцевой отрасли, которая была дана президентом России Владимиром Путиным. В частности, тогда она заявила о том, что некоторые скважины рентабельны и при $30, а её компания находится в зоне безубыточности при $40 за баррель. Теперь нефть торгуется в районе $33, и ценовая война на рынке «чёрного золота» позволит проверить инновации и изобретательность американских сланцевиков, которые Холлаб призывала не ставить под сомнение.

В свете обвала цен на нефть Occidental Petroleum быстро приняла решение о сокращении дивидендов на 86%, хотя еще недавно Холлаб говорила о том, что щедрые выплаты акционерам являются частью философии компании. Она заявила, что снижение дивидендов позволит продолжить сокращать долговую нагрузку и обеспечит сбалансирование денежного потока при ценах нефти WTI вблизи $30 без учета позитивных результатов хеджирования. Также было решено сократить капитальные расходы в этом году с $5.2 — $5.4 млрд до $3.5 — $3.7 млрд.

Решение нисколько не обрадовало инвесторов, в частности акционер компании, корпоративный рейдер и миллиардер Карл Икан призвал уволить Холлаб. Стоит отметить, что его голос обрел больший вес — Wall Street Journal сообщает, что он воспользовался обвалом рынков и увеличил свою долю в Occidental почти до 10%, тогда как в конце 2019 она составляла около 2.5%.

Недовольство Икана вполне понятно — он был против сделки по покупке нефтяной компании Anadarko в прошлом году за $55 млрд, которая привела к росту долговой нагрузки Occidental на $40 млрд. Сделка была на 78% оплачена деньгами и на 22% акциями, при этом Холлаб удалось продавить её и перебить предложение Chevron при поддержке Уоррена Баффета. Последний в обмен получил привилегированные акции Occidental на $10 млрд, гарантирующие 8% дохода, так что его решение о сокращении дивидендов не коснётся.

Икан называл поглощение Anadarko фундаментально неверным решением, а предложенную цену — очень сильно завышенной. Сейчас с этими утверждениями сложно спорить, принимая во внимание, что на момент закрытия сделки 8 августа 2019 капитализация Occidental составляла $42 млрд, а теперь она меньше $12 млрд. На рынке облигаций у компании также проблемы: бумаги с погашением в 2049 упали в цене с 88 центов до 72 центов за доллар. В условиях, когда мировая экономика находится на пороге кризиса, а рынок нефти оказался в состоянии войны, одна из крупнейших сделок M&A последних лет рискует получить еще и звание одной из худших, а Chevron, пожалуй, может благодарить Вики Холлаб за упорство при борьбе за Anadarko.

По теме:

Всего 5 сланцевых компаний США остаются прибыльными при текущих ценах на нефть