Владимир Путин поручил чиновникам проработать идею хеджирования рисков снижения цен на нефть в целях защиты доходов бюджета в случае новых рыночных потрясений. Подобная страховка выглядит заманчивой, однако целый ряд практических соображений говорит о том, что можно поступить умнее и инвестировать в другой вид хеджа, а именно — в подготовку трансформации энергетического сектора РФ в зеленую индустрию.

Хеджирование рисков снижения цен на нефть обычно заключается в покупке пут-опционов, которые позволяют продать черное золото по заранее установленной цене. Однако эта стратегия мало популярна у производителей, так как, во-первых, стоит дорого, а, во-вторых, в отсутствие серьезных рыночных колебаний страховка попросту сгорает.

Мексика является редким исключением из этого правила, и ее покупка пут-опционов на нефть является крупнейшей сделкой с этими инструментами на Wall Street. В период с 2001 по 2017 годы страна заплатила за страховку $11.7 млрд и получила обратно в виде выплат по ней $14.1 млрд. Так почему бы Москве не последовать примеру Мехико?

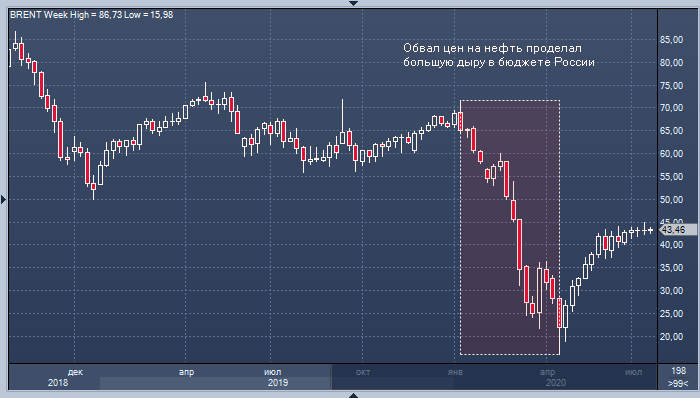

Несмотря на низкую себестоимость добычи нефти в России, страна сильно пострадала от обвала цен, спровоцированного развалом старой сделки ОПЕК+ и коронавирусным падением мирового спроса на энергоносители. Этот кризис Москва запомнит надолго и вряд ли захочет вновь пережить. Поэтому идея Владимира Путина захеджировать доходы бюджета на фоне ожидаемого роста предложения нефти и вялого восстановления спроса выглядит логичной.

Однако данная стратегия выглядит привлекательной, скорее, теоретически, чем практически.

Во-первых, у России уже есть серьезная зашита: резервы, накопленные в Фонде национального благосостояния, позволяют компенсировать выпадающие доходы бюджета во время падения цен на нефть ниже $40 за баррель. Плавающий курс рубля также помогает смягчить удар по экономике во время рыночных шоков.

Таким образом, сложно не согласиться с главой ЦБ РФ Эльвирой Набиуллиной, которая считает, что покупка страховки от падения цен на нефть на деньги ФНБ вряд ли окажется хорошей идеей, особенно в случае роста ее стоимости. А она обязательно вырастет, если второй по величине экспортер в мире начнет скупать пут-опционы. Кроме того, Мексика уже сообщала о том, что беспорядочные колебания цен на нефть повышают стоимость годовой страховки от их снижения.

России пришлось бы потратить на такую страховку $3.6 млрд в 2019 году и $4.3 млрд в 2020, подсчитал советник Владимира Путина Максим Орешкин, отталкиваясь от цен, которые заплатила Мексика за подобный хедж. При этом в одном только первом полугодии текущего года Москва бы заработала на нем почти $20 млрд.

Однако прошлый опыт не является гарантией будущих успехов. Кроме того, покупка нефтяного хеджа помогла Мексике снизить стоимость рыночных заимствований, которая для менее закредитованной России не является слишком важным фактором.

Если Москва все же захочет воспроизвести стратегию Мехико, совсем не факт, что ей это удастся.

Во-первых, в мае Россия добывала 9.4 млн баррелей нефти в день, а Мексика — всего 1.7 млн б/д. Поэтому покупка хеджа даже на часть этой добычи окажет заметное влияние на рынок и увеличит стоимость страховки.

Во-вторых, еще более важным фактором является риск контрагента. Продать России подобную страховку могут только крупнейшие международные банки и торговые дома, которые могут разориться в случае нового обвала цен на нефть, да еще и попасть под санкции США за работу с Москвой.

Россия имеет все основания задуматься о покупке нефтяного хеджа в условиях падения мирового спроса на энергоносители и увеличивающейся рыночной турбулентности. Однако $4 млрд, которые она ежегодно будет платить за подобную страховку, принесли бы больше пользы, если бы были инвестированы в других направлениях.

Например, средства ФНБ могли бы пойти на диверсификацию экономики России, которая остается слишком сильно зависимой от экспорта углеводородов. Весьма продуктивной могла бы оказаться поддержка инновационного малого бизнеса, который сильно пострадал от пандемии Covid-19, а также финансирование науки, образования и туризма.

Более реалистичным вариантом является поддержка нефтегазового сектора, которая, однако, заключалась бы не в покупке нефтяного хеджа, а приняла бы вид инвестиций в технологии, позволяющие российским нефтегазовым гигантом «позеленеть».

Российские производители нефти испытывают на себе меньше давления в экологическом плане, чем, скажем, Royal Dutch Shell. Однако крупнейшие покупатели российских энергоносителей, например, в Европе, все больше беспокоятся о выбросах CO2. Поэтому «озеленение» российского нефтегазового сектора путем сокращения утечек метана и сжигания ненужного газа, могло бы стать более надежной защитой на будущее, чем хеджирование рисков снижения цен на нефть.

Подготовлено ProFinance.ru по материалам агентства Bloomberg

По теме:

Мексика еще не приступала к традиционному хеджированию годовых поставок своей нефти