Нескончаемый рост рынка акций создает впечатление, что все профессиональное инвестиционное сообщество считает цены адекватными. Тут и там раздаются голоса о том, что цены акций оторвались от экономической реальности, однако лишь считанное число управляющих активами рискнули пойти против рынка и открыли короткие позиции.

Однако ситуация на рынке производных инструментов, на котором профессионалы делают сложные ставки, далеко не так однозначна. Розничным инвесторам следует обратить на это внимание.

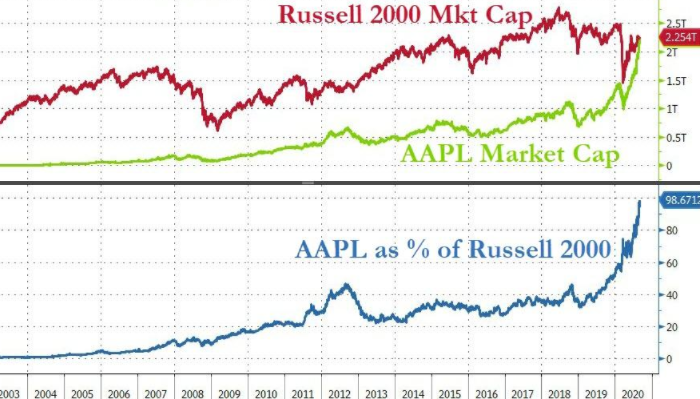

Очень сложно преувеличить масштабы рисков, которые сегодня берут на себя участники американских финансовых рынков. Впечатляющий рост акций некоторых компаний, вроде Apple и Tesla, придал фондовым индексам дополнительный импульс и вывел S&P 500 и Nasdaq на новые рекордные уровни (график выше отражает динамику акций Apple и фондового индекса Russell 2000, а также соотношение их капитализации (внизу) — прим. ProFinance.ru).

Красивые инвестиционные программы для смартфонов, которые так нравятся миллениалам (Robinhood), а также снижение порога для доступа на рынок акций привлекли на него много мелких инвесторов. «Компании специального назначения» (SPAC)* плодятся с огромной скоростью и с начала года уже привлекли $24 млрд, что на 70% выше значения всего прошлого года.

*ProFinance.ru: компания, чья сфера деятельности или бизнес-план еще не определены, и она привлекает средства «вслепую» для того, чтобы завершить сделку по слиянию с другой частной компанией. Часто их называют «компаниями-пустышками».

Разнообразный спрос на рискованные инвестиции совпал с ослаблением риск-контроля над традиционными диверсифицированными портфелями. Сегодня привычные трежерис все активнее заменяются в таких портфелях корпоративными облигациями на фоне рекордных размещений этих инструментов под рекордно низкую доходность. Таким образом, инвесторы берут на себя более высокие риски в условиях, создающих серьезные предпосылки для массовых корпоративных банкротств, и под меньшую доходность.

Все это можно было бы назвать увеличением глубины рынка, если бы не один тревожный факт, который заключается в том, что фундаментальные показатели макро- и микроэкономики все еще не указывают на устойчивость и убедительность пост-кризисного восстановления:

- восстановление потребительских расходов замедляется;

- число первичных заявок на получение пособий по безработице вторую неделю подряд держится в области 1 млн;

- динамика мобильности, передвижения автомобилей и другие высокочастотные индикаторы слабеют;

- количество банкротств растет;

- Конгресс пока так и не согласовал новый стимулирующий пакет, а краткосрочные экономические проблемы рискуют оставить долгосрочные раны.

Сегодняшняя динамика рынка акций отражает не хорошо продуманные ставки на будущее, а непоколебимую веру многих инвесторов в вечно благоприятную и предсказуемую ликвидность. Эту веру укрепляет стимулирование со стороны центральных банков, и многие аналитики интерпретируют недавнее выступление главы ФРС в качестве сигнала о том, что стимулирование продолжится независимо от динамики поступающих данных.

На первый взгляд рынок производных инструментов рассказывает такую же историю. Те инвесторы, которые в других обстоятельствах открыли бы короткие позиции из-за переоцененности рынка, сегодня боятся пойти против потока ликвидности, что создает устойчивый рефлекс покупать на спадах. Но не все так просто.

В последние недели инвесторы выражали боязнь упустить продолжение непрекращающегося роста рынка акций путем покупки кол-опционов (график ниже отражает динамику S&P 500 (черным) и разницу между числом купленных кол- и пут-опционов (бирюзовым) - прим. ProFinance.ru).

Одновременно с этим профессионалы покупают защиту от хвостовых рисков, которая хеджирует перспективы нового обвала рынков. Вместе с фондовыми индексами растет и подразумеваемая волатильность (график ниже отражает динамику корреляции между S&P 500 и VIX - прим. ProFinance.ru). Это указывает на то, что в случае рыночной коррекции профессионалы начнут активно продавать, и эти продажи могут перевесить покупки на спадах, которые привыкли делать мелкие спекулянты.

Да, масштабное снижение рынка акций потребует нового большого шока, вроде резкого экономического спада, серьезной ошибки со стороны центробанков и/или правительств, возникновения проблем с ликвидностью или резкого роста числа банкротств. Однако, если подобные инциденты все же произойдут, то вероятность нового биржевого краха будет очень высока.

В результате подобных событий розничные инвесторы могут получить большие убытки, что чревато ухудшением более широкой экономической картины. Все это может заставить центробанки пойти на новые стимулирующие меры, что еще сильнее исказит рыночные сигналы и еще больше подорвет роль рынка в качестве места эффективного распределения ресурсов по экономике.

Подготовлено ProFinance.ru по материалам Financial Times. Автор: главный экономический советник Allianz и бывший глава PIMCO Мухаммед Эль-Эриан.

По теме:

Приток мелких спекулянтов на рынок акций «закончится слезами», предупреждает инвестор-миллиардер

Крупные спекулянты увеличивают ставки на снижение рынка акций США

Мелкие спекулянты скупают кол-опционы на акции рекордными темпами с 2011 года