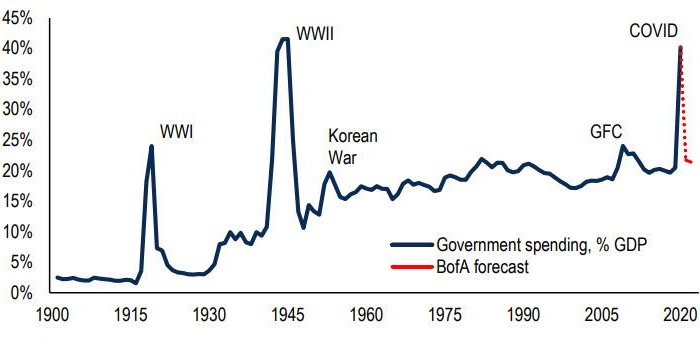

Приведенный выше график отражает динамику расходов бюджета США в % от ВВП страны (синим) и прогноз Bank of America (красным). Источник: Bank of America

Победа Джо Байдена на выборах президента США и сохранение республиканцами контроля над Сенатом означает перспективы умеренного роста экономики и прибыли компаний, максимум QE и посредственную динамику рискованных активов, полагает стратег Bank of America Джаред Вудард. Таким образом, его оценки кардинально расходятся с ожиданиями подавляющего числа инвесторов и экономистов (средний прогноз опрошенных Bloomberg экспертов по индексу S&P 500 на конец 2021 года составляет 3900 пунктов).

Стратег полагает, что нас ждет период, который больше всего похож на 2010-2015 годы. Тогда господствовала бесконечная стагнация, ФРС проводила мягкую денежно-кредитную политику, а развитые страны придерживались финансового аскетизма. Поэтому в ближайшем будущем инфляция и циклические активы смогут показать лишь временный рост, прогнозирует эксперт.

По его словам, хорошие новости о вакцинах и сильная макроэкономическая статистика являются краткосрочными бычьими факторами, которые впоследствии могут стать медвежьими, если власти США их используют в качестве предлога для затягивания поясов. Поэтому за 2020 годом рекордного бюджетного стимулирования может последовать год рекордного сокращения расходов бюджета (см. график в начале статьи — прим. ProFinance.ru).

В октябре Джаред Вудард писал о рисках реализации дефляционного сценария, однако теперь, когда лидеры Сената пообещали выделить новые стимулы, он, по мнению эксперта, откладывается. Хотя объем нового пакета стимулов, вероятно, окажется гораздо меньше рыночных ожиданий и составит до $1 трлн.

«Главные риски для инвесторов заключаются в том, что разделенный Конгресс и усиление призывов в обеих партиях к затягиванию поясов приведут к тому, что 2021 год станет годом рекордного сокращения бюджетных расходов», - пишет стратег. - «Наилучшая аналогия для следующего года — это период 2010-2015 годов, когда в Белом доме сидел президент от Демократов, Конгресс был разделенным, а бюджетный аскетизм замораживал экономику».

Тогда наилучшую доходность показали следующие стратегии, напоминает Джаред Вудард:

- покупка США против остального мира;

- покупка «защитных» акций (здравоохранение, товары второй необходимости и технологический сектор) против циклических компаний «стоимости» (финансы, энергетика и сырье); и

- покупка высокодоходных облигаций и бондов развивающихся стран против наличных и суверенных облигаций.

То же самое эксперт советует делать и сегодня.

По теме:

Goldman Sachs: рынок зря надеется на новые стимулы

Америка затягивает пояса, пока Белый дом и демократы не могут согласовать новый пакет стимулов